Algo no cuadra en las declaraciones del Gobierno griego. En un plazo de semanas, Atenas ha pasado de insistir en que sería capaz de reducir su abultado déficit fiscal mediante un ambicioso plan de ajuste sin necesidad de ayuda externa a, prácticamente, implorar un rescate a las autoridades europeas e, incluso, el Fondo Monetario Internacional (FMI).

¿A qué se debe este cambio de actitud? Grecia debe colocar en el mercado unos 10.000 millones de euros en bonos en las próximas semanas y, al tipo de interés actual que exige el mercado (superior al 6,2%), la tarea se antoja casi imposible. De hecho, la Comisión Europea (CE) apremia para que los líderes de la UE alcancen un acuerdo definitivo sobre cómo solventar el problema. Este jueves se reúnen en Bruselas para tratar la situación, aunque acuden con posiciones muy enfrentadas.

En medio de este debate, que en buena medida modificará los actuales mimbres de la Unión, surgen voces discordantes con el discurso político oficial que apuntan a la quiebra de Grecia y la caída del euro. Es el caso de Paul Donovan, analista de la división de economía global del banco suizo UBS, que alerta de que, pese a los esfuerzos realizados, Grecia suspenderá pagos “en algún momento”.

"Creo que la situación es imposible. Si Europa no puede resolver un problema como éste [la crisis de deuda griega], ¿cómo demonios va a solventar un problema mayor, como es el hecho de que el euro no funciona?”.

Donovan pone de manifiesto el debate que existe en el seno de la UE en torno a la necesidad de avanzar hacia un “Gobierno económico europeo”, tal y como reclama Francia, España y el propio presidente de la CE, José Manuel Durao Barroso. En la actualidad, el dilema consiste en apostar por la integración gubernamental o la expulsión de países, posición ésta última que defiende Alemania.

¿Gobierno económico europeo?

La crisis de deuda pública muestra la necesidad de crear una política fiscal común en la zona euro, según el ex ministro de Hacienda británico Norman Lamont. "Ése sería el paso lógico", pero “no creo que los países miembros estén dispuestos a hacer eso, por lo que el euro es una contradicción, una moneda sin Estado", informa Bloomberg.

El euro cayó ayer a mínimos de 10 meses respecto al dólar (1,3381 dólares), después de que franceses y alemanes alcanzaran un principio de acuerdo que abriría la puerta al desembarco del FMI en Atenas. Esto pone de manifiesto que los mercados desconfían de la capacidad de la UE para abordar la situación, aunque un rescate europeo también minaría la fortaleza del euro.

"Si Grecia acude al FMI, esto evidenciaría algo terrible sobre el proceso político en Europa", según Stuart Bennett, estratega de divisas de la división del banco francés Credit Agricole en Londres. "Esto socava la confianza en la moneda". El euro podría caer a 1,33 dólares a finales de junio, y hasta los 1,28 para septiembre, añade.

De hecho, otros analistas, como Ashraf Laidi, estratega jefe de mercados de CMC Markets en Londres, va más allá y avanza una caída hasta los 1,28 dólares para finales de abril, ya que la entrada del FMI podría animar a Grecia a retirarse de forma temporal de la zona euro.

"Cualquier acuerdo respaldado por el FMI para Grecia puede impedir una nueva degradación crediticia de la deuda helena por parte de las agencias de calificación, pero también puede implicar que el Fondo exija un plan de ajuste fiscal mucho más duro, teniendo en cuenta que Atenas no puede devaluar su moneda". Según Laidi, "ello puede aumentar la especulación acerca de una salida temporal de Grecia de la zona euro” lo que, sin duda, dispararía las dudas sobre la moneda única.

La situación es, pues, complicada, sobre todo, para Grecia. Y es que, para evitar la quiebra, el Gobierno heleno tendría que recortar el gasto público en un 25%, ni más ni menos, según el economista de la Universidad de Columbia Charles Calomiris. Se trataría de un ajuste fiscal sin precedentes. El actual plan ideado por Atenas es insuficiente.

La suspensión de pagos, la mejor opción

Con un déficit público superior al 13% en 2009, una deuda del 115% del PIB y en plena recesión, las dificultades financieras son más que evidentes. “En 2011, si quiere pagar los intereses de esa deuda -en vez de reconvertir esos intereses en nuevos créditos-, el Gobierno griego necesitaría tener un superávit del presupuesto primario (o sea, sin contar los pagos de intereses) de casi el 6% del PIB”, tal y como recoge Rafael Pampillón, profesor del Instituto de Empresa (IE).

“Para alcanzar este superávit requeriría recortes importantes del gasto público e impulsar medidas para aumentar los ingresos del Estado, ya sea través de una mayor recaudación fiscal o vendiendo activos, lo que representaría el mayor ajuste fiscal de Grecia en toda su historia”, indica.

Pero es que, además, si Grecia, más allá de pagar intereses, decidiera devolver parte del capital, “necesitará un programa mucho más drástico de austeridad, que se prolongaría durante muchos años”. En concreto, según Pampillón, “necesitaría un ajuste fiscal brutal que generase un superávit del 10% del PIB para retornar a un sendero de deuda más soportable”.

Dicha posibilidad, dado el actual clima político, es altamente improbable. Así pues, ¿qué queda? “La economía griega simplemente no puede devolver su deuda ni pagar los intereses de la misma. La única manera de refinanciar su deuda sería con ayudas del Fondo Monetario Internacional (FMI) y/o de la Unión Europea (UE)”, añade el economista.

Pero más allá del rescate, “la única alternativa para Grecia es administrar una suspensión de pagos de manera ordenada. Grecia se endeudó mucho más de lo debido y los bancos prestaron a Grecia de forma imprudente. La suspensión de pagos daría una lección a los acreedores, y también a los deudores. El que la hace la paga. Los errores cuestan dinero”, indica Pampillón.

En tal caso, el Gobierno y sus acreedores podrían acabar “reduciendo la deuda de Grecia hasta la mitad” (una quita del 50%). Ello afectaría a los bancos griegos, alemanes, franceses, irlandeses y portugueses, en los que habría que inyectar nuevo capital, pero “habremos aprendido la lección y todo el mundo se volvería más prudente a la hora de prestar a Gobiernos imprudentes y derrochadores”, añade.

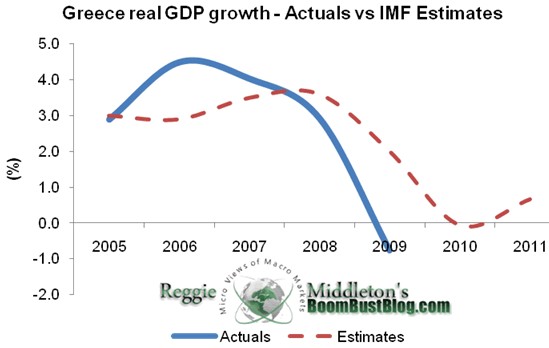

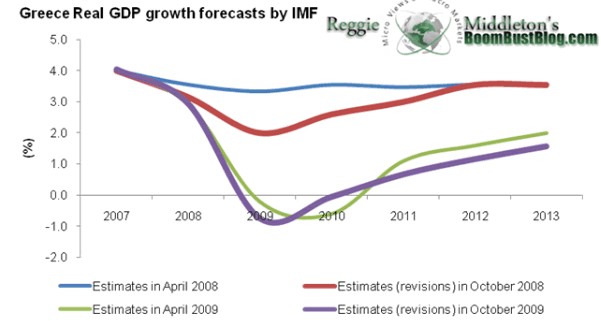

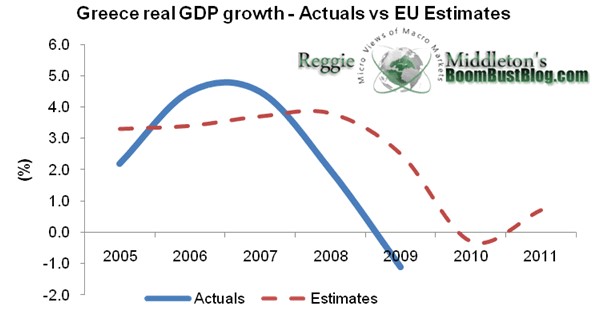

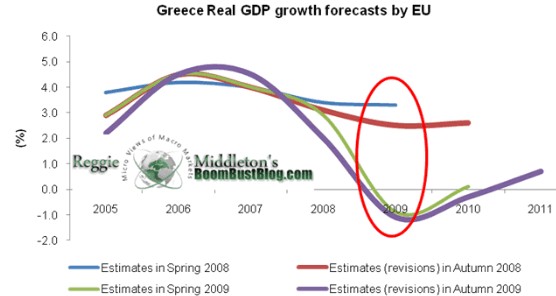

Previsiones oficiales que nunca se cumplen

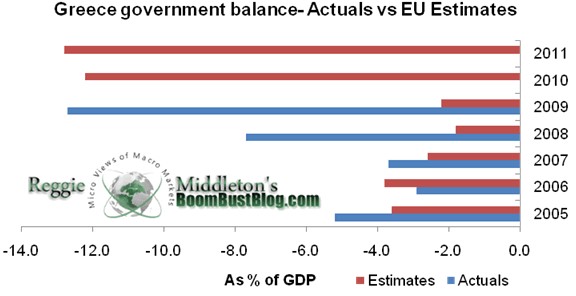

Por último, cabe señalar el optimismo sobre la evolución económica helena mostrado estos últimos meses por el FMI y la UE. Tal y como muestran los siguientes gráficos, las previsiones de los organismos oficiales sobre el PIB y el déficit griego han fallado una y otra vez.