El precio de la onza de oro al contado superó el lunes los 1.130 (1.130,40) dólares en el mercado de materias primas de Londres, un nuevo récord histórico logrado en parte por la depreciación que ha sufrido en los últimos meses la divisa estadounidense, según los datos de mercado recogidos por Efe. Precisamente, la depreciación del billete verde ha provocado un cambio de timón en la política de reserva de activos llevada a cabo hasta el momento por los principales bancos mundiales del planeta.

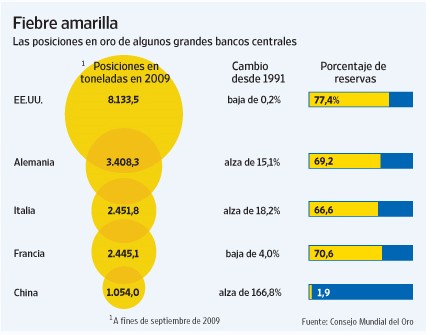

El pasado marzolos bancos centrales dejaron de vender oro. Países europeos como Francia, Italia, Alemania o Suiza han detenido sus operaciones y el Fondo Monetario Internacional (FMI) considera que el próximo año la venta de oro no será una de las prioridades de los bancos centrales. Más bien todo lo contrario, los organismos monetarios están comenzando a aumentar la compra de este metal para reforzar sus balances.

En este sentido, destaca el caso de India, cuyo banco central adquirió recientemente 200 toneladas de oro al FMI. La mayor operación de este tipo en más de 30 años. India absorbió la mitad del oro ofrecido por el FMI. Y, de hecho, se especula con más compras institucionales de este estilo. Los expertos apuntan hacia China, en donde la demanda ha desequilibrado la oferta, en un momento en el que es difícil encontrar nuevos yacimientos.

Jeff Christian, director ejecutivo de CPM Group, una firma de investigación de metales preciosos, afirma que los países de Asia y Medio Oriente son candidatos probables. Wei Benhua, un ex funcionario chino, fue citado el lunes por la revista local Caijing diciendo que su país, Brasil o Rusia podrían seguir los pasos de India y comprar oro del FMI.

Este año podría marcar "un hito", señaló Suki Cooper, analista de Barclays, en un comunicado a los clientes del banco británico. Pese a que los bancos centrales tal vez no sean grandes compradores del metal precioso, la perspectiva de una demanda adicional podría brindarle un impulso clave al mercado, según informaba The Wall Street Journal.

No obstante, China, Rusia y Brasil tienen posiciones diminutas de oro en relación a sus reservas extranjeras totales, lo que los convierte en probables compradores. China, por ejemplo, tiene apenas 2% de sus reservas en oro, comparado con el promedio mundial de 10,3%, según las cifras del Consejo Mundial del Oro. Sólo un 4% de las reservas de Rusia y 0,4% de las de Brasil están en oro.

Los compradores más probables son países que acumulan un superávit en cuenta corriente y no poseen producción local de oro, estima Christian. Debido a los ingresos netos de dólares y euros cada mes, los bancos centrales de estos países están preocupados sobre su creciente exposición a estas divisas y desean diversificarse e invertir en otros activos.

Según las Estadísticas Financieras Internacionales del FMI, Malasia, Singapur, Kuwait, Arabia Saudita y Venezuela figuran entre los países con los superávit más grandes después de China y Rusia.

Normalmente, los bancos centrales mantienen una canasta de divisas extranjeras, bonos y metales preciosos en sus reservas, a la que pueden recurrir para hacer pagos internacionales o ajustar el valor de su moneda.

El dólar ha sido durante décadas la divisa de reserva predilecta, pero su reciente declive ha inquietado a muchos países que tienen una gran cantidad de activos en dólares y ha hecho que algunos busquen un reemplazo.

Aunque China se ha convertido en candidato evidente, algunos analistas dicen que el país probablemente compre la producción de sus propias minas en lugar de adquirir el oro del FMI. China, el mayor productor mundial de oro, posee 2,3 billones de dólares en reservas extranjeras, la mayoría en valores del Tesoro estadounidense.

Por el momento, China ha doblado discretamente sus reservas de oro hasta las 1.054 toneladas, y tiene pensado añadir más de forma gradual cada vez que caigan los precios, creando así un suelo para el mercado. Cada leve movimiento de las reservas de China hacia el oro podría tener grandes repercusiones, dice Andy Smith, un estratega de metales de Bache Commodities, una subsidiaria de la estadounidense Prudential Financial.

De este modo, los bancos centrales probablemente serán compradores netos de oro en 2009 tras pasar las dos últimas décadas como vendedores netos. Durante 18 años, los bancos centrales redujeron sus posiciones de oro en 10%. En este sentido, países como Zambia o Mauricio ya han anunciado nuevas compras de metal amarillo.

Expansión monetaria

Los grandes bancos centrales (FED, BCE y Banco de Inglaterra, entre otros) han aplicado medidas extraordinarias para combatir la crisis financiera, como por ejemplo bajar los tipos de interés a mínimos históricos o inyectar ingentes cantidades de liquidez a banca y empresas para evitar bancarrotas.

Esta expansión monetaria se está traduciendo en un aumento del dinero en circulación, que ha crecido cerca de un 9% interanual, según los últimos datos disponibles de M0 (cantidad de billetes y monedas en manos de los ciudadanos, además del dinero que los bancos tiene en sus cajas y depositado en el banco central).

Pese a ello, por el momento la destrucción de masa monetaria vía contracción crediticia (credit crunch) es superior a la nueva emisión de billetes, por lo que se mantiene el proceso deflacionario iniciado tras el estallido de la crisis financiera en 2007. Aún así, es significativo el aumento del dinero fiat en circulación, sobre todo en el caso de euros, dólares y el yuan chino.

El "Peak-Gold"

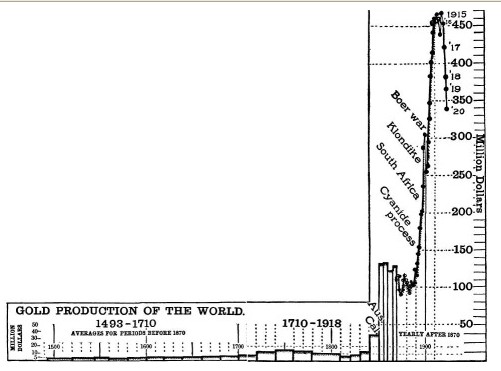

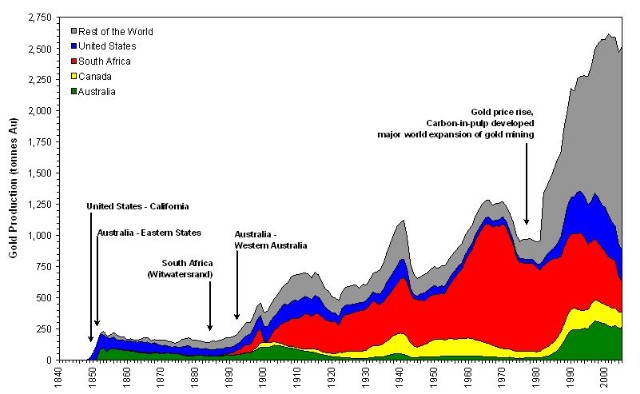

Por último, existe otro factor que explica la creciente revalorización del oro. Por un lado, mientras la demanda aumenta, la oferta de metal amarillo decrece. Es el denominado Peak-Gold. Así, tal y como recoge rssnews, Aaron Regent, CEO de la gigante empresa canadiense de oro Barrick, ha dicho que la extracción mundial de este mineral ha estado cayendo aproximadamente en 1 millón de onzas cada año desde el año 2000.

El suministro mundial ha caído un 10% según ha ido disminuyendo la calidad de la mena en las diferentes explotaciones principales, lo que quiere decir que el mercado alcista que comenzó hace 10 años tiene todavía mucho por recorrer.

"Hay un argumento definitivo para demostrar que ya hemos pasado el cenit de producción del oro [peak gold]: la producción mundial alcanzó su máximo sobre el año 2000 y desde entonces ha estado declinando". Según Barrick, este declive va a continuar, ya que cada vez es más difícil encontrar nuevo mineral.

La calidad de la mena ha caído de 12 gr/Tm en 1950 a prácticamente 3gr/Tm en Canadá, Australia y EEUU. De hecho, la producción de Australia se ha reducido a la mitad desde que alcanzara su máximo en 1970.

Ross Norman, director de TheBullionDesk.com, dijo que los presupuestos para exploración se habían triplicado desde finales de la década, pero los resultados han sido realmente decepcionantes. La producción cayó un 14% el año pasado en Sudáfrica, aunque las empresas se habían dedicado a cavar aún más profundo y con mayores costes para suplir el agotamiento de sus reservas. Esta situación crítica en el suministro es lo que ha ayudado a empujar el oro hasta batir un precio récord.

Desde comienzos de 2008 el oro no ha dejado de batir sus marcas, aunque ya en 2007 su precio se incrementó en más de un 30%, después de seis años consecutivos de subidas. En los últimos diez años el precio de este metal se ha triplicado, y desde el año 2000 ha aumentado un 228%.Desde comienzos de año su precio se ha incrementado un 28% (el 2 de enero se situaba en 879 dólares), una subida que en principio indica que los mercados desconfían de los "brotes verdes" y no tienen claro que la crisis económica haya tocado fondo, y al mismo tiempo temen repuntes en la inflación.

El oro sube de precio cuando el entorno macroeconómico es negativo, cuando la inflación está desbocada o cuando hay graves conflictos políticos.