Pese al esfuerzo realizado de forma coordinada por los bancos centrales para tratar de frenar la subida del precio del oro (mediante ventas coordinadas del metal amarillo), si alguna ley se cumple en economía es que nadie que vaya contra una tendencia consigue invertirla en su beneficio a largo plazo, aunque el interesado sea el poderoso grupo de la banca central. Por eso las actuaciones están llegando a su fin de forma semejante a como ya lo hicieron cuando el London Gold Pool.

Esto es, precisamente, lo que está revelando el permanente backwardation del oro al evaporarse las garantías de que se pueda recomprar en el contrato futuro o por el hecho de escasear como colateral contra un préstamo en dólares.

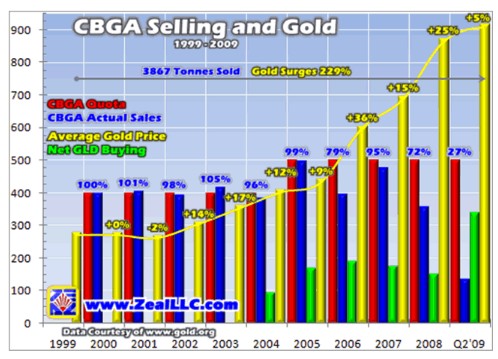

Pero vayamos por partes. En efecto, la gráfica superior (pinche en la imagen para ampliar) muestra un incumplimiento de las cuotas cada vez mayor a partir de 2007, hasta que actualmente han cesado prácticamente en sus ventas. Los últimos datos correspondientes a la anualidad de septiembre 2009/septiembre 2010 arrojan tan sólo una venta de 6,2 Tm. de las 400 previstas. Es decir, un 96% por debajo de las previsiones.

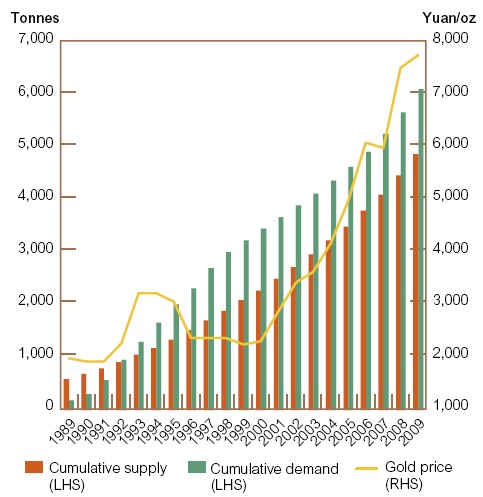

Aún más, lo que parece estar sucediendo es que los mismos bancos centrales han evolucionado hacia la dirección del mercado, pasando a ser compradores netos. Este es el caso en primer lugar de China, que no sólo ha pasado a ser el primer productor mundial de oro, sino que además del país no sale ya un gramo desde hace varios años al mismo tiempo que crecen con fuerza sus importaciones.

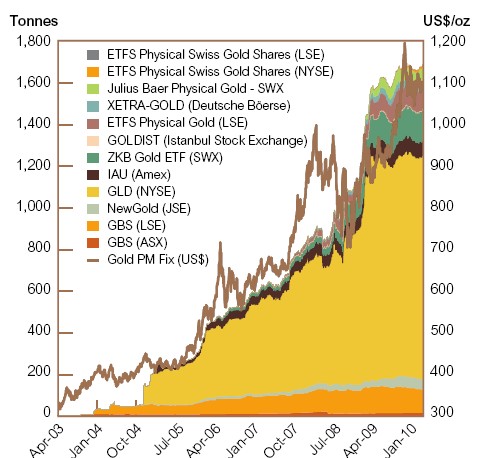

También los bancos centrales de Suecia, Eslovaquia, Eslovenia e Irlanda han anunciado que no tienen planes de venta en el horizonte. Sumándose así a Suiza y a otros países asiáticos que evolucionan progresivamente hacia una situación de compradores, siguiendo la tendencia de sus respectivos mercados internos tal y como se aprecia con claridad en la fuerte demanda minorista de productos cotizados sobre oro.

Pero ¿qué está pasando?

Es imposible entender qué está sucediendo en el mercado del oro y qué dirección va a tomar la crisis económica si se pierde de vista su imperecedero estatuto monetario, aunque en apariencia los mercados trabajen sin referenciarse a este hecho. En efecto, como ya hemos advertido en este artículo, el oro ha continuado desarrollando su conversión con el dólar en los mercados de futuros. Y al respecto cabe destacar tres hechos incuestionables por lo que respecta a su producción y cotización:

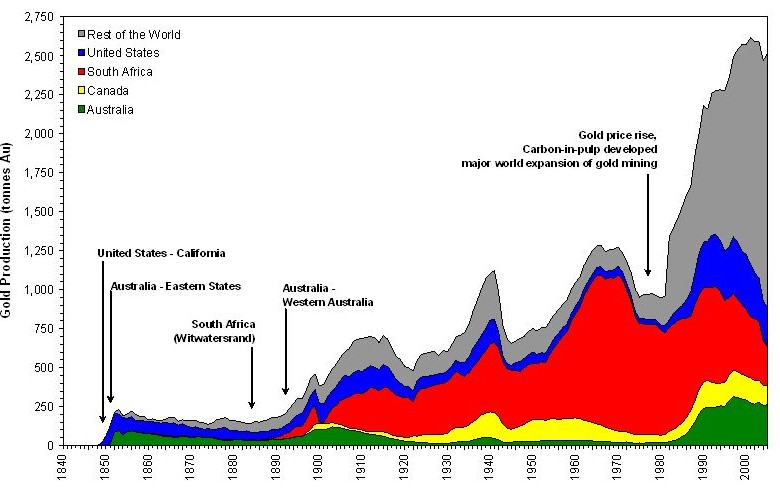

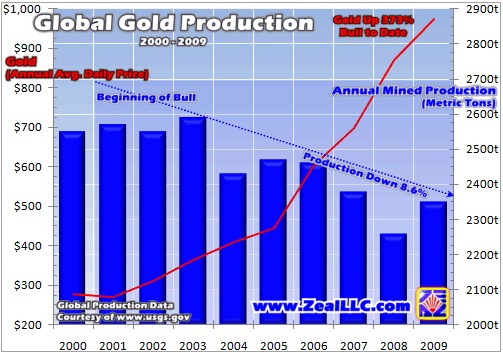

- El oro ha alcanzado su máximo mundial de producción y esto tiene que afectar necesariamente a su precio, por cuanto supone desabastecimiento. Este es un hecho incontestable y excelentemente documentado por Jean Laherrère aplicando las linearizaciones de Hubbert (1 y 2). También ha sido comentado de forma magistral por Antal Fekete (1, 2 y 3). Aquí hay más información sobre la producción mundial.

- La cotización del oro se mueve de forma inversa a los tipos de interés.

- Los precios futuros del oro están siempre en contango.

Por lo que respecta al primer punto, les emplazo a consultar los seis enlaces que se adjuntan. Los puntos dos y tres se detallan a continuación.

La Paradoja de Gibson

La correlación entre el tipo de interés y el nivel de precios bajo el funcionamiento del patrón oro se denominó Paradoja de Gibson. Paradoja porque la teoría monetaria según Keynes tendría que encontrar alguna correlación entre el tipo de interés y la tasa de variación de los precios (es decir, el IPC). De Gibson porque Irving Fisher dijo que fue Gibson el primer autor en hacer esta observación. Keynes concluyó en 1930 que dos siglos de datos recopilados no mostraban la correlación tal como él pretendía.

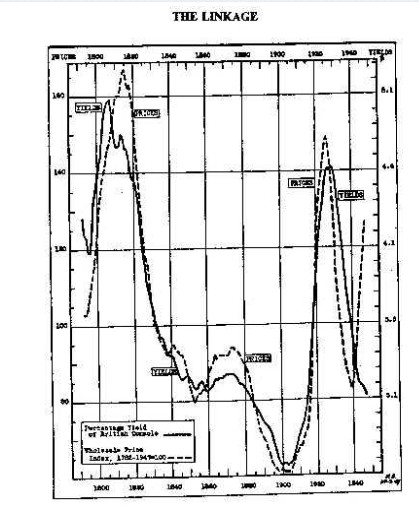

En vez de eso, entre 1730 y 1930 eran los tipos de interés y el nivel general de precios (no el IPC) lo que mostraba una precisa correlación a largo plazo que Keynes describió como "uno de los hechos empíricos más completamente establecidos en el campo de la economía cuantitativa".

Friedman y Schwartz concluyeron en 1976 que esta paradoja "permanecía como un fenómeno empírico sin posible explicación teórica". El mismo Irving Fisher escribió que "no existe otro problema más debatido en la economía". Igualmente, Barsky y Summers concluyeron que "la Paradoja de Gibson ha resultado ser un puzle especialmente tozudo en la economía monetaria".

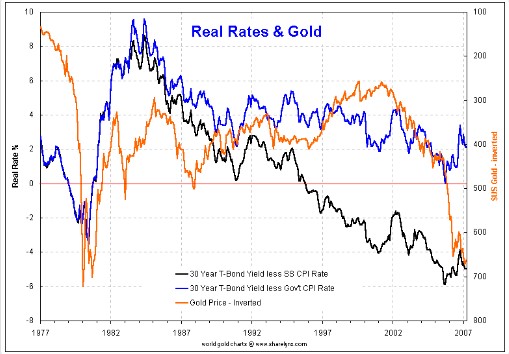

Pero lo más interesante es que la validez de la Paradoja de Gibson se extiende al sistema de monedas fiduciarias como el precio cotizado del oro en el mercado de futuros. Porque cuando el dólar pierde poder adquisitivo, la cotización del oro sube. Pero si lo que suben son los tipos de interés para compensar la devaluación de la moneda, entonces el precio del oro desciende. En el primer caso sube la cotización porque se incentiva la demanda, pero en el segundo baja porque el incentivo es vender el oro e invertir en depósitos a largo plazo nominados en divisas o títulos de deuda.

Como explica Antal E. Fekete, "cada onza de oro atesorada es un testimonio del hecho de que alguien, en algún lugar, ha encontrado que la calidad de los instrumentos de ahorro tradicionales (bonos, acciones, depósitos remunerados en metálico, etc.) es inadecuada". Y esta tendencia sólo se puede invertir subiendo de nuevo los tipos de interés para corregir el deterioro en el poder adquisitivo del dinero.

En 1947 el economista canadiense Gilbert E. Jackson estudió la correlación entre el nivel de los precios y el tipo de interés, encontrando que se encontraban perfectamente relacionados. Para ello empleó los datos sobre los precios en el Reino Unido durante 150 años (de 1782 a 1947) y los tipos de los British Consols, que eran los títulos de deuda consolidad [consols] de Inglaterra. Para poder limpiar el ruido de las fluctuaciones a corto plazo construyó los datos sobre una media móvil de 11 años y obtuvo la siguiente gráfica:

Aunque ya no estamos regidos por el patrón oro en ningún sentido, esta correlación se mantiene entendiendo ahora por "nivel general de precios" la cotización del oro en el mercado de futuros. En efecto, como ya se ha advertido anteriormente, es la cotización internacional del oro en las principales divisas y no los respectivos IPC nacionales el correcto indicador de la devaluación monetaria y por tanto del desgaste en el poder adquisitivo del dinero por la actuación de los bancos centrales.

Y si tenemos esto presente, descubrimos que la Paradoja de Gibson sigue funcionando aún en el régimen actual de monedas inconvertibles.

En esta gráfica se muestra la cotización del oro (en naranja) invertida sobre el eje vertical de la derecha, los tipos de los bonos del tesoro a 30 años menos el IPC americano a la izquierda (en azul) y los mismos tipos menos el IPC alternativo calculado por John Williams de Shadow Stats (en negro) también sobre el eje vertical izquierdo.

Se aprecia claramente una correlación (especialmente sobre la línea negra) que concluye en 1996 y vuelve a aparecer en 2007. ¿Por qué? Ya hemos comentado antes que las ventas de los bancos centrales se hicieron con objeto de aminorar la revalorización del oro. Destacaba entre todas las realizadas por el Banco de Inglaterra. Y, en efecto, el propio Gobernador Edward A. J. George dijo al director del BIS Nicholas J. Morrel lo siguiente:

Nos situaremos al borde del abismo si sigue subiendo el precio del oro. Podría hacer colapsar a varias casas de inversión y a continuación el resto caerían en cascada. Así que los bancos centrales tienen que intervenir su precio y aplastarlo al coste que sea necesario. Es realmente complicado controlarlo, pero lo hemos conseguido. La Reserva Federal estuvo muy activa para lograrlo y nosotros hicimos todo cuanto pudimos también.

El oro en backwardation sobre el mercado de futuros

Por lo tanto, no existe otra explicación más pertinente sobre el precio actual del oro que la permanente insistencia por parte de los bancos centrales de intervenir sobre los tipos de interés a corto plazo para hundirlos hasta cero. La respuesta evidente del inversor es atesorar oro. Pero no por una especie de psicosis colectiva, sino porque descubren que esos tipos ya no se corresponden con el estrés de la deuda y se intentan proteger de la gran devaluación que están sufriendo las principales divisas. La fuerte demanda de oro se debe en última instancia a los bancos centrales.

Que durante los últimos años se está produciendo un atesoramiento masivo de oro en manos privadas es algo evidente para cualquiera que analice su producción durante los últimos 60 años (desde 1950), pues ha supuesto el 50% de todo lo que se ha extraído desde la noche de los tiempos. Por supuesto, este hecho tiene mucho que ver con el Sistema de la Reserva Federal y la expansión monetaria desde la conclusión de la II Guerra Mundial, pero eso ahora no es el tema.

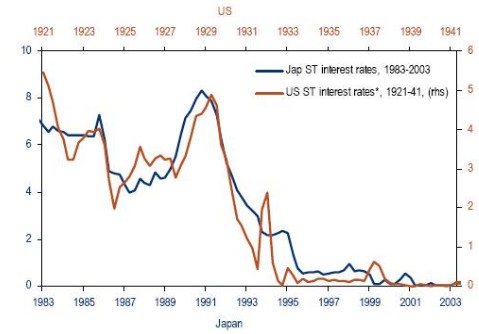

Y también tiene que ver con los puntos 1 y 2 antes mencionados. Es decir, con el hecho de que la producción mundial de oro ha llegado a su máximo y a partir de ahí sólo puede menguar. Pero, sobre todo, con el asunto de que durante los últimos 28 años la economía mundial se ha fundamentado sobre una estructura de tipos de interés decreciente hasta llegar a cero.

Es decir, sobre un modelo prácticamente idéntico al que condujo hacia la Gran Depresión. Y aquí es donde estamos y parece ser que nos vamos a quedar durante algún tiempo más, porque Bernanke ha dicho que los va a garantizar en el futuro.

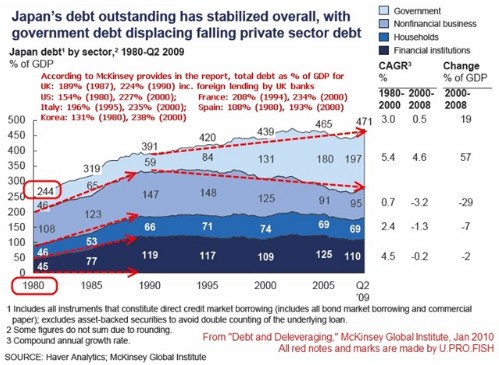

Bajo este paradigma de tipos de interés decrecientes no se anima con la presteza necesaria al desapalancamiento, o incluso se anima a que el sector público siga endeudándose en grandes cantidades por su coste nulo, como es el caso de Japón.

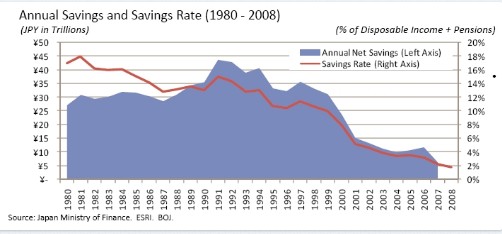

Y como sucede en Japón, esto afecta al ahorro privado, que simplemente desaparece por el desapalancamiento de los particulares y también porque este sector busca otras formas de ahorro al dejar de ser atractiva la moneda local por los bajos tipos de interés y la creciente presión fiscal del gobierno para poder honrar la deuda que emite.

Una de esas formas es precisamente el atesoramiento de metales preciosos, que en este contexto de tipos decrecientes evoluciona irreversiblemente hacia una situación de backwardation. Una situación que se puede analizar desde dos puntos de vista: el del mercado de futuros y el del arrendamiento [leasing]. La situación de backwardation en la que se encuentra el oro explica el reciente frenazo de ventas del metal amarillo por parte de los bancos centrales, así como su constante subida de precio en los mercados.

Esta tendencia al alza en el precio del oro, debida a la backwardation existente, será analizada en detalle en el próximo artículo, dando así respuesta a la siguiente cuestión: ¿existe una burbuja de oro?