Los acuciantes problemas financieros de Dubai que han salido a la luz estos días no deberían entenderse de forma aislada sino como un fenómeno más global que envuelve a la economía internacional en su conjunto. Las raíces de las dificultades de Dubai parecen tener notables similitudes con las que las economías desarrolladas de Occidente se toparon hace dos años.

Este lugar de algo más de 4.000 kilómetros cuadrados y 2.262.000 habitantes es uno de los siete emiratos que forman los Emiratos Árabes Unidos. A pesar de su limitado tamaño, las noticias referentes al retraso en el pago de la deuda de Dubai World -el holding estatal inmobiliario del país- equivalente a 60.000 millones de dólares, ha sacudido las bolsas internacionales, causando gran impacto en la prensa financiera a nivel mundial, dada la exposición de bancos europeos y asiáticos.

Acerca de si el gobierno de Dubai o su vecina Abu Dhabi garantizarán la deuda del holding, altos funcionarios parecen haber negado esta posibilidad, alegando que Dubai World no es parte del Gobierno, en contra de lo que pensaben los inversores. Sin embargo, lo que sí es verdad es que el gran entramado de Dubai World está participado al 100% por el Estado.

El caso de Dubai, aunque es excepcional en algunos puntos, en esencia guarda una notable relación con lo que ha acontecido en las economías occidentales. La lección que se podría aprender, y el común denominador en ambos casos, es que las burbujas generadas por un exceso de crédito en el sistema económico tarde o temprano revelan su carácter destructor.

La evolución dubaití seguiría una secuencia de auge-recesión que no se distinguiría demasiado de la seguida por las economías como la estadounidense o la española, si bien existen importantes diferencias. Y ambas etapas de este proceso estarían relacionadas con las políticas demasiado expansivas de los bancos centrales, inundando los mercados de liquidez y presionando a la baja los tipos de interés de manera no sostenible.

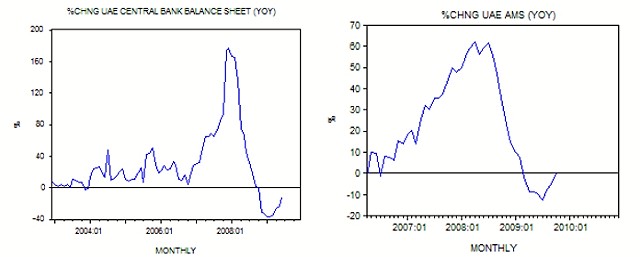

Así es como explica el caso de Dubai el analista Frank Shostak, investigador asociado del Mises Institute y economista jefe de M.F. Global. En un artículo titulado “¿Qué hay detrás de la crisis financiera de Dubai?”, Shostak sostiene que el factor clave que explica estos acontecimientos es la política de auge y recesión seguida por el banco central de los Emiratos Árabes Unidos (EAU). Así, “después de que la tasa anual de crecimiento del balance del banco central (lo que indica el ritmo de expansión monetaria) cerrara en el 4% en octubre de 2006, se disparó al 177% alrededor de diciembre de 2007”.

Como consecuencia de esta política, no resulta sorprendente que la cantidad de dinero en circulación también se disparara: en respuesta a esta expansión la tasa anual de crecimiento de los agregados monetarios (en concreto de la Oferta Monetaria Austriaca, indicador que fue elaborado por el mismo Frank Shostak y Joseph Salerno) se disparó del 6% en octubre de 2006 al 62% en abril de 2008.

Para Shostak, esta brutal expansión monetaria ha fomentado diversas actividades que no habrían aparecido sin ese incremento de la liquidez. Y dado que esas nuevas actividades dependen de incrementos cada vez más elevados en la liquidez que el sistema bancario inyecta al sistema económico, eso genera un modelo de crecimiento claramente insostenible. Esas políticas inflacionistas tienen que parar en un momento -si no se quiere ir al colapso del sistema monetario directamente-, endurecerse, subir los tipos de interés, y drenar la ingente liquidez del periodo anterior.

En efecto, esto es lo que ha ocurrido más recientemente, en especial en 2009. De esta manera, el pasado enero la tasa de crecimiento anual del balance del banco central se ha hundido hasta el -30,5%, haciendo que la oferta monetaria también se desplomara hasta el -12,5% en julio de este año. “Es la caída en la expansión monetaria lo que está presionando actualmente a las diversas actividades que surgieron respaldadas a la previa expansión monetaria”, afirma este analista.

Además de tratar de dar una explicación de la situación de Dubai, Shostak sugiere que “es improbable que otros emiratos (de los EUA) puedan escapar a los efectos de las políticas de auge-recesión del banco central”, y esto se debe a que en otros emiratos la política monetaria laxa también supuso un apoyo para nuevas actividades y la expansión de las ya existentes, pudiéndose poner en duda su viabilidad a medida que se incrementen las presiones del frenazo a la expansión de la liquidez.

Asimismo, desde El Blog Salmón trazan un modelo de crecimiento insostenible similar al anterior, que explicaría tanto el caso dubaití como el de las economías occidentales. Y este modelo no es otro que el del esquema Ponzi. Así, afirman que “la crisis demuestra que el esquema Ponzi fue la principal estrategia de desarrollo del modelo económico que se estableció en el planeta descuidando todos los aspectos de un equilibrio sustentable”.

Este esquema descansa, según estos analistas, en “la inyección constante de dinero fresco y en flujos crecientes que garanticen una rentabilidad positiva”. Lo cual tiene gravísimos e irresolubles problemas, que un día u otro deben salir a la luz y estallar. Mientras que en el periodo de auge existe un elevado endeudamiento, basado en la creencia de que la economía seguirá creciendo -y por tanto no habrá problema para repagar esas deudas con los flujos de ingresos generados en el futuro-, finalmente la cruda realidad niega esta expectativa infundada, la tendencia se revierte y llega la recesión.

Se trata de un fenómeno de carácter mundial -y que comenzó en los años 80-, donde “muchos se volvieron locos”, y que fue especialmente notable en Dubai, destacando el dato de que “con 4.000 kilómetros cuadrados llegó a tener 30.000 grúas de construcción, la cuarta parte del total mundial.”

Por último, el prestigioso analista Willem Buiter, profesor de la London School of Economics, comentaba en su blog que los problemas de Dubai no son demasiado relevantes, ya que esta zona “no es sistémicamente significativa”.

Sin embargo, este caso puede tener unos efectos positivos sobre el mundo occidental: “Si [los problemas de Dubai] abren nuestros ojos a la probable inminencia del comienzo de la última pierna del viaje transcurrido desde el default (impago) de las familias, a través del default de los bancos y hasta el default de la deuda soberana, puede hacer algo de bien sistémico”, afirmaba.

Dada la delicada situación que enfrentan algunos gobiernos con respecto a su déficit público -como el caso español-, señala Buiter que éstos deberían andarse con cuidado y preocuparse más por ello. En España, sin embargo, la ministra de Economía Salgado descartó alegremente que algo como lo de Dubai pudiera pasar en nuestro país.

¿Habría previsto el estado de California que iban a sufrir un colapso fiscal y una quiebra técnica hace un par de años? El mensaje que quiere transmitir Buiter a través del caso de Dubai es la vulnerabilidad de las posiciones fiscales y financieras de los estados. La extrema importancia que tiene que este mensaje llegue a las instancias políticas y se tome en serio sería difícilmente exagerada. Pero del caso de Dubai también hay otra lección a extraer para que tome nota la banca central y autoridades monetarias: las expansiones monetarias -lideradas por los bancos centrales- se pagan a un precio muy alto.