Los últimos informes internacionales acerca de la solvencia del sistema financiero español pintan un negro panorama para los próximos ejercicios. Es el caso de la agencia de calificación de riesgos Moody´s, cuyo último informe advierte de que la banca nacional se enfrenta a unas pérdidas próximas a los 108.000 millones de euros, con lo que tendría que provisionar unos 57.000 millones adicionales.

Sin embargo, se trata de una estimación base. Y es que, la firma contempla unas pérdidas de incluso 225.000 millones de euros en su escenario menos conservador, en caso de que "la economía española continuara deteriorándose significativamente", algo que, por el momento, no se puede descartar a la vista de todas las previsiones macroeconómicas elaboradas por los organismos internacionales.

Este último cálculo coincide, precisamente, con las estimaciones elaboradas por la firma de análisis británica Variant Perception. En concreto, estos analistas señalan que el mercado inmobiliario se enfrenta a unas pérdidas superiores a los 250.000 millones de euros. Una deuda que será incobrable para la banca nacional.

La cuestión es que los analistas consultados por Libertad Digital dan por hecho que bancos, pero sobre todo las cajas de ahorros, se verán obligados a absorber gran parte del stock inmobiliario (pisos sin vender) que acumulan las empresas del sector.

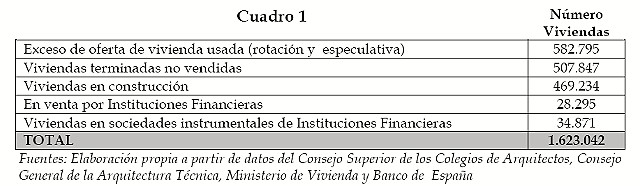

En concreto, según el último informe inmobiliario de R.R. de Acuña & Asociados, la oferta inmobiliaria a 31 de diciembre del 2008 era la siguiente: casi 600.000 pisos de segunda mano, medio millón de viviendas terminadas y no vendidas en manos de los promotores y otras 470.000 en construcción.

A este stock habría que sumar las algo más de 28.000 viviendas que tenían a la venta las instituciones financieras a finales de año, y las casi 35.000 en sociedades instrumentales. En total, algo más de 1,6 millones de pisos en stock que, hoy por hoy, carecen de salida en el mercado a los precios actuales.

A finales de 2008 existía en poder de la banca, según las estimaciones de esta firma, aproximadamente 32.000 viviendas que procedían de ejecuciones, mientras que unas 93.000 estaban en situación de morosidad.

La quiebra del sector del ladrillo sigue su curso, con sus efectos correspondientes sobre el sistema financiero español. Así, el volumen de pisos en manos de la banca casi se ha cuadruplicado desde finales de 2008. Según la consultora R.R. de Acuña, bancos y cajas acumulan ya cerca de 100.000 viviendas que proceden de la ejecución de créditos a promotores y particulares.

Sin embargo, "el grueso de los activos inmobiliarios será absorbido a partir de ahora, sobre todo, en 2009, 2010 y 2011", según estos analistas. Y ello, debido fundamentalmente a que la refinanciación de inmobiliarias (roll-over) llevada a cabo por la banca desde 2007 no se logrará renovar a su vencimiento en muchos casos.

De este modo, el sistema financiero español se verá obligado a absorber más de medio millón de pisos en manos de los promotores de aquí a 2012, según coinciden los expertos del sector consultados. De hecho, las cajas de ahorros, las más expuestas al sector del ladrillo -sobre todo, las medianas y pequeñas- , "ya están comprando pisos a toda velocidad", advierte un analista. En este sentido, la mayor absorción de vivienda en stock recaerá en las cajas.

Por su parte, el socio director de Jiménez de Laiglesia, Estrategia y Negociación de Inmuebles, Ignacio Jiménez de Laiglesia, augura que "al final, todo el stock de viviendas lo van a liquidar los bancos, no los promotores, porque no tienen tanto margen" para bajar los precios, de modo que "habrá muchos que no podrán vender porque no pueden vender por debajo de lo que les cuesta". Coincide en que, como mínimo, la banca absorberá más de medio millón de pisos debido a la quiebra de las inmobiliarias.

De hecho, "lo único que se vende ahora es lo que venden los bancos", puesto que cuando se trata de sus viviendas, la entidad "acompañará al comprador, incluso con el 100 ó 120% y al tipo que sea, porque el banco no quiere un ladrillo".

Apunta que "como mucho, estará reteniendo algunas viviendas para no sacarlo todo de golpe y que se desplomen precios", pero "acabará vendiendo todos los que tenga, porque su vocación es tener liquidez, no ladrillos".

Por ello, alerta de que se está "todavía a mitad camino de la caída" de precios, que ya acumulan un descenso de "entre un 15% y un 18%" desde 2007, por lo que la depreciación final podría oscilar entre el 30% y el 40% respecto a sus valores máximos, tal y como avanzó Libertad Digital.

El estudio elaborado por De Laiglesia señala que para alcanzar el equilibrio el precio de la vivienda debería descender un 37% respecto a 2007, hasta alcanzar los 1.812 euros por metro cuadrado. La mayor depreciación, sin embargo, se producirá en la cartera de suelo. Así, el precio del suelo urbano debería reducirse en un 53% -en la actualidad ha caído un 21%-, hasta los 668 euros por metro cuadrado, y el del suelo urbanizable un 62% -frente al 25% actual-, hasta los 318 euros por metro cuadrado.

"Solamente aquellos promotores que adquirieron suelo a precios de 1999, 2000 y 2001 podrán defender bajadas de ese orden", mientras que "todo aquel que adquirió suelo a partir de 2003 ó 2004, no puede defender esas bajadas y por lo tanto, ese producto está abocado a venderlo al banco", advierte.

Las entidades "eliminan el margen del promotor y a partir de ahí, si quieren, incluso pueden bajar algo y perder algo, pero recuperar y hacer liquidez, que es su interés básico".

Tras analizar los últimos 20 años del sector inmobiliario español, este analista estima que este periodo "de ajuste" dará paso a "uno de equilibrio, normalmente en un plazo de dos o tres años", pero la fase total del ciclo podría durar "seis o siete años, desde 2011 a 2018 ó 2020".

Suelo "ilíquido"

Pero este ajuste tan sólo en cuanto a viviendas. El problema "gordo" de la banca no está en los pisos sino en el ingente crédito concedido a los promotores para la compra de suelo. Un producto que, hasta dentro de unos años, permanecerá "ilíquido". Es decir, no tendrá salida en el mercado.

De hecho, los analistas consultados coinciden en que el mercado de suelo permanece congelado, y las escasísimas ventas que se realizan contienen un descuento superior al 65% respecto al precio de adquisición. Ante tales datos es evidente que las estadísticas sobre el mercado de suelo que publica el Ministerio de la Vivienda no sirven absolutamente para nada, ya que no reflejan la realidad.

Por último, al agujero del suelo que tendrá que asumir la banca, se suma el aumento de la morosidad hipotecaria entre particulares, debido al crecimiento del paro, con lo que al final el volumen de pisos en manos de la banca amenaza con ser muy superior.

Juan Carlos García Centeno, hasta hace seis meses responsable para la Península Ibérica de Royal Bank of Scotland (RBS), advertía esta misma semana de que "no hay dinero en la banca para absorber toda la morosidad que se avecina". Por ello, "no van a sobrevivir todos los bancos y todas las cajas" a este proceso.

"El problema de la banca española es que todavía queda la segunda oleada de morosidad, la empresarial, que se va a extender a lo largo de 2010 y que remitirá en la primera mitad de 2011", añade. En su opinión, el sistema financiero español ha sido de los más sólidos, pero ahora está en peligro, informa Finanzas.

"La supervisión de la banca española ha sido siempre un ejemplo, muy dura y muy rigurosa, pero estaba planteada para una crisis normal. Las provisiones anticíclicas no estaban preparadas para una recesión que se va a extender hasta 2011. El problema de la banca van a ser las refinanciaciones de deuda de los próximos años. Hemos vivido la reconversión minera, la naval y ahora llega la financiera".

El responsable máximo de Sigrun Partners, una boutique financiera en la que se han agrupado seis directivos de RBS en España, cree que hay inmobiliarias que se podrán salvar y otras que no. "Hay compañías, como Reyal, a las que se le ha pasado el arroz. Ya no tienen solución. No se puede intentar vender activos al último valor de tasación porque ese no es el valor de mercado".

Sobre la situación económica, García Centeno asevera que "está claro que todos somos un 20% más pobres y que el paro se puede ir hasta los 5,5 millones de personas el próximo año. Hemos estado viviendo por encima de nuestras posibilidades", concluye.