La culpa no ha sido de la Reserva Federal de EEUU (FED). Alan Greenspan no se cansa de repetir que su política monetaria fue correcta y no provocó la burbuja inmobiliaria, negando así cualquier responsabilidad de la crisis. Y ello, a pesar de los flagrantes errores de previsión en los que ha incurrido el banco central, siendo el actual presidente, Ben Bernanke, el paradigma de la nula anticipación de lo que se venía encima…

Greenspan insistió ayer, ante la comisión del Congreso que estudia las causas de la crisis, que la política crediticia de Fannie Mae y Freddy Mac (las dos grandes agencias hipotecarias estatales, origen de las subprime) y el exceso de ahorro de los asiáticos son lo principales factores que explican la burbuja y el posterior estallido que a punto estuvio de tumbar al sistema financiero internacional.

Durante su comparencencia (transcripción y vídeo), mencionó como un primer componente "la enorme conversión de hipotecas de alto riesgo en títulos de especulación financiera desde 2003". El segundo ingrediente, según Greenspan, fue la intervención de las dos agencias hipotecarias paraestatales, que estimuló el otorgamiento de préstamos de alto riesgo que, convertidos luego en paquetes de inversión, circularon en los mercados financieros globales.

Así pues, su gestión monetaria nada tuvo que ver. Además, señaló a los congresistas que las autoridades reguladoras no pueden evitar que suceda otra crisis, aunque sí limitar su impacto. Pero, ¿qué hay de real y de falso en su testimonio? ¿Es culpable o inocente?

Política monetaria y tipos de interés

Según Greenspan, y como defienden diversos economistas, entre los que destaca el propio Bernanke, la política monetaria de la Reserva Federal no es en absoluto responsable de haber generado la burbuja inmobiliaria.

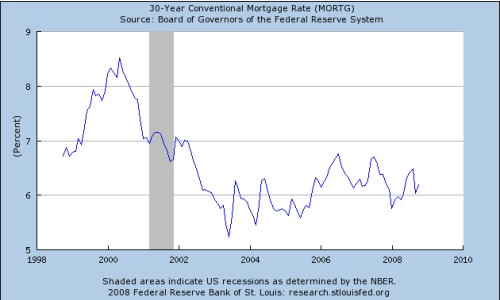

Greenspan afirma en un reciente artículo que la burbuja inmobiliaria fue consecuencia de los bajos tipos de interés a largo plazo (los tipos hipotecarios), de los que la autoridad monetaria apenas tiene control, ya que ésta solo fija las tasas a las que presta a corto plazo a los bancos.

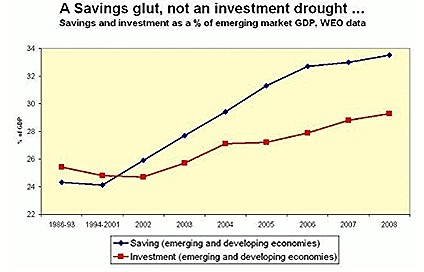

Sostiene, además, que la razón por la que los tipos a largo plazo eran bajos fue el exceso de ahorros proveniente de los países emergentes, especialmente de China y otros países asiáticos. Es lo que se conoce como la teoría del “exceso de ahorros” o savings glut.

De ser esta teoría cierta, la política monetaria habría tenido un papel muy limitado a la hora de generar la burbuja. Sin embargo, no son pocos quienes discuten esta teoría y/o la ven como un chivo expiatorio para negar la responsabilidad de la FED en la crisis. De hecho, Greenspan admite que se ha convertido en “sabiduría popular” el pensar que la FED contribuyó a crear la burbuja inmobiliaria.

Los puntos de la crítica son numerosos. En primer lugar, algunos analistas no aceptan el argumento de Greenspan acerca de la independencia entre los tipos hipotecarios y los que fija el banco central dado que, precisamente, el negocio bancario actual consiste en endeudarse a corto plazo para invertir a largo. De este modo, al contrario de lo que afirma Greenspan, los movimientos en los tipos a corto plazo que fija la FED sí afectan a los hipotecarios.

A esto se añade el hecho de que se concedieron hipotecas referenciadas a los tipos de interés a corto (como el Euribor en Europa). De esta manera, la ausencia de relación entre la política de sustanciales bajadas de tipos de interés de Greenspan y la burbuja inmobiliaria se desvanecería.

Otro de los puntos es el que hace referencia al exceso de ahorro de los asiáticos. En este sentido, Juan Ramón Rallo sostiene que esta teoría parte de un supuesto erróneo y es que, "buena parte de lo que se llama ahorro asiático no es más que pura expansión crediticia asiática", cuyo origen radica, precisamente, en la previa expansión crediticia de la FED.

Además, según destaca Robert Murphy, las tasas de ahorro globales continuaron subiendo durante la etapa de auge económico, pero también durante el período de recesión, con lo que no se llegaría a explicar de manera convincente el pico de la burbuja inmobiliaria.

Por su parte, Adrián Ravier apunta en este mismo sentido que “si el ahorro fuera responsable de la burbuja inmobiliaria, los recursos financieros no podrían haber desaparecido de un momento a otro. Pero éstos se esfumaron como consecuencia del fin de la política de dinero fácil de la Reserva Federal”.

Además, el incremento del ahorro asiático tampoco logra explicar la evolución de los tipos de interés a largo plazo (hipotecarios), ya que mientras el ahorro en las economías emergentes ha seguido aumentando en la década del 2000, dicho incremento no se ha materializado en un descenso continuo de tipos. Es decir, si la bajada del intrés hipotecario fuera consecuencia del aumento del ahorro asiatico, éste debería haber seguido bajando, cosa que no ha hecho.

El ahorro asiático no explica la burbuja

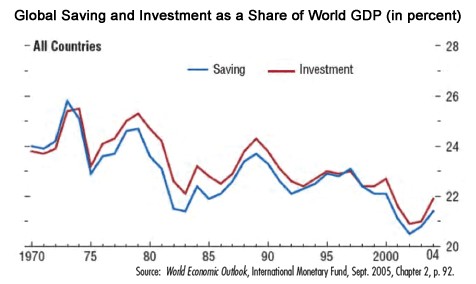

Por si ello fuera poco, tal y como muestra el siguiente gráfico del Fondo Monetario Internacional (FMI), no es cierto que la tasa de ahorro a nivel mundial fuera muy elevada en comparación con décadas pasadas sino todo lo contrario, pese al incremento que se produce a partir de 2002.

Así pues, a la vista de los datos, fueron los tipos de interés fijados por la Reserva Federal, y no el ahorro, los principales causantes -aunque, obviamente, no los únicos- de la burbuja inmobiliaria.

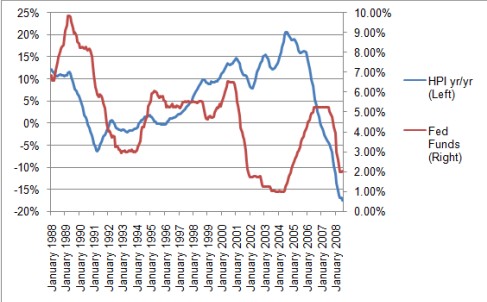

El siguiente gráfico ilustra de forma muy clara la correlación negativa existente entre la evolución de los tipos de la FED (en rojo) y las variaciones anuales del índice Case-Shiller para los precios de la vivienda en EEUU. En el periodo de tipos más bajos, el incremento anual de los precios de la vivienda alcanzó sus tasas máximas. Mientras que cuando los tipos empiezan a subir, los precios inician su desaceleración.

En definitiva, tal como analiza Rallo en estas páginas, Greenspan, al rebajar brusca y significativamente los tipos de interés que nutren de financiación al sistema financiero, sentó las bases de toda una serie de procesos perjudiciales que acabaron desembocando en la actual crisis. Este proceso de burbuja y posterior explosión se habría evitado en caso de que la FED hubiera mantenido unos tipos a corto plazo sensiblemente superiores.

Curiosamente, ésta es la tesis que comparte Janet Yellen, presidenta de la FED de San Francisco, tal y como recoge The Economist, en un artículo muy duro contra Greenspan. Yellen sostiene que “en el episodio actual, unos tipos de interés a corto plazo más altos probablemente hubieran restringido la demanda de vivienda al incrementar los tipos de interés hipotecarios […] Además, una política monetaria más restrictiva puede estar asociada con un apalancamiento más reducido y un crecimiento del crédito más lento”.

Esto también vendría a echar por tierra la defensa de Greenspan al afirmar que él no podía hacer nada, y que los acontecimientos adversos han venido como una suerte de shock externo sobre los que las autoridades monetarias carecían de cualquier control y responsabilidad.

Lo cierto es que la capacidad previsora de la FED ha sido pésima en esta crisis, como lo muestran las declaraciones de Bernanke. Pero ello no implica que nadie previera y diagnosticara que se podía avecinar una recesión. No era imposible, al contrario de lo que arguyen algunos tratando de echar balones fuera de una manera poco honesta.

Así lo demuestra el hecho de que diversos economistas, entre los que destacarían los austriacos, entre otros, alertaran de los efectos perjudiciales de una burbuja inmobiliaria alimentada y engordada al calor de la laxa política monetaria de tipos bajos fijada por Greenspan durante su larga etapa al frente del banco central más poderoso del mundo. Conocido anteriormente como el maestro, Greenspan pasará a la historia del pensamiento económico como una figura clave para entender el supercrash mundial iniciado en 2007.