El pasado 23 de octubre, el ministro de Industria, Miguel Sebastián, aseguró que sus críticas sobre el sector financiero han servido para que haya mejorado la concesión de créditos para las familias y las empresas.

Se refería a sus declaraciones -realizadas en febrero- en las que afirmaba que se le estaba "acabando la paciencia con los bancos" y que si la financiación no llegaba a los hogares y a las compañías el Ejecutivo actuaría "en consecuencia", unas manifestaciones que levantaron mucha polémica.

Pues bien, el ministro no dijo la verdad, a tenor de los últimos datos publicados por el Banco de España. Según el organismo que dirige Miguel Ángel Fernández Ordóñez, los créditos concedidos a las familias se han congelado en septiembre y contrasta con el crecimiento del 6,5% contabilizado hace justo un año, cuando los bancos estaban al borde del abismo y necesitaban ayuda urgente del Gobierno, que les fue concedida.

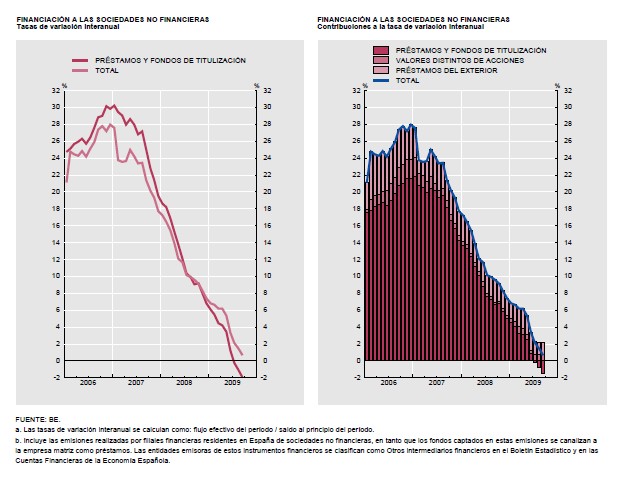

Y en el caso de las empresas la situación es la misma. El saldo crediticio no varía respecto a las cifras de hace un año y ponen de manifiesto las enormes dificultades que tiene el sector privado para obtener financiación.

Todo lo contrario que el sector público, ya que los préstamos de bancos y cajas de ahorros a las Administraciones Públicas siguen creciendo, expulsando así a familias y empresas. Es lo que se conoce como“crowding out”.

En concreto, el Banco de España revela que el saldo del crédito a las familias en España se situó en 903.240 millones de euros en septiembre, lo que no supone ninguna variación en porcentaje respecto al nivel registrado hace doce meses.

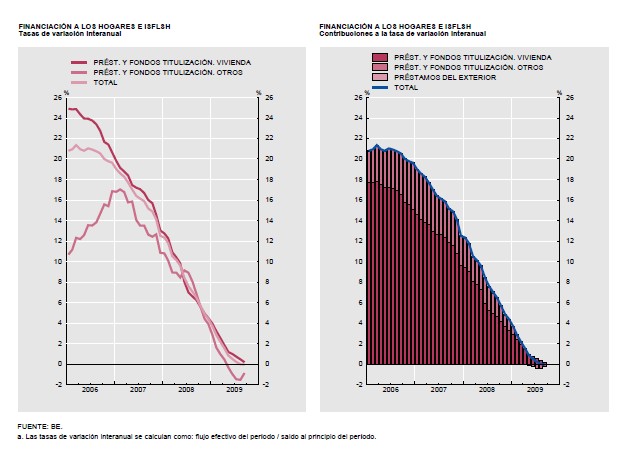

Este importe se compone, por una parte, de los 676.335 millones de deuda hipotecaria que mantienen los hogares, cifra que es un 0,2% superior a la registrada en el mismo mes del año anterior. Esta tendencia queda muy clara si se observan los gráficos que publica el Banco de España en sus "indicadores económicos":

Por otra, el saldo del crédito incluye los 224.241 millones de deuda de los hogares en concepto de préstamos al consumo, que experimentaron un retroceso del 0,2% en septiembre en tasa interanual. Un año antes, su crecimiento se elevaba al 6,3%.

En el caso de las empresas españolas, el saldo del crédito se estableció en septiembre en el 924.865 millones de euros, lo que arroja un retroceso del 2% en tasa interanual, y contrasta con el aumento del 9,1% que experimentaba en septiembre de 2008 en comparacion con el mismo mes de un año antes.

Precisamente, el organismo que preside Miguel Ángel Fernández Ordóñez advierte en su último Informe de Estabilidad Financiera que la desaceleración del crédito persiste, debido tanto a factores de demanda en una coyuntura económica adversa, como a un tensionamiento de las condiciones de la oferta, como respuesta al aumento de la morosidad.

¿Qué es el credit crunch?

Es decir, que mientras que Gobierno, comunidades autónomas y ayuntamientos siguen recibiendo fondos de las entidades financieras, el sector privado está inmerso en una contracción del crédito, es decir, se reducen los préstamos y, al mismo tiempo, se encarecen.

Entre las consecuencias inmediatas del credit crunch, aparece una limitación de las posibilidades de endeudamiento para los consumidores -lo que implica una reducción del consumo- como de inversión para los empresarios -lo que limita el crecimiento económico-. El credit crunch es un fenómeno básicamente opuesto al exceso de liquidez.

La contracción crediticia se produce por la necesidad de los Bancos Centrales de subir los tipos de interés tras etapas en los que se han mantenido demasiado bajos de forma artificial (sin estar respaldados por un aumento del ahorro).

Esto provoca que los bancos comiencen a ver demasiados riesgos en los sectores donde han estado prestando el dinero con demasiada alegría y, por lo tanto comienzan a seleccionar con lupa las concesiones tanto a empresas como a particulares. Llegado un punto, una restricción importante del crédito reduce gravemente el crecimiento económico, esencialmente porque el dinero más afectado es el capital inversor.

Un claro ejemplo de credit crunch fue la crisis de las hipotecas subprime. La expansión crediticia se detiene y los posibles compradores de viviendas ya no podían obtener financiación para comprar nuevas propiedades. Esto reduce la demanda en el mismo momento que los propios bancos están intentando que sus deudores con los préstamos peor clasificados vendan sus propiedades y paguen la deuda. Esto hace aumentar la oferta de viviendas en el peor momento, haciendo que bajen los precios de éstas.