El lenguaje político casi siempre apela al IRPF como ejemplo de un impuesto "progresivo" y "justo", que castiga a los ciudadanos en función de la renta, imponiendo un volumen mucho mayor sobre los ricos que sobre las personas con menos ingresos. Sin embargo, un análisis detallado de los números muestra cómo es la clase media alta asalariada la que soporta el mayor peso de este tributo.

Las grandes fortunas no pagan a Hacienda (ni de cerca) un porcentaje similar al de los trabajadores de ingresos medio altos. Por un lado, eluden tributos con complejas operaciones financieras o instrumentos vedados al común de los mortales (véase Sicav); además, una gran parte de sus ingresos llega a través de las ganancias de capital, que tributan al 21% y no al 43% como los rendimientos del trabajo en el tipo máximo del IRPF.

Más impuestos que en Francia, Alemania,...

Todo lo anterior hace referencia únicamente a España y a su peculiar sistema impositivo. Pero si comparan su situación con la de sus vecinos, las clases medias hispanas tendrían muchos más motivos de queja. Según datos recogidos de un estudio de KPMG hecho público este martes acerca de los impuestos sobre la renta en 86 países, el IRPF es el tributo sobre las ganancias que más castiga a las clases medias de entre los grandes países de la UE (Alemania, Francia, Italia, Polonia y Reino Unido).

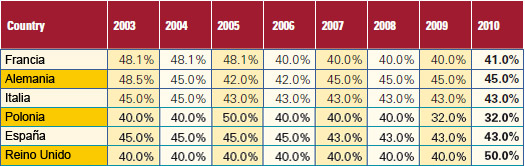

El tipo marginal del IRPF es similar a los que se estilan en estos países. Así, el tramo más alto en Polonia es del 32%, en Alemania del 45%, en Francia del 41%, en Italia del 43% y en el Reino Unido del 50%.

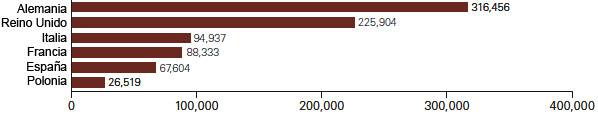

Salvo en el caso polaco, son cifras similares. La diferencia está en el momento en el que se empieza a pagar ese tipo máximo. Es decir, cuándo Hacienda considera que sus ciudadanos son ricos como para entrar a cotizar dentro del tramo superior del impuesto. Así, en Alemania se sube a ese escalón a partir de unos 230.000 euros (316.456 dólares según el estudio), en Reino Unido a partir de unos 146.500 euros, en Italia a partir de unos 68.800 euros, en Francia de 64.000, en Polonia de 19.216 euros... y en España en los 52.360 euros

Evolución del tramo superior del Impuesto sobre la Renta (Fuente: KPMG)

Los tramos

Según la Ley del IRPF vigente hasta el último ejercicio, en España los tramos son los siguientes: por los primeros nueve mil euros no se paga nada; desde esta cantidad hasta 17.360 euros al año se aplica una retención del 24%; desde 17.360 hasta 32.360 la retención será del 28%; desde 32.360 hasta los 52.360 euros anuales el 37%; con ingresos anuales que superen estos 52.360 euros el porcentaje se sitúa en el 43%.

Tras la última modificación anunciada por el Gobierno, a partir de ahora habrá dos tramos más: para ingresos a partir de 120.000 euros un 44% de la base liquidable; y a partir de 175.000 euros, un 45%.

El resumen es que antes de que entre en vigor esta nueva medida (más estética que efectiva, por la poca recaudación extra que se espera que genere), los españoles que ganen más de 52.360 euros pagan el mismo porcentaje de sus ingresos por trabajo que los que ganan 1 millón de euros.

Ingresos (en dólares) de inicio del tramo más alto del impuesto (Fuente: KPMG)

Lo que se paga por 100.000 euros

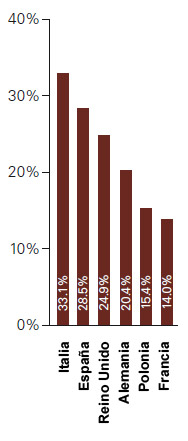

Quizás la medida más exacta para calcular el peso del IRPF sea la tasa efectiva pagada por un determinado nivel de ingresos. Y también aquí las clases medias españolas salen mal paradas. En el estudio de KPMG se hace la comparativa de cuánto paga una persona que gane 100.000 euros (en España paga 0 por los primeros 9.000, un 24% por los siguientes 17.360, etc).

Esto es lo que se conoce como el tipo efectivo de los impuestos sobre la renta. Pues bien, España es el quinto de los seis grandes países de la UE con mayor tipo efectivo para ese nivel de ingresos: un 28,5%, frente al 14% de Francia o de Polonia. Sólo Italia con un 33,1% le supera.

Y además, la tendencia es al alza. En este ranking, tomando los 86 países que entran en el estudio de KPMG, España ha avanzado (si se puede usar este verbo) ocho puestos en el último año.

Tipo efectivo para ingresos del trabajo de 100.000 dólares (Fuente: KPMG)

¿La progresividad?

El IRPF es un impuesto discutido y, si se analizan los datos, ni siquiera el argumento de la progresividad se mantiene. Y no es sólo cuestión de las habituales quejas acerca de la capacidad de los más adinerados para eludir impuestos que harían que las estadísticas de Hacienda estuvieran algo falseadas. Está claro que los más ricos pagan más en la parte que declaran, pero también maximizan más su estrategia fiscal (algo, por otra parte, completamente legítimo).

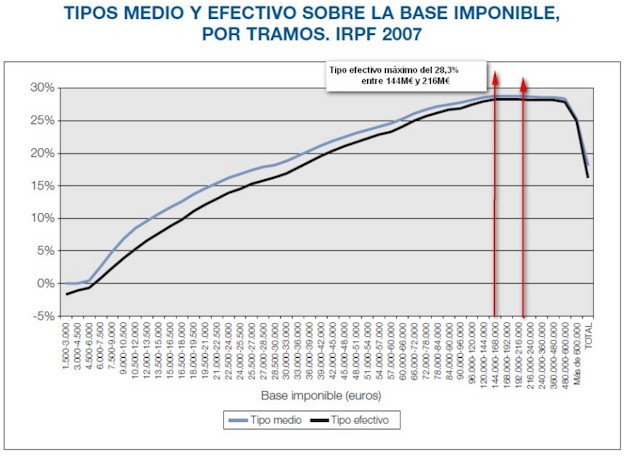

Pero además, como una parte mayor de sus ingresos vienen por las rentas del capital (que tributan menos, como explicábamos más arriba), a partir de los 144.000 euros, el tipo medio y el efectivo sobre la base imponible total empiezan a bajar (según un informe del BBVA que utiliza las cifras del IRPF entre 2003 y 2007).

Es decir, que una persona que gane 600.000 euros divididos en 450.000 por ganancias del capital y 150.000 por rendimientos del trabajo, puede tener un tipo medio inferior al de un asalariado de ingresos muy inferiores pero que obtenga el 90% de sus ganancias a través de su sueldo.

Tipo medio y tipo efectivo IRPF 2003-2007 (Fuente: BBVA)