Un nuevo escándalo acaba de golpear a la elite reguladora de EEUU. Los meses de septiembre, octubre y noviembre de 2008 pasarán a la historia como los días en que se cocinó el mayor rescate bancario de EEUU conocido hasta la fecha, pero también por la falta de transparencia que envolvió a todas las operaciones financieras establecidas entre los reguladores públicos y la banca privada.

Y es que, si hace escasos meses se descubrió que el presidente de la Reserva federal de EEUU, Ben Bernanke, presionó a Bank of America para que comprara Merrill Lynch, el escándalo afecta hoy de lleno al actual secretario del Tesoro, Tim Geithner, nombrado directamente por el presidente de EEUU, Barack Obama.

A finales de 2008, cuando se gestó todo el rescate bancario, Geithner presidía la Reserva Federal de Nueva York. Entre las múltiples operaciones orquestadas desde el poder público, una de las más relevantes fue el rescate de AIG, la mayor aseguradora de bonos del mundo, por parte de la FED, próxima a los 182.000 millones de dólares.

Parte de los fondos fueron empleados por AIG para rescatar a grandes bancos por la puerta trasera. AIG emitía credit default swaps (CDS), una especie de seguros para protegerse del impago de todo tipo de deudas (como préstamos hipotecarios y bonos corporativos).

Sin embargo, la crisis financiera iniciada a mediados de 2007 situó al borde de la quiebra a la aseguradora debido al descalce de plazos que presentaba su balance (captaba dinero procedente de los bancos a corto plazo y lo invertía en activos a largo), tal y como explica detalladamente el último boletín de Observatorio de Coyuntura Económica del Instituto Juan de Mariana (OCE).

"En apenas tres días Lehman Brothers quebró, Merrill Lynch fue absorbido bajo presiones por Bank of America, los fondos monetarios estuvieron al borde del colapso y AIG fue nacionalizada por el Gobierno y la FED", indica el informe.

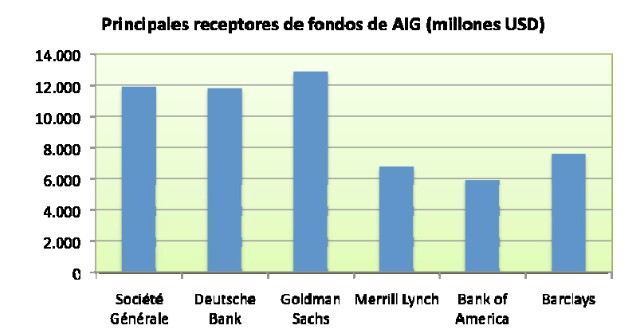

Sin embargo, "curiosamente, la mayor parte de todos los fondos del rescate de AIG fueron a parar a grandes bancos, muchos de los cuales también recibieron con posterioridad fondos de los TARP -fondo de rescate bancario-, lo que fue fuente de una agitada polémica".

Y es que, el pasado marzo se descubrió que el dinero público inyectado en la aseguradora sirvió para rescatar a grandes bancos muy expuestos a los CDS de AIG. El dinero de los contribuyentes empleado para salvar a AIG de la quiebra sirvió para devolver hasta el último céntimo a los bancos acrredores de la aseguradora.

Los mayores pagos fueron realizados al banco francés Société Générale y a firmas de Wall Street como Goldman Sachs o el alemán Deutsche Bank, según la información publicada por AIG a mediados de marzo de 2009. El pago total a entidades asciende a más de 60.000 millones de dólares (43.300 millones de euros).

El tema irritó a algunas personalidades políticas, como el congresista Darrell Issa, quien en una carta exigió tanto a la FED de Nueva York como a AIG información detallada de la operación (e-mails, llamadas de las reuniones o contactos). La preocupación que motivó a este congresista a escribir la carta fue la posibilidad de que las actuaciones de la FED generaran un coste adicional innecesario para los contribuyentes.

Y es que devolver el 100% de los fondos invertidos en AIG fue visto como algo absurdo y extraño por muchos congresistas. No obstante, mientras que los acreedores de Lehman Brothers obtuvieron 11 céntimos de cada 100 invertidos, los de AIG podrían haber obtenido 25 en el proceso de suspensión de pagos, aunque ellos mismos estaban negociando para obtener 50. Sin embargo, finalmente, Geithner decidió que lo mejor sería pagar el 100%. Se estima que esta decisión ha costado como mínimo 13.000 millones de dólares a los contribuyentes estadounidenses.

Operación “secreta”

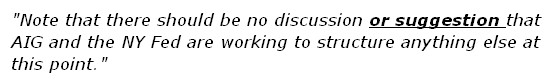

Fue entonces cuando Darrell denunció presiones por parte de la FED para mantener la oscuridad de la operación. Así, Geithner habría intercedido en favor de Goldman Sachs y otras firmas importantes de Wall Street, concediéndoles un rescate multimillonario sin necesidad de acceder a la aprobación del Congreso, por vías secundarias mucho más oscuras. Es decir, por la puerta de atrás.

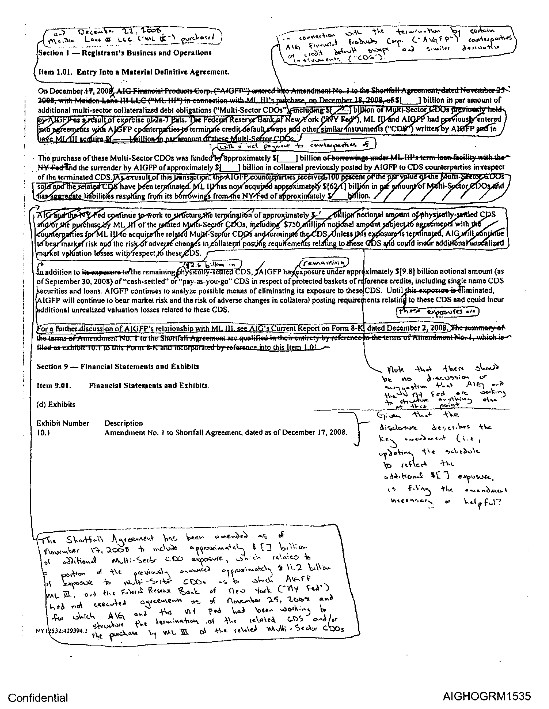

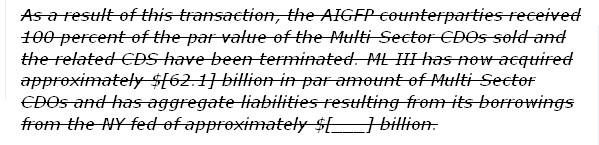

Y, efectivamente, así fue. La investigación ha descubierto un serie de emails muy comprometidos para Geithner, ya que demuestran que la FED de Nueva York presionó a AIG para ocultar a la opinión pública el rescate indirecto de dichas entidades. A continuación, algunos de los emails descubiertos en donde explícitamente Geithner ordena ocultar la información:

Según un informe reciente (enlace al informe completo) del inspector general del programa público TARP (Troubled Asset Relief Program), se concluye que la FED de NY gestionó mal los términos de la negociación, resultando en perjuicio para los contribuyentes, y en gran beneficio de las contrapartes de AIG -que habían incurrido en créditos de alto riesgo y dudosa calidad-, puesto que pese a ello no obtuvieron pérdidas por estas acciones (recuperaron todo el dinero invertido).

Entre las conclusiones del informe destacan:

1) Los términos de la operación no atajaron adecuadamente los problemas de liquidez de largo plazo de AIG, haciéndose necesaria adicional ayuda gubernamental.

2) Se acabó transfiriendo efectivamente decenas de miles de millones de dólares del Gobierno a las contrapartes de AIG (sobre todo, bancos de Wall Street).

Este informe del SIGTARP (Special Inspector General TARP) se elaboró a petición de 27 congresistas. Otra de las conclusiones del informe es que Geithner ni siquiera intentó llegar a un acuerdo favorable para los contribuyentes, sino que esencialmente decidió pagar hasta el último céntimo a los acreedores de AIG, sin tratar de negociar con éstos.

Es decir, Geithner ni se preocupó en conseguir mejores condiciones en la negociación, despilfarrando el dinero público destinado a salvar AIG. ¿Resultado? Obama premia a Geithner y le nombra secretario del Tesoro de EEUU, el cargo financiero más importante del país, ya que ahora es el responsable último de todo el dinero público de los contribuyentes estadounidenses.

El escándalo muestra la escasa transparencia de la FED y la nula credibilidad de Geithner. De hecho, algunos de los principales comentaristas económicos del país no han tardado ni un minuto en pedir la cabeza de Geithner tras confirmarse que ocultó al público el rescate de grandes bancos presionando a AIG para que no desvelara esta delicadísima información.