Mike Shedlock -conocido como Mish- es analista de inversión certificado por la firma Sitka Pacific Capital Management y autor de uno de los blogs más populares e influyentes del panorama económico y financiero estadounidense, Global Economic Trend Analysis, gracias a sus detallados diagnósticos y a anticipar con acierto el crash internacional de 2008. En una entrevista con Libertad Digital avanza su particular visión acerca de la futura evolución de la economía internacional.

Entre otras perlas, destacan las siguientes: EEUU está cometiendo los mismos errores que Japón en la crisis de los 90; algunos países de la zona euro entrarán en default (no podrán pagar todas sus deudas); China e India están sobrecalentadas; los culpables de la crisis son los gobiernos y la banca central...

Pregunta (P): ¿Cuál es su predicción para EEUU en 2011?

Respuesta (R): Mi tesis general a largo plazo es que EEUU pasará por un periodo en el que irá entrando y saliendo de la deflación durante unos años, de la misma manera que sucedió en Japón.

Toqué muchos temas específicos sobre Estados Unidos y los mercados globales en mi post Ten Economic and Investment Themes for 2011 (Diez temas de economía e inversión para 2011).

P: ¿Cuál es la situación real del sistema bancario de EEUU tras los planes de rescate? ¿Se esperan nuevas turbulencias?

R: El sistema bancario en su conjunto está técnicamente quebrado. Hay 40 billones en deuda nominada en dólares que no es posible que se devuelvan. Los bancos europeos no están en mejor forma.

Esto es en lo que consiste la crisis de deuda soberana en Europa. Mire a Japón. Tiene un ratio de deuda pública sobre el PIB del 200%. Además, la demografía japonesa no podría estar peor. Los japoneses eran ahorradores, pero el Gobierno lo despilfarró todo y más en esfuerzos absurdos para derrotar a la deflación.

Los EEUU están cometiendo el mismo error. Ahora Bernanke, el presidente de la Reserva Federal, está alardeando de éxitos, pero el desempleo estadounidense todavía está cerca del 10% -si es que se cree las cifras oficiales-. Yo no las creo. El desempleo en realidad es más alto.

P: Sobre la situación europea, ¿qué piensa acerca de la supervivencia del euro? ¿Cómo puede resolverse la crisis de deuda soberana?

R: El euro es probable que sobreviva, pero es posible que el número de miembros de la Eurozona se reduzca. De lo que sí estoy seguro es que habrá quitas (haircut) sobre la deuda soberana. Lo que no se puede devolver no se puede devolver. Al final, Irlanda y Grecia entrarán en default. Los estados soberanos no irán a la "quiebra" pero sí entrarán en default o se reestructurará la deuda. No hay escapatoria.

No obstante, es importante dar un paso atrás y entender quién está siendo "rescatado" aquí. Ciertamente, no es Irlanda. Son los poseedores de la deuda de Irlanda quienes están siendo rescatados. Esos tenedores de bonos son los bancos británicos, bancos alemanes, franceses, y estadounidenses, por ese orden. La persona que paga la cuenta es el ciudadano irlandés medio.

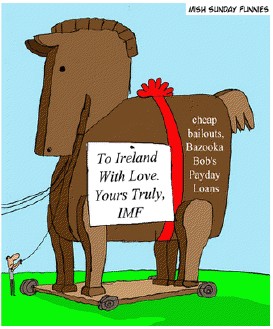

Los ciudadanos irlandeses no deberían tolerarlo, y no lo harán. Hice algunas sugerencias para el próximo Parlamento irlandés en mi post Irish Government Collapses, Six Cabinet Members Resign, Election March 11; How To Negotiate Haircuts (El gobierno irlandés colapsa, seis miembros del gabinete dimiten, elecciones el 11 de Marzo: Cómo negociar las quitas). En general, así es cómo veo el Caballo de Troya en forma de rescate a Irlanda del Fondo Monetario Internacional.

Cartel blanco: Para Irlanda con amor. Le saluda atentamente, el FMI

En esa misma nota escribía sobre cómo Islandia salió de su crisis forzando quitas sobre los tenedores de deuda. Irlanda debería hacer lo mismo.

P: ¿Qué opina de China? ¿Será capaz de sostener las espectaculares tasas de crecimiento?

R: China está sobrecalentada. Tiene la burbuja inmobiliaria más grande del mundo. Sobre esta cuestión he tratado recientemente en una serie de artículos:

Shanghai Prepares for Property Tax to Curb ‘Speculative’ Buying; China Addresses Symptom NOT Problem (Shanghai se prepara para un impuesto sobre la propiedad que trata de parar la compra ‘especulativa’: China ataja el síntoma pero no el problema).

"Consensus Nonsense"; Is the Yuan Undervalued? Who Wins a Currency War? (El consenso del sinsentido: ¿Está el Yuan infravalorado? ¿Quién gana una guerra de divisas?).

China Secretly Buying US Treasuries Via UK Accounts? Trade Deficit Math; "Hot Money" Math (¿Está China comprando secretamente deuda norteamericana vía cuentas británicas? La matemática del déficit comercial; la matemática del dinero caliente).

P: Mucha gente desde 2008 ha temido que se disparara la inflación como consecuencia de las políticas monetarias tan expansivas de la FED. Sin embargo, esto no ha ocurrido de momento. ¿Por qué? ¿Debemos esperar inflación elevada para 2011?

R: Los temores acerca de una inflación rampante en Estados Unidos son equivocados. Sí, la FED está "imprimiendo" dinero, pero también lo está haciendo China, el Banco Central Europeo, el Reino Unido, y todos los demás. China es el verdadero culpable de la elevación de los precios de las materias primas y la inflación.

Es importante tener una adecuada comprensión de lo que es verdaderamente la inflación. Ésta es mi definición: "La inflación es una expansión neta de la oferta monetaria y del crédito, con el crédito valorado de acuerdo a las condiciones del mercado". En cambio, "deflación es una contracción neta de la oferta monetaria y del crédito, con el crédito valorado de acuerdo a las condiciones del mercado".

La última frase, "valorado de acuerdo a las condiciones del mercado" (marked-to-market) explica muy bien el rally del mercado de valores estadounidense. El crédito no se expandió, pero Bernanke encendió de nuevo el mercado de deuda basura y los títulos que los bancos mantenían pasaron de "estar listos para la quiebra" a ser calificados como "tan buenos como el oro". Esto sucedió a pesar de que la deuda de las tarjetas de crédito, los préstamos a los consumidores, los préstamos a la propiedad inmobiliaria, y la deuda de los consumidores en general continuaba contrayéndose.

Esto ayuda a explicar la recuperación en el precio de los activos financieros y, al mismo tiempo, la ausencia de recuperación de la economía real o del empleo. En contraste, los precios están disparados en China, y a esto se suma unos niveles de expansión del crédito insostenibles. Tanto los que se centran en los precios como los que se centran solamente en la oferta monetaria tienen una perspectiva incompleta.

Greenspan ignoró que el crédito se estaba expandiendo rápidamente en los años de la burbuja inmobiliaria. China está haciendo lo mismo ahora. En China, el crédito se está expandiendo al 35% anual, con el PIB creciendo a menos de un tercio de eso. Ésa es una señal inequívoca de una economía sobrecalentada. India está en el mismo barco de la inflación con China.

Australia es dependiente de la demanda de materias primas de China. Debería ser fácil vislumbrar lo que sucederá a Australia cuando China se desacelere. Nótese que digo "se desacelere". Es bastante posible que China se desplome. Sin embargo, Australia se enfrenta a una doble amenaza puesto que su burbuja inmobiliaria está comenzando a caer ahora.

Todo esto que acabo de contar explica lo vastamente interconectada y desequilibrada que está la economía global en la actualidad.

P: ¿Cuál es su opinión sobre los problemas económicos de España? ¿Confiaría como inversor en el Gobierno español?

R: A primera vista, los males de España parecen similares a los de EEUU e Irlanda (burbuja inmobiliaria) y distintos a Grecia. Sin embargo, todos estos países tienen un problema común relacionado con los sindicatos. En el caso griego, los sindicatos y los problemas en el sistema de pensiones son la principal preocupación. En otros países es la deuda del sector privado. Así, todos los países tienen los mismos problemas; es sólo el orden de importancia de éstos problemas lo que es diferente.

No veo ninguna razón para confiar en ningún gobierno o banco central. La FED llevó a cabo acciones ilegales y también lo hizo el BCE. Jean-Claude Trichet rompió todas sus promesas al bajar mucho los tipos de interés y al comprar bonos de los gobiernos soberanos. Comprar bonos viola el Tratado de Maastricht. Alemania ha permitido cosas prohibidas por su Constitución.

En la actualidad, existe una lucha de poder en el BCE ahora que el mandato de Trichet expira. Axel Weber es el candidato más probable, pero él se opuso a la compra de bonos de Trichet. Sospecho que pueden declarar una emergencia y mantener a Trichet más allá de su mandato.

Por otro lado, Grecia mintió a la Unión Europea para entrar en el euro; las políticas de Japón durante las dos últimas décadas han sido un desastre... ¿Se supone que debemos confiar en España? ¿En Italia? ¿En los bancos centrales? ¿Por qué?

P: Desde los mínimos de marzo 2009, las bolsas norteamericanas y europeas han subido más de un 60%. ¿Qué esperaría en un futuro próximo?

R: Tengo un dicho: "Ni ellos lo saben ni lo sé yo". No obstante, creo que las acciones están enormemente sobrevaloradas. Considero que las ganancias a largo plazo podrían ser mínimas e, incluso, negativas.

Las acciones están caras en estos momentos y pienso que pasarán otros 10 años más sin que reporten ganancias. Ésta no es una predicción para 2011, dado que acertar en el tiempo exacto es muy difícil. Sin embargo, esta advertencia sobre la bolsa es similar a la que hice en 2006-2007.

P: ¿Qué recomendaría a las autoridades políticas para evitar otra crisis como la actual?

R: Casi todo el mundo culpa de la situación a la falta de regulación. Sin embargo, a mí me gusta destacar que la regulación creó Fannie Mae, la regulación otorgó poder a las tres grandes agencias de calificación, la regulación otorgó subsidios fiscales a los promotores inmobiliarios, Greenspan apoyó abiertamente los derivados, etc. Puedo continuar horas respecto al fracaso de la regulación.

En un mercado libre no habría habido un Fannie Mae ni un Freddie Mac. Ni tampoco habría hipotecas a 30 años. La primera cosa que un regulador decente debería hacer es cerrar Fannie y Freddie. En vez de ello, les hemos garantizado su deuda.

Si quieren ver lo mal que lo han hecho las agencias de calificación crediticia en EEUU lean Time To Break Up The Credit Rating Cartel (Es hora de romper el cartel de las agencias de calificación). Ése es otro caso claro de cómo el Gobierno ha echado a perder un sistema que podría funcionar muy bien.

No obstante, no estoy en contra de toda regulación. La regulación que protege los derechos de propiedad y evita el fraude está bien. La Ley Glass-Steagall no debería haber sido revocada. Proporciona un muro para evitar algunas formas de fraude. Sin embargo, la gente usa Glass-Steagall como un chivo expiatorio. No habría evitado esta crisis de ninguna manera.

Finalmente, es importante entender la causa última de este desastre: el sistema bancario de reserva fraccionaria, así como la FED y los banqueros centrales en general. Nótese también que fue la regulación (legislación) la que creó la FED. Ambas, la FED y el sistema de reserva fraccionaria, son las fuerzas motoras que permiten la creación casi ilimitada de deuda. Todos ellos son culpables, pero la FED y el Banco de China son los peores.

El resultado del fomento del crédito por parte de los banqueros centrales es un ciclo de auge y depresión de mayor intensidad y amplitud. Desgraciadamente, habrá otro crash, dado que los desequilibrios globales y las causas profundas de la crisis no se han resuelto.