En la primera parte de este artículo adelantamos que el crecimiento de China no es tan rápido y elevado como muestran las cifras oficiales y que tiene un componente notable de burbuja crediticia.

Nos dedicamos a analizar algunas de las formas en que las autoridades políticas chinas registran los datos oficiales de producción, para observar cómo éstas difieren de las occidentales, y cómo hay evidencias de que está habiendo un claro intento del Gobierno chino por maquillar las cifras reales de la producción y del desempleo, con el fin de mantener el orden social.

En esta segunda parte deberemos fundamentar la conclusión del crecimiento artificial chino, independientemente de la validez de los datos oficiales, razonando y respondiendo a la siguiente pregunta: ¿es este crecimiento sostenible a lo largo del tiempo, o es una burbuja que estallará y conducirá a una situación mucho peor de la que están intentando evitar?

Antes de comenzar, un repaso a los datos oficiales de actividad económica, que como ya vimos no son extremadamente fiables. La economía china ha crecido durante la última década a una tasa media del 10%, llegando ésta al 13% en 2007 y bajando al 9% en 2008.

Ante las preocupaciones que surgieron por la contracción en la que entró el país en el último trimestre de 2008 -basada en varios indicadores como el PIB, la producción industrial, producción de electricidad, caída de exportaciones, etc.-, los números volvieron a florecer en la primera mitad de 2009, aumentando el PIB en una tasa anual del 7% y mejorando aún más en los últimos meses del verano. El objetivo de crecimiento para 2009 es del 8%, tasa que parece que va a conseguirse.

Además, los datos muestran una fuerte expansión en las manufacturas, estabilización de la propiedad residencial, aumento de la inversión fija, y subida del consumo debida a fuertes incentivos políticos.

En buena parte este crecimiento se ha debido a las agresivas políticas de estímulo del Gobierno, tanto en el ámbito fiscal como en el monetario y crediticio. Los programas públicos en respuesta a la crisis han consistido en 4 billones de yuanes (586.000 millones de dólares) en estímulo y préstamos bancarios para construir ferrocarriles, carreteras o centrales eléctricas.

¿Burbuja gigantesca que inevitablemente estallará?

Tal y como ha sucedido en los países desarrollados en los últimos años, con Estados Unidos, Irlanda o España a la cabeza, la naturaleza destructiva de las burbujas es debida a la expansión del crédito artificial -es decir, no respaldado por ahorro de la sociedad- generada por el sistema bancario y favorecida por los bancos centrales.

Aunque es posible que existan burbujas sin expansión crediticia, éstas serían limitadas en su alcance y no acarrearían efectos destructivos sobre el conjunto de la economía.

Sin embargo, nos encontramos en un sistema monetario internacional fiduciario y sin ningún respaldo en activos reales como el oro o la plata, donde estas expansiones crediticias son la norma, y no la excepción.

Como decía Christopher Mayer allá por 2003, donde alertaba sobre la burbuja inmobiliaria en EEUU, "en un mundo con monedas fiat (moneda de curso legal mediante decreto del gobierno y sin respaldo real)y de banca de reserva fraccionaria (la obligación de los bancos de mantener en reservas sólo una parte o fracción de sus depósitos), donde el dinero es multiplicado sin esfuerzo [...] siempre hay una burbuja en algún lugar [...] y la secuencia de auge y recesión es inevitable, como la secuencia de las estaciones. En este sistema, el gobierno ya no puede evitar las correcciones esperadas tal y como no puede evitar la venida del invierno".

El caso de China no se escapa a esta lógica, pero sí cuenta con características distintivas frente a los países occidentales que no sufren de un gobierno comunista con un poder descomunal sobre los agentes económicos.

Banca estatal

En efecto, a pesar de las reformas aperturistas y liberalizadoras realizadas en China en las últimas décadas, el Gobierno central sigue dirigiendo la economía china gracias a sus "armas nucleares" de política económica, como las llamó Vitaliy N. Katsenelson.

Así, los planificadores marcan objetivos anuales de producción pueden forzar a los bancos a prestar su dinero, obligar a las corporaciones a gastar o imprimir ingentes cantidades de dinero a su conveniencia, debido a su control de los bancos y del aparato de creación de dinero -la mayoría de bancos chinos son propiedad del Estado-. Estos hechos implican que el país chino tiene la capacidad de crear burbujas sustancialmente más grandes y destructivas que los países occidentales.

Y, efectivamente, el Gobierno chino no ha desaprovechado esta capacidad y ha usado sus armas. A pesar de su enorme poder, eso no elimina la posibilidad de que las acciones del Gobierno generen consecuencias no intencionadas o imprevistas, haciendo que la situación se les vaya de las manos. Esa es la impresión que uno tiene cuando lee acerca de la evolución de algunos indicadores, como el de la oferta monetaria, y cómo las autoridades tratan, en ocasiones vanamente, de tener estas variables bajo completo control.

Brutal expansión del crédito: burbuja bursátil e inmobiliaria

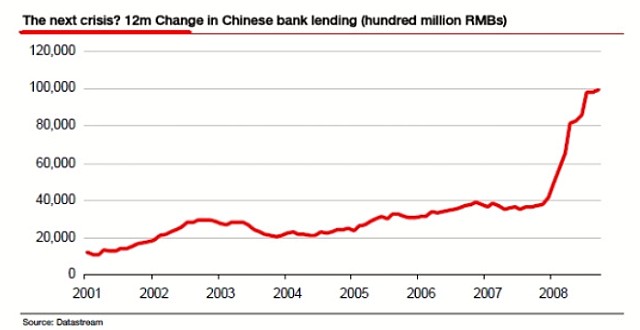

Mientras el primer mundo sufre de las consecuencias de la restricción crediticia, en China el aumento de la oferta monetaria y la expansión de los créditos han alcanzado cifras récord durante el último año, después de que el banco central chino relajara las restricciones de préstamos y los fomentara activamente, mediante lo que algunos sospechan es una garantía implícita del Gobierno sobre las pérdidas bancarias.

Cabe notar que este fenómeno no se ha producido por el aumento del ahorro, ya que éste no ha aumentado en el último año, por lo que esta expansión crediticia se correspondería con la causa de los ciclos económicos, es decir, que serían las semillas de una próxima recesión económica en China.

En abril de este año, Bloomberg informaba que los nuevos préstamos de China se habían disparado más de seis veces desde marzo del año anterior; el indicador agregado monetario M2 creció un 25,5%, el crecimiento más rápido desde que Bloomberg comenzó a recoger datos en 1998.

La tendencia ha seguido en los meses posteriores, e incluso se ha acelerado, como informaba el banco central chino en septiembre, con la oferta monetaria aumentando a un ritmo del 28,53% y el crecimiento de los préstamos disparándose en un 34,11%. Para el economista Nouriel Roubini, en un informe publicado en abril, la gran expansión crediticia en el primer trimestre no se dirigió mayoritariamente a actividades productivas.

En este gráfico se ilustran a la perfección los anteriores datos de la explosión de préstamos bancarios en China:

No sólo eso, sino que según el diario Telegraph, alrededor de la mitad de la nueva deuda es de corto plazo, incrementándose notablemente el riesgo de la refinanciación de la deuda (roll-over). Asimismo, señalaba Bloomberg que la explosión del crédito había impelido al regulador bancario a advertir sobre los peligros en la gestión del riesgo a los que podrían enfrentarse los prestamistas, debido en parte a la concentración de los préstamos en proyectos de infraestructuras; concentración que recuerda a la que está sufriendo la banca española en el sector de la construcción.

Otras voces de las que se hacía eco este medio apuntaban fragilidades similares. Un antiguo vicepresidente de una comisión parlamentaria china afirmaba que "los peligros más grandes para la economía china y el sistema financiero vienen de dentro, no de fuera", y destacaba como problema más importante el grado de malos préstamos en que se haya incurrido. Así las pérdidas latentes acumuladas en los bancos pueden ser multimillonarias.

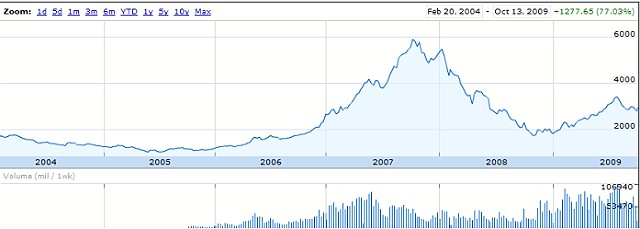

Además, esta burbuja crediticia está alimentando lo que parecen ser burbujas en el precio de los activos, y puede llevar a presiones inflacionarias en el medio plazo, como indican desde Deutsche Bank en Hong Kong. Por ejemplo, el índice bursátil de la Bolsa de Shanghai ha subido más de un 50% en 2009, habiendo perdido un 16% desde máximos a principios de agosto de 2009.

Tengamos en cuenta que este índice venía de incrementarse en alrededor del 400% en menos de dos años, hasta octubre 2007, momento en el que comenzó a bajar intensamente. Parte de las nuevas deudas se están dirigiendo hacia la especulación bursátil. De hundirse la bolsa china, algo no del todo improbable en un futuro, estas malas deudas se amontonarían sobre la ya gran montaña de mala deuda que se estima existe en la economía china, añadiendo así más leña al fuego.

Pero no todo el dinero ha ido a parar a la bolsa, también el mercado inmobiliario se ha beneficiado del nuevo dinero y créditos, tras la caída abrupta en los precios de la vivienda durante 2007 y 2008 por los efectos de la crisis global y los miedos de las autoridades a una burbuja inmobiliaria.

Como informa el portal Global Property Guide, los precios de las propiedades inmobiliarias en Shanghai se incrementaron en un 19% desde el pasado marzo hasta julio de 2009, y se espera que continúen subiendo. En Pekín, los precios de varios proyectos residenciales se han disparado un 50% desde abril, informa el portal de noticias sobre China People Daily.

Al mismo tiempo, el mercado hipotecario se ha disparado, alentado por las facilidades crediticias, las políticas de dinero fácil y el estímulo público. Una peligrosa burbuja inmobiliaria podría haber estado fraguándose en China durante 2009, como también alertan los analistas de RGE Monitor, cuyas consecuencias ya conocemos por desgracia los españoles. A esto se suma un reciente análisis recogido por el prestigioso analista John Mauldin sobre la burbuja inmobiliaria china, que ha sido elaborado por Stratford, firma de análisis de referencia internacional.

Sin embargo, según acabamos de conocer, el volumen de transacciones inmobiliarias en Pekín ha bajado a nivel mínimo de los últimos tres años a principios de octubre de este año, información que contrasta con la burbuja inmobiliaria que señalábamos antes, y que podría marcar el final del boom de los bienes raíces en el gigante asiático, siempre que reflejen la reversión de la tendencia y no sean datos meramente accidentales.

Para Eric Chan, gerente general de Synergis Asset Management Services, este dato es una señal de las pesimistas expectativas de los consumidores para el cuarto trimestre. Por otro lado, la reducción en el volumen de compras y ventas inmobiliarias se debe al rápido e intenso aumento en el precio de las viviendas de los meses anteriores, según este analista.

Riesgos de la coyuntura china

Ante esto, no es extraño que diversos analistas alerten sobre la situación de la economía china. Desde la casa de análisis que dirige Nouriel Roubini, advierten sobre las inestabilidades y desequilibrios generados por el estímulo chino y ponen en duda la eficiencia de los nuevos préstamos.

Michael Pettis, experto en mercados financieros en China, es pesimista y muestra la misma preocupación que RGE. Financial Times informa sobre los movimientos del Gobierno chino para suavizar el exceso de capacidad de su economía, y las ineficiencias generadas por el estímulo gubernamental.

The Business Insider habla sobre “El inminente desastre bancario chino” o “El próximo colapso crediticio chino”. El American Enterprise Institute también señala algunas de las características del crecimiento artificial chino.

Incluso desde el Fondo Monetario Internacional en su último informe, advierten sobre la "sostenibilidad del rápido nivel de crecimiento crediticio", ya que esto puede "conllevar el riesgo de crear incentivos para la sobreinversión, inflación insostenible en el precio de activos, y un empeoramiento de la calidad crediticia en el sistema bancario". El Banco de Finlandia también destaca los peligros de las políticas monetarias chinas.

En Daily Bell piensan que el actual boom en China se debe a las medidas inflacionistas del banco central, que ha sumido a la economía china en la mayor de las burbujas financieras sin haber pinchado todavía. Las graves deficiencias de su economía doméstica serán un importante lastre, debido a la ausencia de apropiadas señales e instituciones de mercado, argumentaban estos analistas.

Según el economista Tim Swanson del Mises Institute, el crecimiento chino tiene parte de burbuja, debido a los préstamos bancarios y la explosión monetaria, conducida "por la necesidad de comprar suficientes dólares para mantener fijo su tipo de cambio", pero también parte real (inversión extranjera directa).

Desde India Daily alertaron recientemente de que "China puede conducir la depresión global de 2010" al ser su economía altamente dependiente de los fondos derivados del estímulo público, tanto fiscal como monetario.

La expansión en las manufacturas por séptimo mes consecutivo (hasta septiembre) parece haber empezado a mostrar señales de desaceleración, señalan. Para el analista de Societe Generale, Dylan Grice, las autoridades chinas parecen estar repitiendo "los errores financieros recientes cometidos en Occidente", además de incurrir en la arrogancia de pensar que está todo controlado y que los efectos de la inflación crediticia podrán ser bien gestionados. "Si algo aprendimos durante los últimos años es a ser desconfiados del crecimiento explosivo del crédito", afirma Grice.

A pesar de lo preocupante de los indicadores mostrados, las autoridades monetarias chinas niegan públicamente que la situación sea grave, algo totalmente comprensible por otra parte, dado su estatus y responsabilidad política y pública.

Así por ejemplo, el Banco Central chino (PBC), en una nota de prensa del 29 de septiembre de este año, afirmaba que "la liquidez en el sistema bancario permanece adecuada, la oferta monetaria y crediticia crece rápidamente y el sistema financiero funciona de manera estable". Asimismo, el oficial del PBC Yi Gang, dijo recientemente que la fortaleza en los préstamos del país no es causa de preocupación y que se estabilizará.

Con todo, los oficiales chinos planean "continuar la política monetaria relativamente expansiva" durante el próximo trimestre, según el PBC. No obstante, como señaló el economista austriaco Ludwig von Mises, las políticas de la inflación no pueden durar para siempre sin acabar en un colapso monetario de magnitudes considerables.

Tarde o temprano deberán endurecer las políticas monetarias, y en ese momento puede que estalle una de las mayores burbujas crediticias de la historia moderna. China no está exenta a sufrir de los nefastos efectos de los desmanes monetarios.