El comisario económico de la UE, Joaquín Almunia, lo dejó ayer muy claro: Grecia, España y Portugal tienen "problemas comunes". Un mensaje significativo si se tiene en cuenta que Grecia está al borde la quiebra y su economía acaba de ser intervenida de forma oficial por Bruselas.

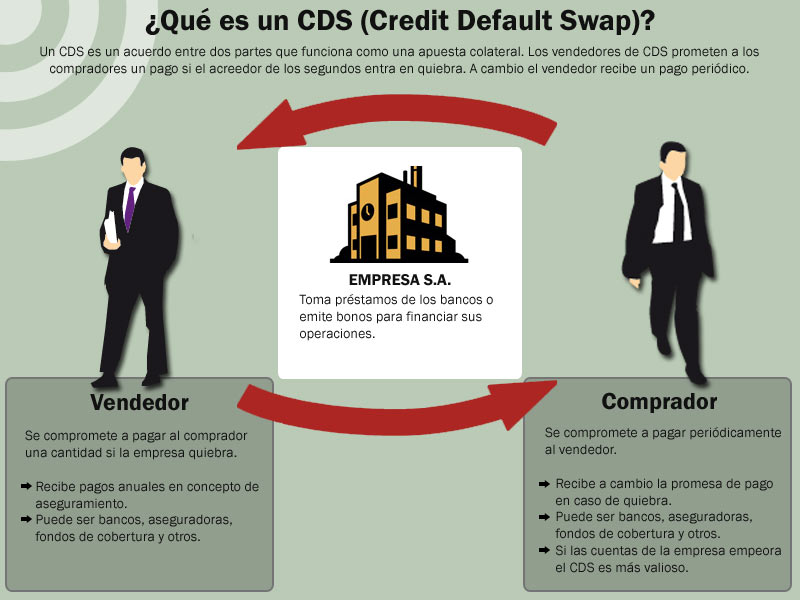

La advertencia de Almunia respecto a la delicada situación que también viven Portugal y España se ha hecho notar, y mucho, en el mercado de deuda soberana a lo largo de las últimas horas. La prima de riesgo de los bonos a cinco años de Portugal y España se disparó, según los últimos datos del mercado de credit default swaps (CDS), una especie de seguro para protegerse del posible default (impago) de todo tipo de deuda (pública y privada).

En concreto, al cierre de la sesión de ayer, el CDS soberano de Portugal lideró las subidas con un avance próximo al 28%, hasta los 195 puntos básicos. Le siguió España, cuyos CDS escalaron un 18%, hasta superar la barrera de los 150 puntos, según los datos de CMA Vision Esto significa que los inversores deben abonar 150.000 dólares al año para garantizar una inversión en deuda pública española de 10 millones de dólares a cinco años. Italia subió casi un 10%, hasta los 130.

De este modo, los inversores muestran su creciente desconfianza de hacia la solvencia soberana de los denominados PIGS (Portugal, Italia, Grecia y España). Y ello, después del duro castigo que ha sufrido la deuda pública griega en las últimas semanas. Grecia es el primer país de la zona euro al borde de la quiebra. Sus CDS rozan ya los 400 puntos básicos, mientras que en el caso de Dubai -rescatado de la quiebra por Emiratos Árabes Unidos- supera los 500 puntos.

Que aumente la prima de riesgo también conlleva un efecto directo sobre la rentabilidad de la deuda. A mayor riesgo, mayor rentabilidad deberá ofrecer el Tesoro español para tratar de colocar sus bonos en el mercado. Es decir, los contribueyentes pagarán un mayor interés (mayor coste financiero) por la deuda pública que emita el Gobierno.

El Tesoro sube el precio

De hecho, este mismo jueves el Tesoro adjudicó 2.517 millones de euros en bonos a tres años con un interés marginal del 2,66%, por encima del 2,151% de la anterior subasta de este tipo de denominaciones, celebrada en diciembre. Según informó el Banco de España, se adjudicaron 2.517 millones de euros frente a los 4.655 millones solicitados por las entidades.

En la anterior subasta de bonos a tres años, celebrada el 3 de diciembre, el Tesoro adjudicó 2.299 millones de euros a tres años con un interés marginal del 2,151. Posteriormente, en enero de este año, se adjudicaron 3.129 millones de euros de bonos a cinco años con un interés marginal del 2,854%, informa Efe.

El euro cae

Las dudas sobre la solvencia soberana de algunos países miembros se ha trasladado una jornada más al euro que, a primera hora de la mañana de este jueves bajaba hasta los 1,3878 dólares, frente a los 1,3915 de ayer por la tarde.

La ministra de Economía, Elena Salgado, se ha apresurado este jueves a lanzar un mensaje de calma, aprovechando al mismo tiempo para arremeter contra Almunia. Según a vicepresidenta económica, el comisario fue "poco prudente" al meter a España en el mismo saco que Grecia, y consideró que "simplificó" demasiado las cosas. La situación de España "no es parecida a la de Grecia" ni en términos de deuda pública ni de fortaleza económica. "En España llevamos tiempo haciendo los deberes para salir de la crisis", informa Europa Press.

¿Qué es un CDS?