Los españoles sufren una tributación elevada, por encima de la media, no sólo de la zona euro sino también de la Organización para la Cooperación y el Desarrollo Económico (OCDE), que agrupa a los 30 países más desarrollados del planeta. En concreto, la presión fiscal soportada por las rentas del trabajo en España es la decimosegunda más alta de los países ricos.

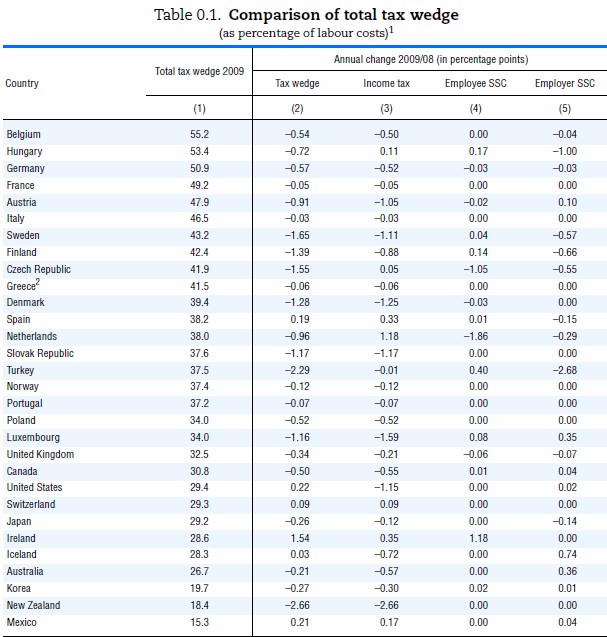

El pago de IRPF y cotizaciones a la Seguridad Social (tanto por parte del trabajador como del empresario) ascendió al 38,2% del salario medio en 2009 (23.943 euros brutos al año), por encima de la media de la OCDE (36,4%), según el informe Taxing Wages, publicado por esta organización el pasado mayo.

De este modo, los españoles no sólo soportan uno de los esfuerzos fiscales más elevados de la zona euro (el 47% del sueldo si se incluye el IVA y los Impuestos Especiales) sino que también sufren una de las tributaciones más elevadas del mundo desarrollado. De hecho, si finalmente el Gobierno apuesta por subir nuevamente los impuestos, España corre el riesgo de entrar en el top ten de los países ricos con mayor tributación sobre el trabajo.

Más impuestos en 2009

Por si ello fuera poco, la fiscalidad aumentó el pasado año como resultado de la subida de impuestos (la mayor de la democracia) aprobada por el Ejecutivo socialista. Así, tal y como señala Cristina Berechet, responsable de Investigación del think tank Institución Futuro, "este informe nos acaba de confirmar que, efectivamente, la presión fiscal sobre el trabajo en el último año (2009) ha aumentado ligeramente en España del 37,8% al 38,2%, mientras que en 24 de los 30 países de la OCDE, la presión se ha reducido".

España ha sido el único país de la OCDE, junto a México, Islandia, Irlanda Suiza y EEUU, donde aumentó la tributación sobre el trabajo en 2009, mientras que se redujo en los 24 países restantes que conforman dicho grupo.

La fiscalidad castiga a padres y rentas bajas

El estudio analiza de forma detallada la presión fiscal que soportan los trabajadores en función de su nivel de renta, su situación civil y el número de hijos. Y la conclusión es que "los contribuyentes más desfavorecidos por nuestro sistema fiscal son, una vez más, los solteros y las parejas casadas con hijos y con bajos niveles de renta ya que soportan, respectivamente, una presión fiscal 11,5 y 6,3 puntos porcentuales por encima de la media de la OCDE y también de la media europea", advierte Berechet.

Un trabajador con dos niños que gane 15.962 euros brutos al año (el 67% del salario medio) paga a Hacienda el 28,4% de su renta tan sólo en IRPF y cotizaciones (4.533 euros); si no tiene hijos, el 34,2% (5.459 euros); si gana el sueldo medio (23.943 euros), el Fisco le resta el 38,2% de su renta anual (9.146 euros); mientras que si gana un 67% más que la renta media (sueldo bruto anual de 39.905 euros), la presión fiscal asciende al 41,6% del fruto de su trabajo (16.600 euros).

El informe también revela que más allá de un determinado nivel de ingresos el sistema es regresivo. Es decir, comparativamente, pagan más impuestos las rentas bajas y medias que las altas, ya que para determinar la presión fiscal total sobre el trabajo el IRPF hay que analizarlo junto con las cotizaciones a la Seguridad Social. "Estas cotizaciones a la Seguridad Social son las que distorsionan la progresividad de la tributación sobre las rentas del trabajo, ya que se basan en un tipo único y no en un sistema por tramos", recuerda Berechet.

Por ello, la ministra de Economía, Elena Salgado, se agarra a esta característica del sistema para defender un aumento de impuestos a las rentas más altas, y así mejorar la "equidad" de la tributación en España. Sin embargo, el Gobierno olvida que los sistemas fiscales orientados hacia la progresividad (como es el caso español) "introducen una mayor complejidad en el sistema, favoreciendo la evasión fiscal y la inequidad", justo lo contrario de lo que persigue, señala Berechet.

¿Alternativa? El tipo único

Por ello, "el tipo único o el flat tax, como es conocido en el mundo anglosajón, está ganando peso en los sistemas impositivos de todo el mundo, ya que a menudo resulta un impuesto más justo y eficiente, que reduce la complejidad y mantiene bajo control la evasión fiscal", añade.

"Además, los países que lo han implementado han conseguido mejorar la recaudación, fomentar la actividad económica, garantizando a la vez la equidad a través de la introducción de un amplio mínimo exento. Probablemente, el momento actual es el mejor para introducir el tipo único en nuestro sistema fiscal para acabar con la economía sumergida, simplificar los trámites y, por último, aumentar la recaudación, que es al fin y al cabo, muy importante en estos momentos de control del déficit público".

Por otro lado, "no hay que olvidar los efectos favorables que puede tener sobre el empleo, la actividad y la recuperación económica una reducción de los impuestos y cotizaciones sobre el trabajo", concluye la responsable de Investigación de Institución Futuro.