La crisis de la deuda pública puede desembocar en la ruptura de la Unión Monetaria. En la actualidad, éste es uno de los debates que cobra fuerza entre los inversores. Es la denominada "opción nuclear": expulsión o abandono del euro de países al borde de la quiebra, con todo lo que ello implicaría (devaluación monetaria, impagos masivos de la deuda contraída en euros, ruptura de la zona euro...).

Grecia ocupa el centro de atención, ya que se trata del primer país de la zona euro que se enfrenta al riesgo real de quiebra. Pero no es el único. Grecia e Irlanda presentan una situación económica "insostenible", que puede llegar a desembocar en operaciones de rescate por parte de Bruselas o el Fondo Monetario internacional (FMI) e, incluso, una salida de la zona del euro a finales del próximo año, según el banco británico Standard Bank.

La ausencia de un mecanismo que permita transferencias fiscales entre países miembros de la zona euro podría socavar la sistema cambiario, alerta Steve Barrow, jefe de estrategia de divisas en el banco en Londres.

La creciente desconfianza de los inversores sobre la solvencia de las cuentas públicas griegas podría disparar el diferencial (spread) de los bonos griegos a 10 años con respecto a la deuda alemana desde los 200 puntos básicos de hoy hasta los 400 en 2010 para poder colocarlos en el mercado, según dicha entidad. El diferencial de los bonos irlandeses también puede saltar por los aires. En concreto, desde los 170 puntos actuales hasta un nivel próximo a los 300 puntos respecto al bono alemán.

Tales aumentos implicarían un encarecimiento muy significativo del servicio de la deuda en ambos países. Es decir, estos gobiernos tendrían que dedicar cada año casi el doble de recursos públicos al pago de intereses. Pese a ello, tanto Irlanda como Grecia insisten en descartar de forma categórica el abandono del euro, así como un posible default (suspensión de pagos).

Sin embargo, este debate, impensable hace apenas dos años, constituye hoy en día uno de los centros de atención más importantes de los analistas e inversores. De este modo, el dilema de la UE sigue su curso, esto es, rescates o expulsión de países del área común.

Así, la compañía de análisis global Stratford señala que, finalmente, se impondrá el rescate de Grecia con el fin de evitar un efecto dominó que podría arrastrar hacia el crack a otros países miembros. Y es que, el analista de la compañía Peter Zeihan alerta de que si cae Grecia, Italia, España y Portugal irán detrás -el denominado grupo de los PIGS-, al igual que Irlanda.

De una forma similar opina Robert Prechter, probablemente el analista técnico más famoso a nivel mundial, presidente de Elliott Wave International. En concreto, advierte de que los PIGS se enfrentan al crack en el seno de la UE y, por lo tanto, son las "grietas" de la Unión Monetaria.

El problema en este caso son las reticencias por parte de Alemania a un rescate interno de países. Además, un rescate de este estilo se firmaría únicamente bajo duras condiciones: Bruselas pasaría a tomar el control del sistema financiero y presupuestario griego.

Los problemas de Grecia

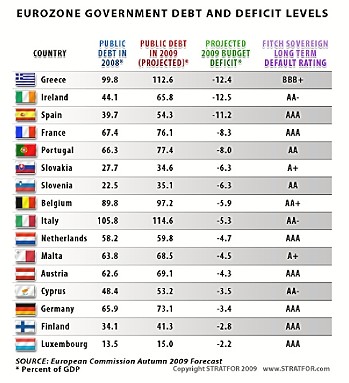

El problema de Grecia radica en su elevado déficit presupuestario, próximo al 13% del PIB en 2009, a lo largo de los últimos años. Y es que, Grecia presenta el mayor nivel de gasto público de toda la UE: el gasto del Gobierno en programas sociales superó el 20% del PIB en 2008 frente al 13,9% en 1997, por encima de Italia (17,7% del PIB) y Francia (17,5%).

Por si ello fuera poco, según Stratford, el sistema financiero griego está muy expuesto a la crisis del Este de Europa. El problema es que, a diferencia de la banca italiana y austríaca, es posible que los bancos griegos no sean capaces de refinanciar estos préstamos o absorber las pérdidas derivadas de sus filiales en el extranjero.

Síntoma inequívoco de esta fragilidad financiera es la demanda de liquidez proveniente del Banco Central Europeo (BCE). Los bancos griegos han recibido 40.000 millones de euros del BCE de una cuantía total de 665.000 millones inyectados a la banca de la eurozona. Es decir, entre el 6% y el 7% de la financiación extraordinaria concedida por el organismo monetario, cuando su peso económico dentro de la UE es del 2,5%. La banca griega es, junto a la irlandesa, la más dependiente de los préstamos del BCE.

Por ello, Grecia supone todo un "desafió" para la estabilidad de la Unión Monetaria, según indica el analista Ambrose Evans-Pritchard en The Telegraph. Y es que, pese a que el Gobierno heleno ha prometido a Bruselas aplicar un drástico recorte del gasto público en 2010, que incluiría rebaja de salarios a los funcionarios, las revueltas y protestas sociales amenazan con echar por tierra este plan de austeridad.

El primer ministro griego, George Papandreou, parece ahora dar marcha atrás al señalar que "los trabajadores asalariados no pagarán la situación: no vamos a proceder a la congelación ni a recortes salariales. No hemos llegado al poder para echar abajo el estado social".

El nuevo Gobierno socialista griego se enfrenta a una situación similar a la de Argentina en 2001, con protestas sociales de gran calado. Por ello, Evans-Pritchard indica que, en caso de no permitir una dura deflación interna de precios y salarios, la única salida para evitar la bancarrota será abandonar el euro y así poder devaluar su nueva moneda nacional.