Nueva ronda de advertencias, tras las realizadas antes de verano. Las agencias de rating amenazan nuevamente con degradar la máxima calidad crediticia de grande potencias, como EEUU, Gran Bretaña e, incluso Francia, o revisar a la baja la de Japón.

Los rescates bancarios y la aplicación de ingentes planes de estímulo económico han provocado un enorme agujero fiscal en estos países. Según el Fondo Monetario Internacional (FMI), los países más ricos del planeta registrarán una deuda pública media próxima al 120% del PIB en 2014.

EEUU y Gran Bretaña sufrirán un déficit público superior al 10% del PIB en 2009, mientras que el conjunto de la zona euro (con Irlanda, Grecia y España a la cabeza) ha disparado sus desequilibrios presupuestarios. En concreto, la UE-15 registrará de media un déficit público del 6,6% del PIB en 2010 y una deuda del 83,8%. Irlanda, España y Grecia -cuyos ratings ya han sido degradados- sufrirán el mayor descuadre fiscal, con tasas superiores al 10% del PIB.

Todos los países miembros vulnerarán el Pacto de Estabilidad (déficit máximo del 3%). Ante este panorama, no es de extrañar que la Comisión Europea haya decidido ampliar el plazo más allá de 2012 para que los estados miembros vuelvan al límite máximo de déficit, fijado en el 3% del PIB.

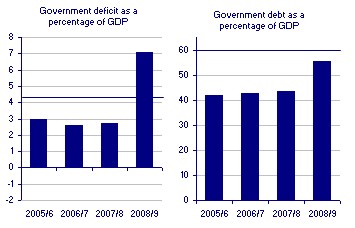

Gran Bretaña

Gran Bretaña es el primero en la lista de riesgo a la hora de perder su máxima calificación soberana (triple A), según la agencia Fitch. David Riley, co-director de rating de deuda soberana a nivel mundial de Fitch, advirtió de que la economía británica es la que presenta un mayor riesgo frente a las otras tres grandes potencias con triple A (EEUU, Alemania y Francia).

"Es evidente que la capacidad del Reino Unido para mantener un elevado déficit público y un mayor nivel de deuda sin aumentar las tasas de interés y sin poner bajo presión a la libra es muy inferior a EEUU". En este sentido, indicó que en caso de que el Gobierno británico apruebe un nuevo plan de estímulo (más gasto público), la triple A de Reino Unido "podría estar en riesgo". Sus declaraciones se materializaron de inmediato en la libra, que descendió hasta la cota de 1,66 euros.

Malas noticias para la economía británica si se tiene en cuenta que el gobernador del Banco de Inglaterra, Mervyn King, subrayó el miércoles que la economía británica "apenas ha iniciado" su proceso de recuperación y auguró que "el crédito bancario se mantendrá débil durante los tres próximos años".

También advirtió de que no será posible reparar el daño ocasionado por la recesión "en unos pocos trimestres", después de un ejercicio "extremadamente doloroso" para la mayoría de las economías del mundo.

Por ello, el organismo monetario prevé incrementar sus medidas extraordinarias (quantitive easing), consistentes en inyectar más liquidez mediante la compra de deuda pública y bonos corporativos. Además King sugiere que, pese a la admisión de que la evolución de la inflación sigue siendo "incierta", se mantendrán bajos los tipos de interés, posiblemente, durante una temporada, en el mínimo histórico actual del 0,5%.

El gobernador, que en el pasado ha criticado la estrategia del Gobierno para atajar la recesión, incidió en que el gran déficit del Estado es un lastre a largo plazo para las finanzas públicas, y advirtió de que ese déficit persistirá si no hay "una consolidación fiscal significativa". En el ejercicio 2008/09, Reino Unido registró un déficit que equivale al 7,1% del PIB... Y creciendo.

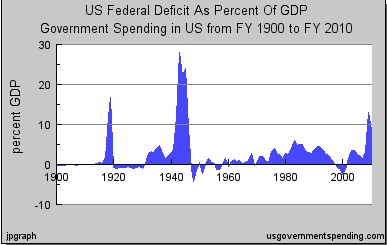

Estados Unidos

Pero Gran Bretaña no es el único país bajo la lupa de las agencias. La máxima calidad de la deuda pública estadounidense también está en riesgo. Moody´s advirtió el pasado 22 de octubre que rebajará su rating si el Gobierno de Obama no logra reducir de una forma considerable su abultada brecha fiscal en los próximos 3 ó 4 años. "La tripla A de EEUU no está garantizada", según Steven Hess, principal analista de la agencia para la primera potencia mundial.

El problema es que, tal y como muestran los informes oficiales de la Oficina Presupuestaria del Congreso, EEUU se enfrenta a un déficit histórico durante la próxima década debido, entre otros motivos, a cuestiones estructurales de gasto como es el caso del sistema sanitario público (Medicaid y Medicare). La proyección oficial para 2009 arroja un déficit próximo al 13% del PIB, mientras que en 2010 apenas bajaría hasta el 8,5%.

En este sentido, Obama está considerando el uso de parte de los fondos no desembolsados del salvamento financiero promulgado hace un año (TARP) para reducir el abultado déficit fiscal, según The Wall Street Journal.

Hasta fin de septiembre, cuando concluye el período fiscal en Estados Unidos, se habían usado unos 560.700 millones de dólares de esos fondos, de los 700.000 disponibles. "El Gobierno quiere mantener algunos de los fondos no usados disponibles para emergencias, pero considera apartar una porción considerable para la reducción de la deuda", añade el artículo.

El déficit fiscal de septiembre fue de 46.000 millones de dólares, lo cual cerró el período fiscal 2008 con un saldo negativo de 1,42 billones de dólares, comparado con 454.800 millones de dólares en el año anterior .

Francia y Alemania

Por otro lado, Fitch ya no oculta que también está preocupada por la calidad de la deuda soberana de Francia, ya que el déficit se ha disparado en los últimos meses. De momento, las agencias no cuestionan el rating de Alemania, pero los últimos datos sobre sus cuentas públicas arrojan, como mínimo, incertidumbre. Así, es muy probable que la primera potencia europea registre un déficit del 6,5% del PIB en 2010, superior incluso al de Italia (6,2%), según las últimas estimaciones de Deutsche Bank.

"Crisis fiscal" en Japón

Por último, Japón, que ya no ostenta triple A (su deuda a largo está en AA), también se enfrenta a una revisión de su calidad crediticia. No obstante, Los Presupuestos generales para 2010 prevén una deuda pública próxima al 170% del PIB, el más alto de los países industrializados, mientras que su déficit en 2008 ascendió al 8,5%. Tan sólo el pago de los intereses de la deuda consumió una quinta parte del presupuesto nipón en 2008.

Por desgracia, el cambio de gobierno en Japón no augura de momento una drástica corrección de la política fiscal que mantiene la potencia asiática desde la crisis de principios de los 90 (Japón acumula ya casi dos décadas perdidas, con crecimiento nulo). Así, el nuevo Ejecutivo anunció recientemente la emisión de más bonos para afrontar el cuantioso déficit del presente año, debido a la profunda recesión económica.

Ante esto, Carl Weinberg, economista jefe de High Frequency Economics, señaló que "las finanzas del sector público están fuera de control [...] Creemos que una crisis fiscal es inminente".

Si finalmente se materializan estas amenazas y las grandes potencias pierden su triple A, ello provocará sin duda una nueva ronda de degradaciones crediticias en economías menos sólidas (es el caso de España). Es decir, un tsunami de degradaciones en bonos públicos que, como resultado, encarecerá en gran medida la financiación del sector público (los contribuyentes tendrán que pagar más).