La pésima situación de las finanzas públicas en numerosos países ha provocado que los gobiernos se planteen subidas impositivas con el fin de aumentar la recaudación y así recortar el déficit. Además, organismos internacionales, como el Fondo Monetario Internacional, suelen exigir aumentos de impuestos en sus planes de ajuste.

Parece una receta sencilla: si hace falta aumentar la recaudación fiscal para cerrar el agujero entre ingresos y gastos, lo más sencillo es aumentar los impuestos. Así, si el consumo se grava en un 18% en vez de en un 16%, lo lógico es que las Administraciones Públicas obtengan más recursos derivados de los impuestos sobre el consumo (IVA). O si el tipo impositivo sobre las ganancias de capital se aumenta, lo normal es que suban los ingresos por esta vía.

Pero, ¿se observa esto en la realidad? ¿Conducen mayores tasas impositivas a mayores ingresos fiscales?

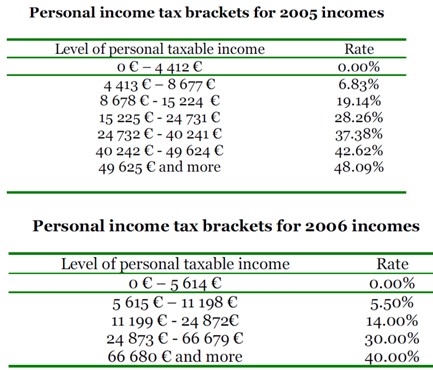

El Institut de Recherches Économiques et Fiscales (IREF) acaba de hacerse esta pregunta para el caso de Francia. En una reciente nota analizan el impacto fiscal que obtuvo el recorte en las tasas del impuesto sobre la renta francés. En 2006 se llevó a cabo una reforma importante en este impuesto (IRPF), rebajándose no sólo la tasa marginal máxima, del 48% al 40%, sino también las demás tasas, reduciéndose además el número de tramos de 7 a 5. Como resultado, cualquier nivel de ingresos vio su tasa impositiva reducida, tal y como muestran las dos tablas siguientes.

Además de este cambio, la reforma también incluyó una ampliación de la base imponible. En particular, mientras que antes de 2006 el 20% de los ingresos brutos de los salarios

se deducían automáticamente para calcular el nivel de ingresos sujetos a impuestos, esta deducción fue eliminada con la reforma.

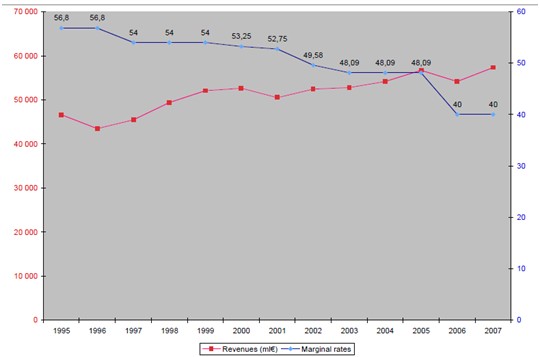

¿Qué pasó con los ingresos derivados del impuesto sobre la renta después de la reforma? Tal y como señalan los analistas de IREF, el resultado fue una caída en los ingresos en el primer año que fue más que compensada por su incremento derivado de las rentas personales de 2007. Además, se puede observar que desde 1995 las bajadas en la tasa marginal máxima sobre el impuesto de la renta (línea azul) han estado aparejadas con aumentos en la recaudación por esta partida (línea roja).

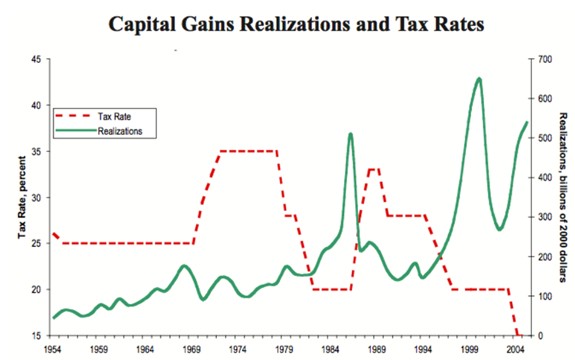

Por otro lado, el Instituto Adam Smith británico publicó un informe en el que estudiaban los efectos de los aumentos de impuestos a las ganancias de capital sobre los ingresos. Basándose, principalmente, en datos de Estados Unidos, extraen conclusiones para el Reino Unido, que podrían ser extrapolables a España, con las debidas precauciones.

El país norteamericano es propicio para este tipo de estudios, dado que desde los años 70 la tasa impositiva sobre las ganancias del capital ha experimentado significativos cambios hacia arriba y hacia abajo. El siguiente gráfico muestra la relación entre las tasas impositivas (en rojo) y la recaudación derivada de este impuesto (en verde).

El patrón parece mostrar que bajadas importantes en los tipos han conducido a importantes aumentos en los ingresos impositivos por esta rúbrica.

¿Por qué sucede esto? ¿Por qué mayores tasas impositivas pueden llevar, y de hecho como se ha visto han llevado, a menores ingresos fiscales?

Un principio básico en economía es que la gente responde a los incentivos. Si la ganancia que se obtiene de una actividad baja, la gente hará menos de esa actividad. Los impuestos, ya sean sobre el trabajo o sobre los beneficios empresariales o las ganancias sobre el capital, reducen las ganancias que los individuos obtienen por realizar determinadas actividades, y por tanto, las desincentivan.

Si, por ejemplo, el gobierno decidiera retraer el 80% de las plusvalías de sus inversiones, seguramente se lo pensaría dos veces antes de arriesgar su capital. Entonces, no parece tan descabellado que subidas de impuestos lleven a menor recaudación si los desincentivos que introducen tienen un efecto suficientemente grande.

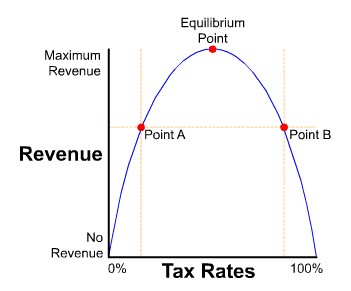

Esto en la literatura económica se conoce como la curva de Laffer, que estudia la relación entre ingresos fiscales y tipos impositivos, y muestra que existe una tasa impositiva (el llamado punto de equilibrio) a partir de la cual aumentos de ésta reducen los ingresos fiscales.