Pese a los estímulos fiscales, los tipos de interés de referencia próximos al 0% y las masivas inyecciones de liquidez aplicadas por la Reserva Federal (FED) al sistema financiero, EEUU sigue destruyendo más dinero del que crea. Es lo que se conoce, en términos económicos, como contracción monetaria. La primera potencia mundial cuenta con menos dinero en circulación.

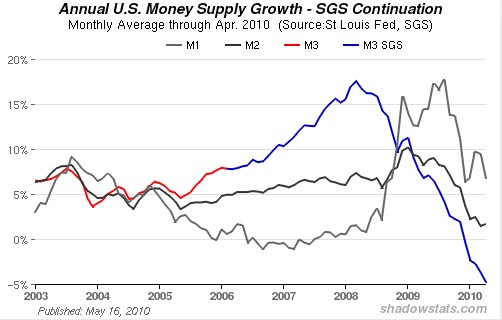

Al menos, esto es lo que indica el último indicador de oferta monetaria (M3). La masa monetaria estadounidense cayó hasta los 13,9 billones de dólares en el primer trimestre, lo que implica una contracción del 9,6% en términos anualizados. Se trata del mayor descenso desde la Gran depresión de EEUU en los años 30. La oferta de dinero desciende pese a la recuperación económica.

Este indicador avanza una tendencia deflacionista a corto y medio plazo, al tiempo que amenaza con sumergir a la economía estadounidense en una nueva recesión económica, con lo que la crisis en la primera potencia mundial adoptaría una forma en W.

La repentina desaceleración de la M3 en 2008 fue la antesala de la mayor recesión experimentada en EEUU desde hace décadas, tras los años previos de expansión monetaria que caracterizó el periodo de burbuja inmobiliaria y elevado crecimiento económico.

La situación es “preocupante", según Tim Congdon, profesor del International Monetary Research. "La caída de la M3 no tiene precedentes desde la Gran Depresión”. Una de las causas de este fenómeno reside en las presiones aplicadas por los principales gobiernos de todo el mundo para que los bancos incrementen sus ratios de capital y reduzcan el tamaño de sus activos, señala.

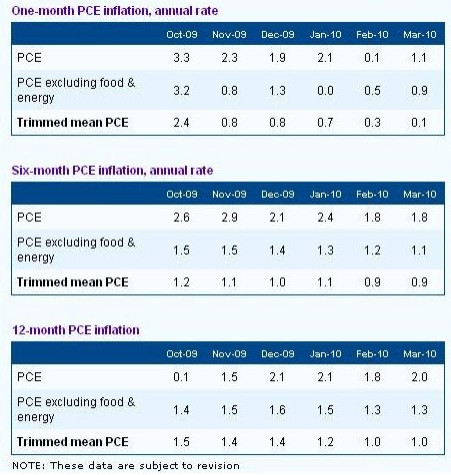

Por su parte, Paul Ashworth, de Capital Economics, indica que la actual contracción monetaria avanza un creciente riesgo de deflación en EEUU. No obstante, "la inflación estructural -que no contabiliza los productos más volátiles como la energía y la alimentación- ya es la más baja desde 1966. La deflación se convertirá en una amenaza si se prolonga en el tiempo lo suficiente como para que arraigue", informa The Telegraph.

Las autoridades emplean distintos indicadores para medir la oferta monetaria. Una de las más importantes es la M2 y la M3.

M0: es el dinero en circulación. La cantidad de billetes y monedas en manos de los ciudadanos, además del dinero que los bancos tiene en sus cajas, y depositado con el banco central.

MB: dinero emitido o masa monetaria. Es igual a M0, pero con la suma de la cantidad de billetes y monedas que el banco central retiene en su balance.

M1: dinero que circula en la economía, incluyendo M0, y sumando los depósitos corrientes de los ciudadanos, es decir, las cantidades que los ciudadanos tienen fácilmente accesible para gastar.

M2: incluye M1, y la suma de los depósitos existentes a corto plazo que los ciudadanos tienen en el sistema financiero, es decir, el dinero y sus sustitutos más o menos a corto plazo, normalmente definido con plazos de hasta un año.

M3: incluye M2, y la suma de todos los depósitos, incluyendo depósitos a más largo plazo (normalmente hasta dos años). Este indicador de masa monetaria mide el dinero disponible en el sistema (dinero en efectivo, depósitos bancarios e instrumentos de mercado de dinero) y es empleado por la banca central para estimar los riesgos inflacionistas.

La M3 no se publica oficialmente en EEUU desde hace cinco años, pero otros organismos estadísticos privados realizan estimaciones bastante precisas sobre este indicador.

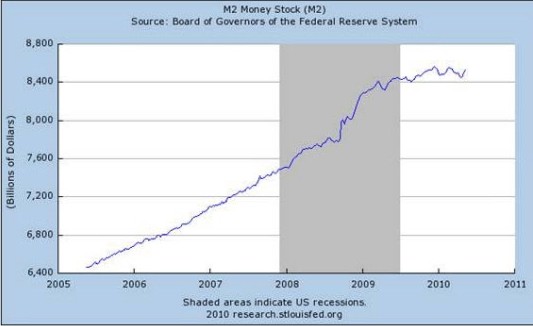

El prestigioso inversor John Mauldin dedica, precisamente, a esta cuestión su último informe para clientes, y coincide en el diagnóstico: “El crecimiento de la oferta monetaria se está desacelerando”, tal y como muestra la evolución reciente de la M2 (de los que sí existen datos oficiales). La razón, tal y como advierte Mauldin, se debe sobre todo a la persistente contracción crediticia (credit crunch) que vive EEUU desde el estallido de la crisis financiera, y que se está acelerando en los últimos meses.

Es decir, la banca ha reducido de forma drástica la concesión de créditos a empresas y familias, con la consiguiente destrucción de oferta monetaria. En concreto, el crédito privado ha caído cerca de un 25% en el último año y medio.

Y ello, pese a que la Reserva Federal ha comprado más de 1 billón de dólares en hipotecas de baja calidad al sistema financiero. Cabe tener en cuenta que en la última recesión el crédito comercial “sólo” bajó un 18% en tres años y medio. Dicha contracción avanza, pues, una nueva recaída económica, según Mauldin.

El analista concluye que, pese a los últimos datos de PIB (crecimiento del 3% anualizado en el primer trimestre), una tasa de desempleo próxima al 10%, la subida de impuestos a nivel estatal y federal para 2011 y la desaceleración de la oferta monetaria apuntan hacia una débil recuperación económica en los próximos dos años e, incluso, una recesión en W.

Además, tendrá dos efectos colaterales. Por un lado, ante esta situación, la FED, muy probablemente, mantendrá bajos los tipos de interés al tiempo que extiende sus líneas extraordinarias de liquidez y compra de activos financieros. Y, por otro, el Gobierno de EEUU tendrá la excusa perfecta para seguir aplicando sus ambiciosos planes de estímulo fiscal (gasto público).

De hecho, esto es justo lo que está haciendo. Washington ha solicitado al Congreso la aprobación de un nuevo impulso fiscal de 200.000 millones de dólares, que se vendría a sumar a los cerca de 800.000 millones del pasado año.

Y ello, con el fin de mantener “por el buen camino” la senda de crecimiento, según Larry Summers, el principal asesor económico del presidente Barack Obama. Señal inequívoca de que el Gobierno federal teme que la recuperación económica pierda empuje e, incluso, pueda llegar a estancarse a finales de año, justo cuando empiecen a desvanecerse los efectos sobre el PIB (el aumento del gasto público también se contabiliza) del primer plan de estímulo.

¿Problema? EEUU parece apostar por el mantenimiento de las medidas keynesianas. Es decir, más gasto público para estimular la economía, y eso que Obama se comprometió recientemente en el Congreso a reducir el abultado déficit público que acumula su Gobierno (9,4% del PIB, equivalente a 1,5 billones de dólares). Así pues, Washington parece estar cometiendo los mismos errores acaecidos en la zona euro y que, en la actualidad, se han materializado en una grave crisis de deuda pública.

Por el momento, según las últimas previsiones del Fondo Monetario Internacional (FMI), la deuda pública bruta de EEUU escalará hasta el 97% del PIB en 2011 y hasta el 110% en 2015.