El presidente de la Reserva Federal, Ben Bernanke, ha sido, junto al Tesoro de EEUU, el arquitecto del rescate financiero en la primera potencia mundial. Su papel protagonista desde el estallido de la crisis le ha valido el reconocimiento de personaje del año para la revista Time.

Según destacaba la publicación, Bernanke "ha ayudado a guiar a la economía estadounidense a través de sus días más negros" desde la Gran Depresión. Pero, ¿en qué se ha traducido dicha política? Las medidas adoptadas por la FED para combatir la crisis pueden resumirse en gráficos.

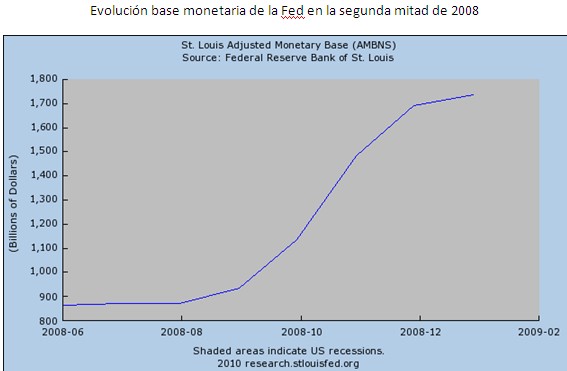

Su naturaleza no convencional y sin precedentes queda patente cuando se muestra la evolución de la deuda pública norteamericana, su déficit público o la base monetaria que controla la Reserva Federal (FED). Tales indicadores se han disparado literalmente a partir de 2008, frente a la tendencia de crecimiento constante, pero moderado, de décadas pasadas.

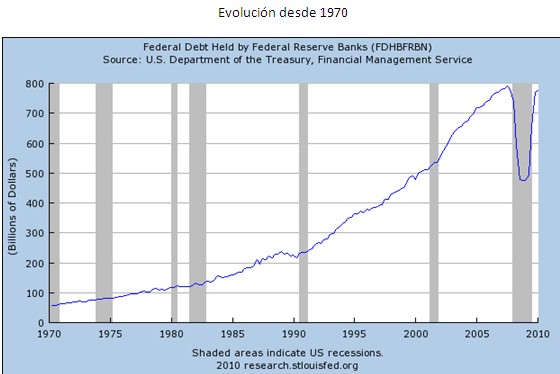

Uno de estos sorprendentes gráficos es el que muestra la evolución de la “Deuda federal poseída por los bancos de la Reserva Federal”, sistema de banca central estadounidense. Como puede verse, desde que empieza el gráfico, en 1970, ha seguido una evolución creciente y sin pausa.

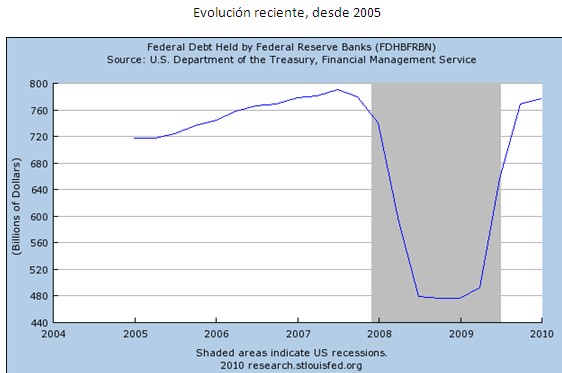

Sin embargo, la situación ha cambiado radicalmente con la crisis: la deuda federal en posesión del sistema bancario central empieza a caer a mediados de 2007 y se desploma en 2008, volviendo a subir sólo a comienzos de 2009.

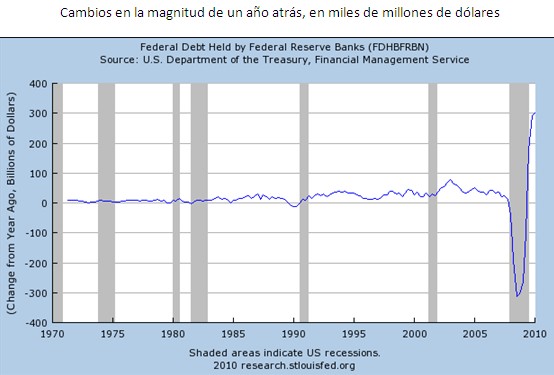

El gráfico no deja de ser menos espectacular si se consideran las cifras en términos de lo sucedido el año anterior. Mientras que desde 1970 los cambios de año a año en esta magnitud han sido relativamente pequeños, lo sucedido entre 2007 y 2009 no tiene parangón. Además, esta cifra apenas había estado situada en terreno negativo.

¿Qué significa esto? ¿Cuáles son las causas de este comportamiento tan atípico en esta magnitud? La respuesta está en la política monetaria no convencional que Ben Bernanke, presidente de la FED, ha llevado a cabo como reacción a la crisis financiera.

En concreto, el gráfico ilustra la política de “relajación cualitativa” (qualitative easing) que se llevó a cabo desde mediados de 2007 hasta finales de 2008, y la de “relajación cuantitativa” (quantitative easing) a partir de finales de 2008.

La política cualitativa tiene la peculiaridad de que, al contrario de la cuantitativa, no incrementa el balance de la FED, sino que consiste en modificar la estructura de los activos que posee en su balance.

Según han señalado diversos economistas como Juan Ramón Rallo o Philipp Bagus, esta política se correspondería con la primera fase de la gestión de la política monetaria llevada a cabo por Bernanke tras la crisis.

En este caso, la FED adquirió activos del sector bancario de dudosa calidad, vendiéndoles a cambio deuda del Tesoro norteamericano. Así es cómo se llevó a cabo un rescate implícito a gran escala de la banca, facilitándoles activos líquidos (deuda pública) y comprándoles otros menos líquidos y de peor calidad, de forma que la banca mejoraba su posición, al tiempo que la FED deterioraba la calidad de su balances. Como afirma Rallo, “Bernanke se limitó a gestionar los activos de la Reserva Federal para inyectar liquidez en el conjunto del sistema bancario, pero sin incrementar sus pasivos”.

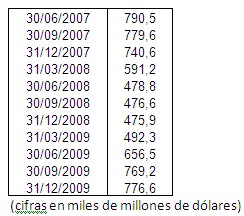

Como muestran los siguientes datos de la deuda federal mantenida por los bancos de la FED, el máximo nivel (790.500 millones de dólares) se alcanza a mitad de 2007. A partir de ese momento, que coincide a grandes rasgos con el inicio de las primeras turbulencias financieras de las subprime, se lleva a cabo la política de qualitative easing, y se llegan a vender más de 300.000 millones de dólares en deuda pública hasta finales de 2008, donde se reduce la cifra hasta los 476.900 millones de dólares.

Fuente: St. Louis Fed

Empieza 2009 y se revierte el tipo de política. Comienza la segunda fase de la crisis, con un punto de inflexión importante en la quiebra de Lehman Brothers en septiembre de 2008.

Así es como llega el quantitative easing, gracias al cual se comienza a expandir el balance de la Reserva Federal mediante compras de deuda pública y de títulos respaldados por hipotecas (mortgage-backed securities). Tal y como anunció la FED, ha llegado a adquirir alrededor de 300.000 millones de deuda pública en el curso de 2009.

De ahí que, tras la caída de Lehman, sea cuando la base monetaria incrementa su tasa de crecimiento, hasta tal punto que en apenas cuatro meses, tras la quiebra del banco de inversión, la base monetaria casi se multiplicara por dos (datos).

En estos momentos, la Reserva Federal estudia una “estrategia de salida”. Según declaran sus miembros, poseen las herramientas necesarias para garantizar su éxito. Pero otros analistas, como Nouriel Roubini, Steve Horwitz o Philipp Bagus, no lo tienen tan claro. La FED puede encontrarse en la encrucijada, teniendo que elegir entre un escenario de elevada inflación o uno de graves riesgos para el sistema bancario. Es decir, los riesgos permanecen ahí, aunque las autoridades monetarias traten de ocultarlos.