Muchos municipios, condados y estados estadounidenses tienen serios problemas de financiación, llegando al extremo de hablar abiertamente de cambiar la ley para poder declararse en bancarrota, ante la imposibilidad de pagar o renovar su deuda. Hay una gran batalla política para recortar gastos, con muchas pensiones públicas en juego.

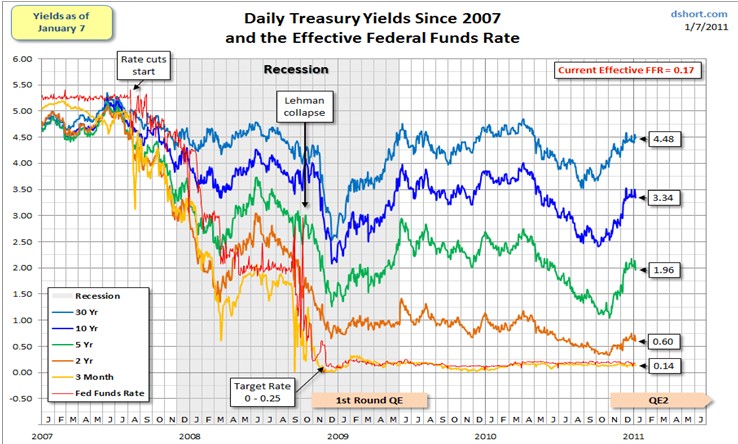

Las tensiones en el mercado de los bonos municipales, con un tamaño total de 2,9 billones de dólares, se han recrudecido por el reciente aumento de los tipos de interés tras el anuncio del presidente de la Reserva Federal de EEUU (FED), Ben Bernanke, sobre las nuevas medidas de expansión monetaria (compra de deuda), conocido bajo el programa Quantitative Easing 2, más el riesgo inflacionario que ello está produciendo.

La caída de los bonos ha sido fulgurante, encareciendo e, incluso, imposibilitando la refinanciación de la deuda municipal y estatal:

Dichas complicaciones financieras se han traducido en despidos de empleados públicos, reducción de pensiones, recortes presupuestarios y batallas entre las administraciones y los diferentes sindicatos. Por ejemplo, el vídeo del gobernador Chris Christie de Nueva Jersey discutiendo con una afiliada al sindicato de profesores ha sido viral en Youtube, recibiendo cobertura a nivel nacional.

En general, la actitud de los sindicatos ha sido negarse a cualquier tipo de recorte sobre las insostenibles promesas políticas que se produjeron durante la burbuja inmobiliaria, y el resultado está siendo despidos públicos generalizados ante la imposibilidad de pagar.

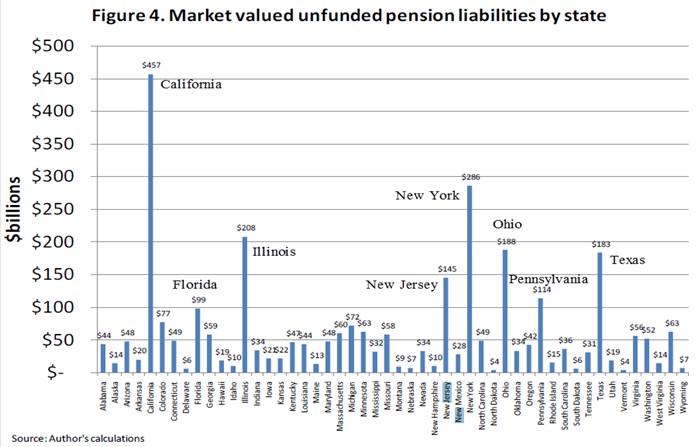

Recientemente, el famoso programa estadounidense 60 minutos ha emitido un reportaje tratando el tema. Destaca la analista Meredith Withney, que llevaba tiempo avisando del problema. Como siempre en estos casos, sus advertencias fueron recibidas con incredulidad, pero los hechos le han terminado dando la razón. Según Withney, los estados en peor situación fiscal son California, Illinois, Nueva Jersey y Georgia, mientras que otros también incluyen a Nueva York.

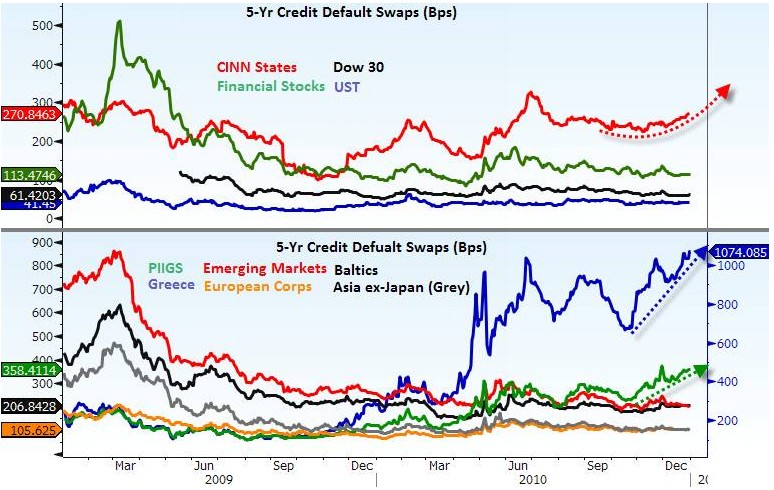

Algunos ya apodan a este grupo bajo el título de los estados CINN, en contraposición a los famosos PIIGS europeos (Portugal, Irlanda, Italia, Grecia y España). En este sentido, los credit default swaps (CDS), un seguro para garantizar inversiones en deuda, de los CINN lleva tiempo repuntando en comparación con otros activos, signo inequívoco de que ostentan un mayor riesgo de quiebra.

Uno de los casos más paradigmáticos en el ámbito de los estados es, sin duda, el de California (en quiebra técnica desde hace tiempo). Su ya ex gobernador, el republicano Arnold Schwarzenegger, ha dejado California a su sucesor, Jerry Brown, en situación de "emergencia fiscal", con un déficit público superior a los 20.000 millones de dólares, el doble de lo que heredó.

Por su parte, el departamento del Tesoro de Nueva Jersey pretende sacar adelante una reforma legislativa que permitiría al Estado confiscar los fondos existentes en tarjetas regalos o cheques de viaje sin utilizar pasados tres años de su emisión. Y ello, con el fin de recauadr cerca de 80 millones de dólares extra al año. Hasta tal punto llega la desesperación recaudatoria de ciertos gobiernos estatales.

Quiebras locales

La situación fiscal de muchas ciudades no es muy diferente. Los casos de reducción de servicios, sueldos y pensiones públicas se repiten por todo el país: Houston y Nueva York con las pensiones; Pittsburg, donde los propios burócratas locales llamaron al problema de las pensiones "Armaggedon financiero"; o la ciudad de Decatour, en Illinois, donde las pensiones se llevan un 70% del presupuesto público, son sólo algunos ejemplos.

El caso más dramático, y paradigma de lo que está por venir al resto de ciudades, lo encontramos en Pritchard, una pequeña ciudad del estado de Alabama:

[La ciudad] fue advertida durante años que si no hacía nada el fondo de pensiones se quedaría sin dinero hacia 2009. A tiempo para la predicción, el fondo se quedó sin dinero.

Entonces Pritchard hizo algo que los expertos dicen que nunca habían visto: dejó de enviar cheques a los 150 trabajadores retirados, rompiendo la ley del estado que obliga a pagar las pensiones completamente.

Desde entonces, Nettie Banks, un policía retirado de 68 años, se ha declarado en bancarrota. Alfred Arnold, un bombero retirado de 66 años, ha vuelto a trabajar como guardia de seguridad de un centro comercial para poder salvar su casa. [...]

El peor caso es el del bombero retirado que murió en junio. Como muchos otros, aún era demasiado joven para recibir fondos de la Seguridad Social. "Cuando lo encontraron, no tenía electricidad o agua corriente en su casa. Era un hombre demasiado orgulloso para aceptar ayuda".

Esta penosa escena amenaza con reproducirse en más condados y ciudades de todo el país.

La última solución que se está barajando es que las ciudades se declaren en bancarrota. Está prohibido por muchos estados, pero ya se está hablando abiertamente de cambiar la ley para permitirlo. Declararse en bancarrota permitiría además a los poderes locales renegociar los contratos con sus empleados. Los sindicatos de empleados públicos se oponen frontalmente a esta medida, pero la realidad es que no hay dinero y el riesgo de default (suspensión de pagos) empieza a encarecer la deuda.

El encarecimiento de la financiación se explica por este creciente riesgo de default, el ya mencionado aumento de los tipos por los riesgos de inflación, y a todo ello se suma, por último, el fin del programa Build America Bonds.

¿Qué es el programa Build America Bonds (BAB)?

Este programa fue vendido por el Gobierno federal como una forma de ampliar el mercado de los bonos municipales para abaratar la financiación sin coste alguno para la administración central. La idea consiste en que Washington paga un 35% del coste del bono al tiempo que aplica un impuesto del 35% sobre los ingresos de los inversores. De este modo, teóricamente, el coste debería ser cero para el deteriorado presupuesto federal.

Sin embargo, como suele acontecer con la mayoría de este tipo de inventos gubernamentales, las cosas no salen como se vendieron inicialmente. La mayoría de los bonos comprados a través del programa BAB han ido a parar a manos de inversores extranjeros o entidades exentas de pagar impuestos, así que el Gobierno federal ha acabado asumiendo el coste del subsidio del 35% de los bonos. Hasta el momento, se han emitido cerca de unos 250.000 millones de dólares en bonos municipales bajo este programa.

BAB tiene, además, otro problema. Y es que el mercado de los bonos municipales asume que este tipo de activos están implícitamente garantizados (avalados) por el Gobierno central estadounidense. Aunque este punto carece de base jurídica, se trata de un caso similar al de las agencias hipotecarias ya quebradas Fannie Mae y Freddie Mac, entidades privadas que, en teoría, contaban con el aval del Gobierno y que, efectivamente, fueron rescatadas con dinero público (nacionalizadas) en cuanto su insolvencia fue manifiesta. El coste del rescate de Fannie y Freddie para los contribuyentes se estima en billones de dólares.

No es sorprendente que California, uno de los estados más endeudados e insolventes de EEUU, tenga el mayor número de bonos BAB, con 13.000 millones de dólares, seguido de la ciudad de Nueva York, con 3.500 millones.

El programa caducó al finalizar 2010, pero ha habido una gran batalla para renovarlo sin éxito. Algunos demócratas, de la mano de Barnie Frank, han intentado paralizar el acuerdo sobre la nueva ley de la reforma fiscal (el famoso compromiso sobre la rebaja de impuestos de la era Bush) con los republicanos, ya que no incluía extender el BAB. El presidente de EEUU, Barack Obama, acabó sin embargo firmando el acuerdo sin incluir la renovación de dicho programa.

La importancia del BAB reside en que se trata del primer paso para la federalización de la deuda municipal estadounidense. La federalización de la deuda estatal y municipal es un tema importante, ya que tendrá un fuerte impacto sobre el abultado déficit y la deuda pública de EEUU.

De hecho, el secretario del Tesoro de EEUU, Timothy Geithner, advirtió el pasado jueves a los líderes del Congreso que el Gobierno podría alcanzar al tope de endeudamiento en primavera y que el no aumentar ese límite máximo podría afectar a millones de empleos. El Gobierno federal alcanzará el tope legal de endeudamiento público entre el 31 de marzo y el 16 de mayo, según indicó Geithner en una carta al Congreso. La advertencia de Geithner está dirigida mayormente a los republicanos, quienes prometen bloquear un incremento en el límite de la deuda y utilizar la pugna para refrenar los gastos del Gobierno.

En la actualidad, este límite (que ya se amplió tras la crisis) está establecido por ley en 14,3 billones de dólares (un tamaño casi equivalente al 100% del PIB estadounidense). El siguiente cuadro muestra que se alcanzará en breve:

Rescate Federal

Bernanke trató por primer vez este tema el pasado fin de semana:

"No tenemos expectativas o intención de involucrarnos en las finanzas locales o de los estados". dijo Bernanke en testimonio al Congreso. Los estados, dijo, "no deben esperar prestamos de la FED".

La Reserva Federal sólo tiene autoridad para comprar deuda municipal en caso de que cumpla una serie de estrictas condiciones, y la cuestión es que tan sólo el 2% de todas las emisiones cuentan con los requisitos exigidos y, por tanto, son susceptibles de ser adquiridas por la FED. Bernanke afirmó que si el mercado de deuda local entraba en serios problemas la responsabilidad final del rescate recaería en manos del Congreso y no en la Reserva Federal.

El Congreso, por su parte, es consciente de la situación. La Cámara también sabe que, tarde o temprano, los estados volverán nuevamente a solicitar auxilio al Gobierno federal -Obama ya rescató a los estados en problemas al inicio de la crisis mediante sus programas extraordinarios de gasto público (una especie de New Deal 2.0, con un coste superior al billón de dólares).

"Necesitamos estar preparados con un plan en caso de que algún estado nos demande ayuda", dijo el senador demócrata Kent Conrad.

Pero la mayoría republicana no está por la labor de empezar a ayudar a estos estados irresponsables.

"Si ayudamos a un estado, ello representaría comprometernos con toda la deuda de todos los estados", dijo Paul Ryan, congresista republicano.

Ryan no está solo. El representante republicano por California Devin Nunes no cree que ni uno solo de los representantes republicanos esté a favor de un rescate.

Una nueva ley pendiente de aprobación en el Congreso, la denominada Public Employee Transparency Act, prohíbe explícitamente al Gobierno federal ayudar a los estados para cubrir el pago de pensiones. De hecho, el mismo senador demócrata Kent Conrad admite que ni el Congreso ni el Senado "están muy interesados en un rescate" de ciudades y estados. El debate, pues, sigue abierto.