Bajo el título El peor escenario de la deuda, el grupo de analistas de SocGen que dirige Daniel Fermon informa a sus clientes sobre cómo deben prepararse para un posible “colapso global de la economía” en los próximos dos años.

El documento incluye diversos escenarios posibles. El peor, el de "colapso", sería también el menos probable, sin embargo, su difusión ha levantado cierto nerviosismo en el mercado. No obstante, se trata de un informe elaborado por uno de los bancos más importantes de Europa.

El texto indica lo siguiente:

"Se ha escrito mucho sobre la crisis de crédito, las ayudas del gobierno para estimular la economía y las montañas de deuda… pero nadie ha comentado todavía con perspectiva si todo esto ha servido para escapar del colapso económico".

"Tal vez la expresión colapso económico sea demasiado fuerte y se debería decir que hay varios grados de colapso, desde interrupciones severas en la senda del progreso económico hasta el hundimiento completo de la economía, con consecuencias inimaginables. Afortunadamente, estamos siendo muy optimistas, pero al mismo tiempo que pensamos que ya ha pasado el mayor peligro, también deberíamos considerar que el precio de nuestra salvación todavía tiene que ser pagado en su totalidad".

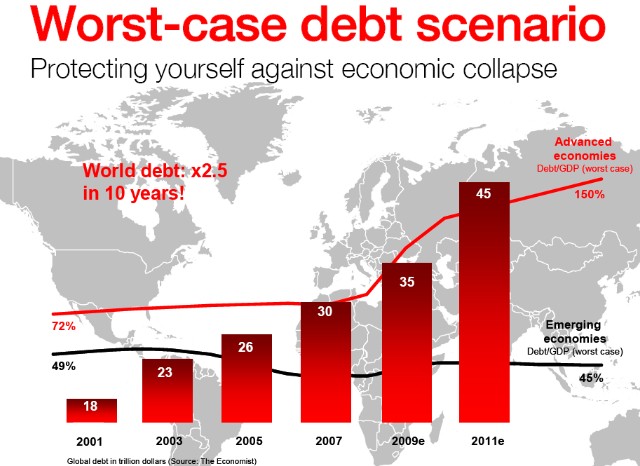

La preocupación de estos analistas estriba en el creciente endeudamiento público en el que han incurrido algunas de las potencias más ricas del planeta con el fin de salvar a la banca. En apenas dos años, y sin hacer ningún plan de estímulo adicional, esta entidad estima que la deuda pública de Reino Unido se disparará hasta el 105% de su PIB, alcanzará el 125% en EEUU y la zona euro, mientras que en Japón llegaría al 270% del PIB.

En total, la deuda pública mundial llegaría a los 45 billones de dólares, un aumento del 250% en la última década, un volumen similar al alcanzado tras la II Guerra Mundial. Si a ello se suma el creciente envejecimiento de la población en los países desarrollados, se corre el riesgo de alcanzar un "punto de no retorno": "La elevada deuda pública será completamente insostenible en el largo plazo".

En tal caso, el precio del oro avanzaría hacia "arriba, arriba, arriba", como único activo refugio para mantener el poder adquisitivo frente al deterioro de la moneda fiduciaria. En este sentido, el oro incluso podría alcanzar los 6.300 dólares en caso de que los bancos centrales pierdan credibilidad, y los inversores comiencen a desconfiar de la solidez de sus balances, según el analista de SocGen, Dylan Grice.

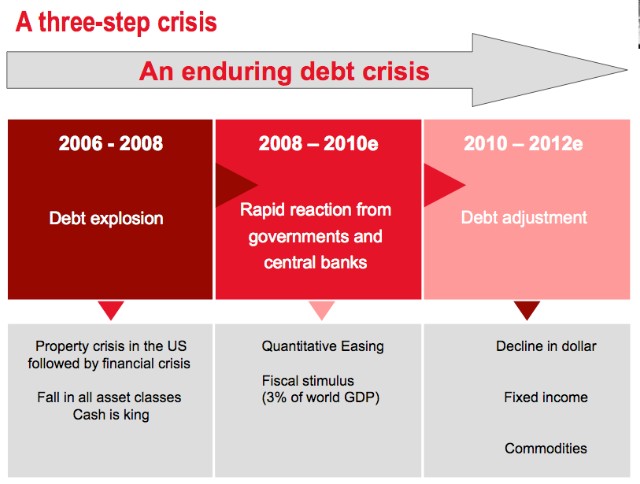

El banco informa, además, de que esta crisis guarda enormes semejanzas con la década perdida de Japón pero, a diferencia de entonces, Japón se mantuvo a flote mientras mantenía un fuerte nivel de exportación al resto de una economía mundial robusta, al mismo tiempo que devaluaba su moneda. El problema es que es imposible que todas las economías desarrolladas puedan seguir esta estrategia al mismo tiempo.

"Una recuperación económica al estilo japonés implica una deuda gubernamental persistente, anemia económica, bajos tipos de interés y mercados de valores débiles. No consideramos que la expansión de la deuda de los diferentes gobiernos sea una burbuja, pero creemos que supone un duro golpe para el crecimiento económico futuro: menor gasto público, mayores impuestos y reducción del consumo. Esto supondrá un periodo inevitablemente lento de desapalancamiento, con PIBs negativos o próximos a cero y elevado desempleo, afectando de forma negativa al rendimiento de los activos. Esta es la tesis que manejamos en nuestro escenario bajista".

En este escenario se manejan las siguientes variables, según recoge rssnews: mayor depreciación del dólar [y de todas las monedas de forma competitiva, aún con previsibles repuntes], vuelta de las bolsas a los mínimos de marzo, mayor depreciación de los activos inmobiliarios y petróleo en torno a los 50 dólares por barril.

Como estrategia de inversión bajista se destacan las materias primas agrarias y metales preciosos, posicionándose en corto sobre valores cíclicos como los tecnológicos, automóviles y todo lo relacionado con los viajes y el turismo, intentando salir de una previsible espiral deflacionista en estos sectores.