Los denominados PIIGS (Portugal, Italia, Irlanda, Grecia y España) están en el ojo del huracán de la crisis de deuda pública que sufre la zona euro. Todos ellos están obligados a reducir sus abultados agujeros presupuestarios para cumplir con el Pacto de Estabilidad y Crecimiento que exige Bruselas -déficit máximo del 3% y deuda pública del 60% del PIB- en 2013. Pero, ¿tendrán éxito tales planes?

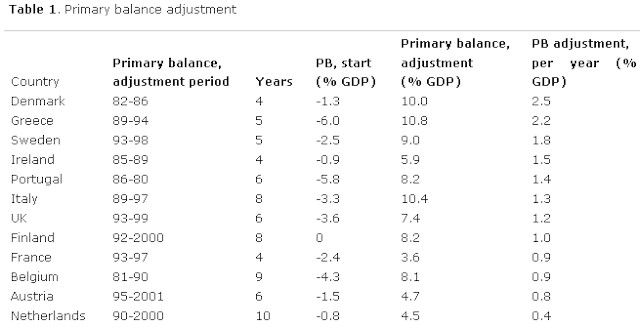

En primer lugar, la experiencia demuestra que es posible realizar ajustes presupuestarios primarios (antes del pago de intereses) próximos al 10% del PIB, tal y como es el caso de algunos países en la actualidad. Sin embargo, la realización de este tipo de reequilibrios tarda en finalizar una media de 5 años. La clave es cómo hacerlo: vía aumento de impuestos o recorte de gastos.

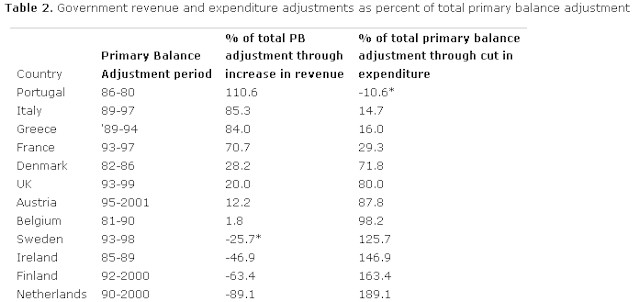

En las últimas crisis fiscales, los países mediterráneos (Grecia, Portugal e Italia) han apostado por aumentar los ingresos tributarios y reducir escasamente el gasto público. Dicha opción contrasta con la seguida por los países nórdicos, cuyos ajustes se han basado generalmente en drásticos recortes del gasto e, incluso, reducción de impuestos.

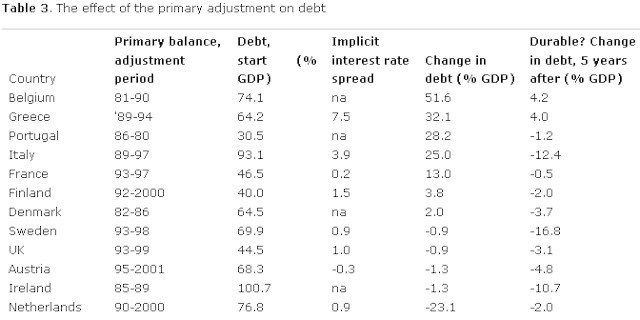

La cuestión es que ambos procesos han concluido con resultados muy diferentes. Así, los gobiernos que han aumentado impuestos tienden, mayoritariamente, a experimentar un importante incremento del nivel de deuda pública respecto al PIB durante el proceso de saneamiento de cuentas, justo lo contrario de lo que sucede con aquellos que logran regresar al equilibrio presupuestario reduciendo gasto público.

Éste es, precisamente, el caso de Suecia. Tras sufrir una grave crisis financiera y económica a principios de los años 90, el país nórdico se vio obligado a realizar un importante ajuste fiscal. Entre 1993 y 1998, el Gobierno sueco logró registrar un superávit primario (más ingresos que gastos antes del pago de intereses) del 9% del PIB. Dicho ajuste se debió en un 125% al recorte del gasto público (el 25% extra responde a rebajas de impuestos).

Lo mismo sucedió en los años 80 y 90 con Holanda (189% del ajuste, es decir, 100% recortando el gasto y 89% reduciendo impuestos), Finlandia (163%) e Irlanda (146,9%). Estos países, a excepción de Finlandia, cuyo endeudamiento aumentó un 3,8% del PIB, lograron reducir la deuda pública durante sus respectivos procesos de ajuste: Holanda (caída del 23% del PIB), Irlanda (1,3%) y Suecia (0,9% del PIB).

De hecho, y aún más importante, es que todos ellos lograron mantener la tendencia a la baja de la deuda pública respecto al PIB durante el lustro siguiente al ajuste fiscal, siendo el caso más llamativo el de Suecia, cuya deuda registró una caída adicional de 16,8 puntos porcentuales del PIB cinco años después.

Subir impuestos incrementa la deuda

En el lado opuesto, sin embargo, destacan los casos de Grecia, Portugal e Italia. Estos tres países apostaron por incrementar los ingresos fiscales sin casi tocar el gasto público. De hecho, el Gobierno portugués aumentó el gasto durante su anterior proceso de ajuste (años 80) al tiempo que aumentaba la presión fiscal a sus ciudadanos.

Como resultado, la deuda pública de estos tres países se disparó más de 25 puntos porcentuales durante dicho período. Además, en el caso de Grecia siguió aumentando otros 4 puntos adicionales un lustro después de haber alcanzado el reequilibrio fiscal.

Bélgica constituye una excepción. Su ajuste se prolongó durante nueve años (desde 1981 hasta 1990), y se llevó a cabo mayoritariamente por al lado del gasto público: un 98,2% del ajuste, frente a un 1,8% procedente del aumento de ingresos tributarios. Su deuda bruta creció en 50 puntos adicionales del PIB al término del proceso, y más de 4 puntos adicionales cinco años después. Una distorsión que se debe, en gran medida, a la ausencia de reformas estructurales y a la escasa competitividad que registra su economía desde hace décadas.

Así pues, la conclusión que arroja la historia es clara: aquellos gobiernos que apuestan por subidas fiscales no logran frenar el creciente ascenso de la deuda pública durante años, con el consiguiente riesgo de caer así en la temida espiral de deuda.

Éste es, precisamente, el escenario al que se enfrenta Grecia en la actualidad. Pese al ajuste fiscal anunciado, la agencia de calificación de riesgo Moody's rebajó el lunes hasta el nivel "basura" -de A3 a Ba1, cuatro escalones de golpe- la calificación de los bonos del Estado griego.

La entidad señala que "el mejor escenario posible" para Grecia es que logre estabilizar en un 150% el porcentaje de su deuda con respecto al PIB en torno a 2013 y que reduzca el peso de la deuda, entendido como la relación entre el pago de intereses y los ingresos del Estado, en torno al 20% en el año 2014, informa Efe.

Y es que, el Gobierno de Atenas ha vuelto a apostar por un ajuste basado, en gran medida, en la subida de impuestos. Así pues, su volumen de deuda seguirá creciendo. El problema es que con una deuda pública próxima al 150% del PIB es más que probable que el mercado internacional mantenga cerrado el grifo del crédito durante los próximos años, con lo que Atenas se vería condenada a asumir la asistencia de Bruselas y el Fondo Monetario Internacional FMI) de forma indefinida para evitar la suspensión de pagos (reestructuración y quita de deuda).

Por el contrario, a la vista de las últimas crisis fiscales, los gobiernos que realizan el ajuste exclusivamente por el lado del gasto, rebajando incluso impuestos, logran reducir su nivel de deuda pública, evitando así por completo su caía en una espiral de deuda, con el consiguiente abaratamiento de la financiación pública (tipos de interés más bajos para colocar bonos en el mercado).

Más tributos, igual a más recesión

Por último, según diversos estudios académicos, por cada dólar (o euro) de reducción de gasto que realice el Gobierno el PIB disminuye una media de 1,4 dólares, mientras que con una subida de impuestos, también de un dólar, el PIB disminuye en 3 dólares. Así pues, tal y como alerta Rafael Pampillón, profesor del Instituto de Empresa (IE), “la subida de impuestos contrae la economía el doble que la reducción del gasto público”.

De este modo, si el Gobierno de José Luis Rodríguez Zapatero continúa con su intención de aumentar la presión fiscal para reducir el déficit público, al riesgo de caer en una espiral de deuda se sumaría la amenaza real de sufrir una contracción económica (recesión) muy superior a la que provocaría una drástica reducción en el gasto público.