La reforma de la Seguridad Social no sólo ha puesto sobre la mesa la realidad de un sistema insostenible, que quiebra (aunque los políticos intenten esconderlo) cada 10-12 años. La constante reducción de las pensiones públicas también ha puesto el foco de atención en las alternativas ofrecidas por el mercado. Casi todas las miradas se han dirigido a los planes de pensiones. ¿Cómo se han comportado en las últimas dos décadas estos instrumentos de inversión?

A comienzos de la década de los noventa los planes de pensiones existentes en España apenas acumulaban un patrimonio de 1.000 millones de euros. Veinte años después, esa cantidad se ha multiplicado por ochenta entre sus tres formatos. Y eso que la constante subida se detuvo en 2007, cuando alcanzaron su máximo con más de 86.000 millones gestionados (un 9% del PIB aproximadamente). Sin embargo, a pesar de estas cifras, el sector sigue siendo mucho más pequeño que en otros grandes países de la UE, donde el ahorro, tanto en este tipo de productos como en otros elementos de inversión está mucho más extendido.

En España hay tres tipos de planes de inversión. En primer lugar, nos encontramos los de sistema individual: son los que uno puede contratar en su entidad financiera y hay de seis tipos diferentes en función de dónde inviertan su dinero (ver definiciones más exactas y estadísticas en la galería que acompaña esta noticia). Además, están los llamados planes de empleo (los que ofrecen las empresas a sus empleados) y los asociados (los promovidos por asociaciones o colectivos, como sindicatos, gremios, etc...).

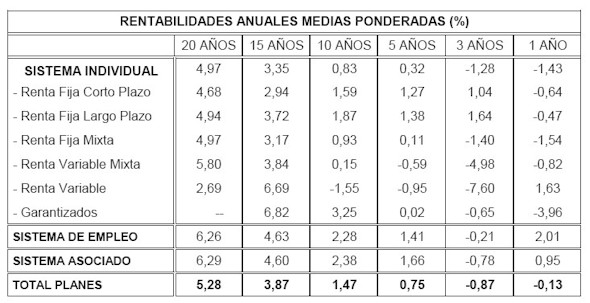

En los últimos diez años, la rentabilidad media de todos los planes de pensiones españoles ha sido del 1,47%. No es una cifra especialmente espectacular y difiere bastante de la ofrecida por productos similares en los países de nuestro entorno.

¿A qué se debe? Las explicaciones son variadas: desde una regulación fiscal errática y cambiante, que desincentiva la contratación y hace que el principal atractivo de estos planes sea la desgravación en el IRPF y no el ahorro pensando en la futura jubilación; hasta una falta de cultura general en la sociedad española sobre lo que significa el ahorro a largo plazo. Tampoco ha ayudado la mala evolución de la bolsa y de la economía en general en la década que acabamos de abandonar.

Mirando con una perspectiva algo más amplia, a quince años los planes ofrecen rentabilidades del 3,87% de media, que llega al 6,82% en los garantizados y al 6,69% en los de renta fija. Estos sí que son promedios algo más interesantes y que, gracias a las bondades del interés compuesto, podrían facilitar a los ahorradores un buen capital en el momento de su jubilación.

Rentabilidad de los planes de pensiones (Fuente: Inverco)

Rentabilidad de los planes de pensiones (Fuente: Inverco)

Analizando las cifras del sector en España, también resulta significativa la estructura de la cartera de inversión. En diciembre de 2010, sólo el 18% del patrimonio de los fondos de pensiones estaba destinado a renta variable, frente a un 27% en deuda pública española, 27% en deuda fija privada española o un 11% de tesorería. Además, podría parecer que los planes en nuestro país destacan por su patriotismo, ya que casi el 65% de sus fondos los destinan a inversiones nacionales, ya sean públicas o privadas.

Es evidente que las entidades financieras tendrán que ofrecer mejores rentabilidades a sus clientes si quieren atraerlos a este tipo de instrumentos de ahorro. Las dudas generadas por el sistema público empujarán a muchos trabajadores hacia los planes de pensiones y la rentabilidad comenzará a ser un factor mucho más importante que regalos o promociones comerciales (hasta ahora el plan se ofrecía en muchas ocasiones como un complemento a otros productos).

En otros países, las rentabilidades son elevadas y los planes de pensiones son utilizados profusamente como una de las principales fuentes de ahorro para la jubilación. En España no es imposible que esto ocurra.

Sin embargo, España también cuenta con planes atractivos, aunque escasos, que ofrecen buenas rentabilidades a largo plazo a sus partícipes (ver galería). Bestinver Ahorro ha dado un 12% anual en la última década, y La Caixa Bolsa Emergentes ha conseguido más del 7% en el mismo período de tiempo. Quien haya metido su dinero en estos fondos habrá conseguido un jugoso capital que le permitirá encarar su retiro con más tranquilidad.