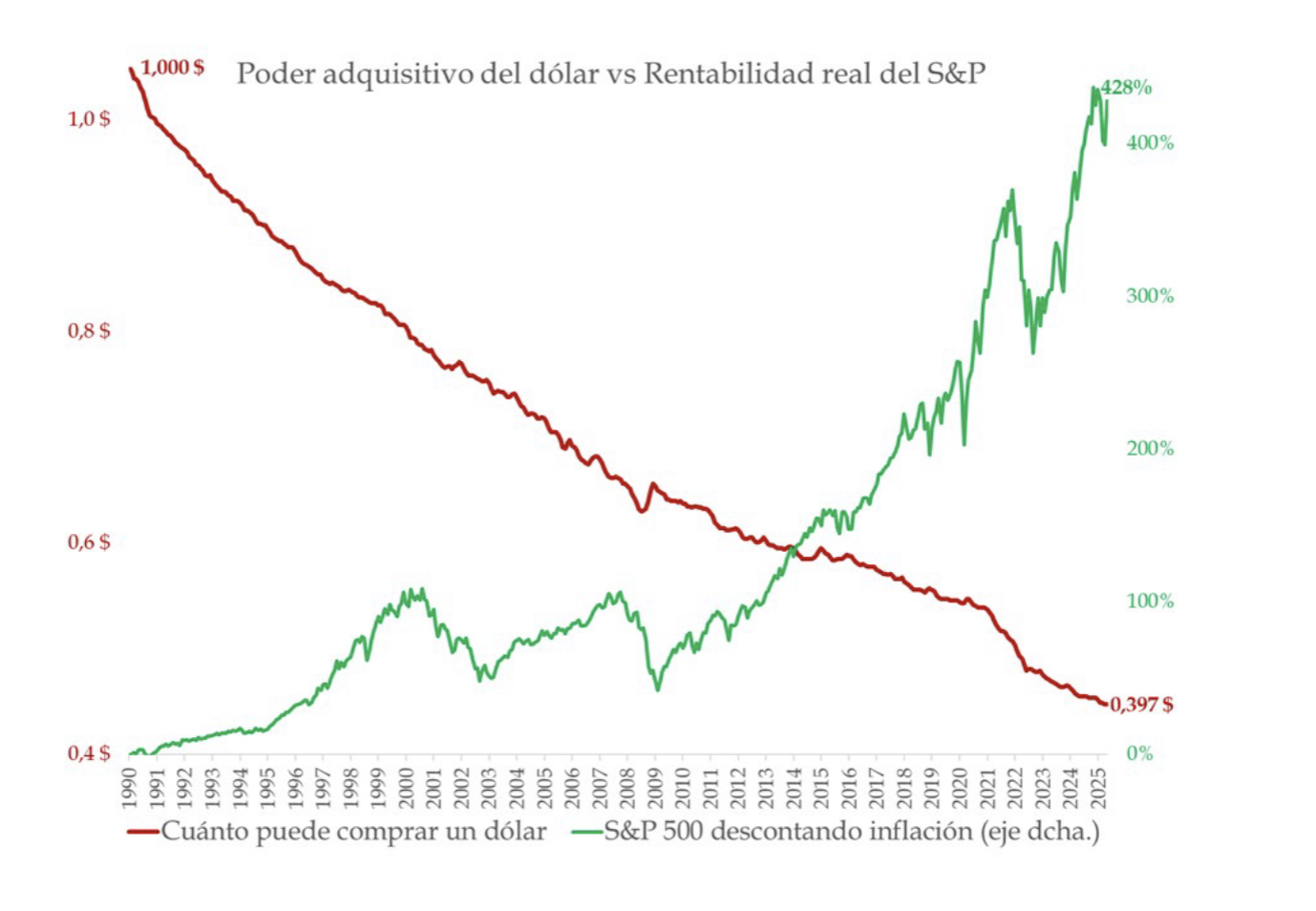

De todos es sabido, que las personas que dejan parado el dinero en el banco acaban perdiendo capacidad adquisitiva, su peor enemigo es la mezcla de la inflación y las comisiones que puede cobrarle el banco, y no es algo pequeño, solo en 20 años, la inflación se come casi el 30% del valor del dinero que tenemos en el banco, por lo que la alternativa es clara...Hay que mover el dinero.

Recientemente un estudio realizado por Carlos Arenas, analista de fondos de Estrategias de Inversión y doctor en economía, nos muestra cómo ha caído el poder adquisitivo de una persona que ha dejado el dinero en dólares en el año 1900 y si lo hubiera invertido en la bolsa de EEUU.

El resultado es desalentador para los ahorradores que no invirtieron,

habrían perdido un 60% de su capacidad adquisitiva por no haber movido su dinero.

En cambio, si ese ahorrador hubiera invertido su dinero en bolsa, en el SP 500 por ejemplo, tendría un 428% de rentabilidad, es decir habría multiplicado casi por 5 su patrimonio.

La diferencia es abrumadora: mientras el dinero "dormía" bajo el colchón perdiendo valor progresivamente, el inversor que mantuvo la disciplina vio cómo su patrimonio crecía varias veces, incluso después de ajustar por la inflación.

Inflación vs. Interés Compuesto: Una Lucha Constante

¿Cómo se explica esta divergencia? Principalmente por dos fuerzas

opuestas: la inflación y el interés compuesto. La inflación actúa como una plaga silenciosa pero constante, devorando el valor del dinero día tras día. El café que hace tres décadas costaba un dólar, hoy puede costar tres, no porque el café en sí haya cambiado radicalmente, sino porque la moneda con la que lo pagamos vale menos.

Por otro lado, la inversión inteligente permite no solo preservar el capital, sino también incrementarlo gracias al efecto del interés compuesto, donde las ganancias generan a su vez nuevas ganancias. Sin embargo, esto requiere una virtud a menudo escasa: la paciencia. Como bien señalaba el legendario inversor Warren Buffett, "el mercado es un mecanismo para transferir riqueza de los impacientes a los pacientes".

Es cierto que los mercados financieros no son un camino de rosas.

Experimentan caídas, crisis, recesiones y momentos de pánico. Pero la historia también demuestra que, a largo plazo, predominan los éxitos.

Invertir para Proteger tu Futuro

Queda claro que, si tu objetivo es, como mínimo, mantener tu poder

adquisitivo a lo largo del tiempo, no puedes limitarte a ahorrar. Es

necesario dar el paso hacia la inversión. Y no se trata de buscar el

"pelotazo" o la próxima gran empresa tecnológica de forma especulativa, sino de adoptar un enfoque constante y diversificado, participando del crecimiento económico global a través de instrumentos como fondos de inversión bien gestionados.

Por supuesto, invertir conlleva sus propios riesgos y volatilidad.

Pero si tu horizonte temporal es amplio –y es muy recomendable que así sea–, el riesgo de no invertir es, en realidad, considerablemente mayor. Es la certeza de ver cómo tu dinero pierde valor año tras año. Es el riesgo de la inacción. Por ejemplo ahora mismo hay una clara oportunidad de inversión en el sector energético...Y no es por el apagón.

Piénsalo: si hoy mantienes tu dinero en depósitos bancarios o cuentas corrientes que ofrecen rentabilidades del 2% o inferiores, mientras la inflación se sitúa, por ejemplo, en un 2,4%, estás perdiendo poder adquisitivo sin siquiera notarlo. Tu saldo nominal puede que no disminuya, pero lo que puedes comprar con él sí lo hace.

Así que, la próxima vez que revises tus ahorros "ociosos", recuerda esta realidad. Y ten presente que, históricamente, la inversión ha demostrado ser la defensa más eficaz contra la inflación. No es una garantía infalible, pero sí la estrategia que, consistentemente, ha ofrecido los mejores resultados a largo plazo.