Recientemente Warren Buffet hizo pública su carta anual a los accionistas, al mismo tiempo que concedía una extensa entrevista a Becky Quick de la cadena CNBC. En ella se trataron múltiples asuntos, pero hubo un momento en que se le preguntó lo siguiente:

Hay periodos en los que funcionan mejor los activos financieros y otros en los que el oro y las materias primas entregan mejores rendimientos. ¿Qué piensa al respecto?

A lo que el Buffet respondió lo siguiente:

He dicho en muchas ocasiones durante los últimos años que prefiero las acciones porque es un activo que trabaja para uno, pues cada acción es una parte de la empresa. El problema con las materias primas es que se está apostando simplemente por el precio que pagará alguien en un futuro. Es decir, una materia prima no es algo que trabaje en beneficio del inversor. Son dos tipos de apuestas muy distintas. No hay nada inmoral en especular con las materias primas, sino todo lo contrario porque se entrega liquidez al mercado. Pero es algo muy distinto a comprar acciones.

Por lo que respecta al oro, es una inversión que guarda relación con el miedo y en esos casos es cierto que se pueden hacer buenas inversiones de vez en cuando. Pero el asunto es que se está apostando por un miedo creciente en los próximos años, porque en caso contrario se termina perdiendo dinero. Pero digo de nuevo que el oro no produce nada.

Warren Buffet ha perdido su lustre porque lo ha perdido EEUU

La filosofía de Warren Buffet en sus inversiones no ha variado un ápice a lo largo del tiempo. Sólo está interesado en los negocios que producen cash flow y crean productos que la gente demanda. Siempre en compañías bien establecidas, con amplios mercados y posibilidades de crecimiento. Por eso no le gusta especular con los precios de los activos y tampoco con el oro. Pero, precisamente, es esta estrategia la que nos da la clave de lo que está sucediendo.

Sin poner en duda el éxito inversor de Buffet, sus afirmaciones y los rendimientos de su fondo Berkshire Hathaway constatan de forma indirecta que EEUU ha dejado de ser aquél país que prosperó durante todo el s.XX. Y esto aunque existan genialidades individuales que hagan todavía brillar su halo. Veámoslo a continuación, pero cabe primero una aclaración.

A diferencia de lo que comenta el señor Buffet el oro no es un activo cualquiera sino el activo monetario por excelencia. Y cuando se produce una inversión masiva sobre este metal no se debe a "especulaciones" calenturientas del personal, sino a que los ahorradores constatan cómo la moneda con la que trabajan de forma corriente pierde valor rápidamente y ya no sirve para producir riqueza. Si esta situación produce "miedo" es sencillamente porque a la gente se le están volatilizando sus ahorros, crece el desempleo y el trabajo precario o, simplemente, sus inversiones pierden la fuerza debida. Nada más y nada menos. Es decir, al oro no se llega por especulación o miedo sino por devaluación frenética de la moneda corriente y protección urgente.

En la gráfica superior están representados los valores de cuatro activos y lo que han ganado en porcentaje desde enero de 2002 hasta el momento presente. En azul las acciones clase A de Berkshire Hathaway (72%), en verde el oro (407%), en negro el índice HUI (724%) y finalmente Apple en rojo (2.853%). El HUI es el índice bursátil que aglutina a las principales industrias mineras de oro cotizadas en el AMEX.

Para hacernos una idea más asequible de lo que suponen esos rendimientos, nos resulta muy útil compararlos con el interés anual (compuesto) que habría necesitado un depósito a diez años para igualarlos. Obtenemos los siguientes resultados: Berkshire (5,57%), oro (15,07%), HUI (21,89%) y Apple (39,81%).

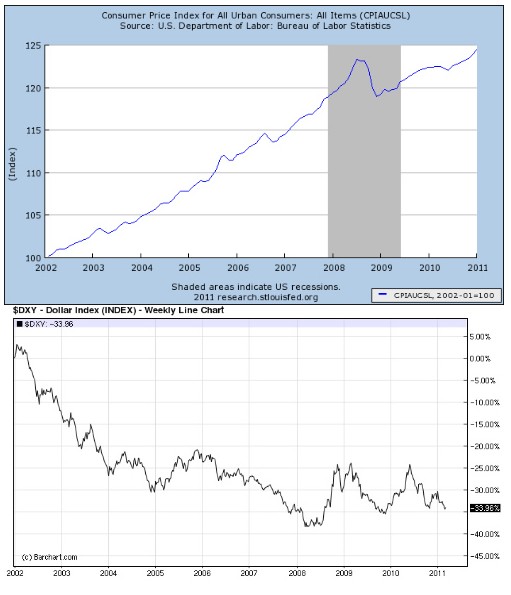

Ahora bien, en este último decenio ha existido inflación y además el dólar se ha devaluado con respecto al resto de divisas. Y estos dos factores deben ser tenidos en cuenta al evaluar unos activos nominados en dólares: la inflación compuesta ha sido oficialmente del 25% y la devaluación del dólar con respecto al resto de divisas del 34%.

Aplicando ambos descuentos nos quedaría lo siguiente: Berkshire (42,3%), oro (244%), HUI (433%) y Apple (1.704%). Por supuesto, las cosas cambian bastante cuando se corrigen estas distorsiones propias de un sistema monetario fiduciario y con divisas flotantes. Si igualamos de nuevo estos rendimientos con el interés anual (compuesto) de un depósito a 10 años obtenemos los siguientes porcentajes "reales": Berkshire (3,59%), oro (9,33%), HUI (15,78%) y Apple (32,78%).

EEUU parece obligado a mantener un interés próximo a cero

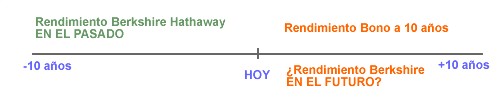

Cuando se corrige el ruido que produce la inflación y los cambios entre divisas llegamos a la sorprendente conclusión de que Berkshire Hathaway ha pasado a ser una inversión muy próxima al bono americano de 10 años, que cotiza en el entorno del 3,6%.

Aclaro que en el fondo de Buffet se ha corregido el ruido y en el bono a 10 años no. ¿Qué quiere decir eso? Pues que el interés de las letras a tres meses (las de menos tiempo) parecen tener un techo, que es precisamente el bono a 10 años menos la mejor productividad real de la economía en el mismo periodo de tiempo. Es decir, 3,63 – 3,59 = 0,04. Y ¿cuál es el rendimiento de la letra a tres meses? En la actualidad ronda el 0,07%. Sorprendente la semejanza, ¿verdad?

Este modo de proceder es una buena aproximación hacia el conjunto de la economía, precisamente, por la política inversora de excelencia del fondo, que nos da la medida de cuál va a ser el mejor rendimiento del capital americano. Pero hemos visto que este "mejor capital" no consigue rendir ni un 4% "real". Luego aquí hay un problema muy grave y enseguida se va a explicar por qué.

En la anterior resta se ha comparado un rendimiento pasado (el de Berkshire) con otro futuro (el del bono). Y alguien podrá decir que habría que ver cuál es la diferencia con el rendimiento del fondo en el futuro. Pero ya desde ahora decimos que da lo mismo, pues si el fondo vence al bono a 10 años durante la próxima década entonces los tipos a corto habrán subido porque se generará crecimiento económico robusto.

Pero, ¿sucederá eso? En un artículo anterior relacionado con el carbón se puso como ejemplo las inversiones de Buffet pensando precisamente en el presente análisis. Tal y como advertimos, Berkshire reorientó sobre la marcha sus inversiones, dejando de incorporar nueva generación eléctrica y pasando a controlar el transporte del carbón. Eso quiere decir que el oráculo está viendo que no va a poder añadirse más consumo energético del que hay en EEUU y, por lo tanto, no se verá un crecimiento económico robusto. Paso a explicar esto último.

El ex presidente de la FED Paul Volcker pudo subir los tipos de interés entre otras cosas porque comenzaban a entrar en edad de comprar vivienda los baby-boomers al mismo tiempo que se abastecía el mercado energético con el nuevo petróleo del Mar del Norte. Pero si la energía va a dejar de fluir con la misma alegría que antaño y ahora son aquellos baby-boomers los que van a comenzar a pedir su jubilación, entonces las cosas han cambiado bastante.

El asunto es que si ya no puede existir un crecimiento continuado sobre el 3% en EEUU, entonces ¿qué motivo moverá a la Reserva Federal para subir los tipos o qué entidad financiera va a poder remunerar por encima de ese 3% en depósitos a largo plazo? Así está Japón hace ya dos décadas y no queda otra opción mas que dejar que la deflación corra su curso.

Y es que con un inflación negativa el interés a corto puede quedarse en cero por ser los tipos reales positivos. Y esto sólo puede suceder si al mismo tiempo a la economía y a las deudas públicas y privadas se las deja realizar su progresiva contracción y quiebra donde corresponda en un entorno monetario lo más estable posible. O de "forma ordenada", como gustan recordar los alemanes. Porque sólo así llegará otra vez la solvencia del crédito de forma generalizada cuando se entre en un nuevo ciclo de construcción de capital

Pero la Reserva Federal está jugando una partida en otro tablero distinto, aventando todo lo que puede los últimos rescoldos del dólar en vez de ayudar a que chisporroteen sus últimos brillos con todos los honores. Su política monetaria, a la que muchos califican de "suicida", pretende reactivar la economía estimulando la demanda al mismo tiempo que espera reconstruir los balances financieros mediante más deuda pública. Y como no hay respuesta positiva en la calle, entonces se deben subir los impuestos para pagar la creciente montaña de deuda porque cae la recaudación.

En efecto, el nuevo dinero no crea capital porque no encuentra dónde hacerlo y termina escapando hacia los activos donde se espera encontrar algún rendimiento, que son aquellas materias primas más burbujeantes o previsiblemente escasas por ser receptoras de la nueva liquidez. Finalmente, la inflación termina rebotando en los precios de los productos elaborados y sube el IPC, especialmente por los derivados del petróleo, debido a esa política monetaria expansiva, tal y como se ha explicado. A partir de ese momento, como los tipos a corto plazo se mantienen próximos al cero los tipos reales pasan a ser negativos, tal y como acontece en EEUU.

La inteligencia colectiva

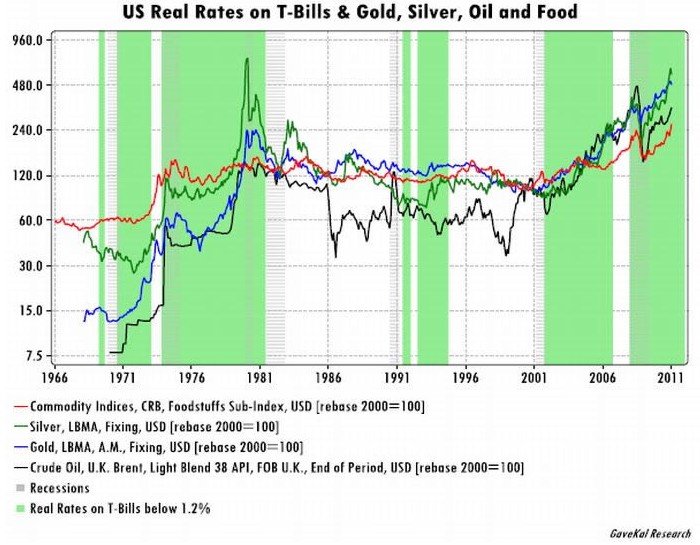

La cuestión es que el oro siempre se revaloriza cuando los tipos de interés reales son negativos. Y esto se debe a que los inversores más conservadores no se encuentran a gusto con el rendimiento negativo de los bonos impuesto y entonces buscan un activo que les entregue más beneficios. Es decir, pasan del dinero papel moneda al dinero "robusto" -oro y plata-.

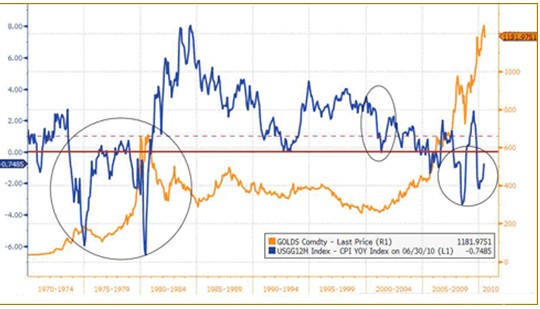

O dicho de otra forma, la inteligencia colectiva de los inversores menos arriesgados sólo está dispuesta a abandonar el oro cuando el papel moneda rinde un "interés real" por encima de la unidad. En caso contrario vuelven a casa, como se puede apreciar en la gráfica inferior con meridiana claridad. El naranja es el precio de la onza de oro en dólares (escala derecha) y el azul los tipos a 12 meses menos la inflación anual (en la escala izquierda).

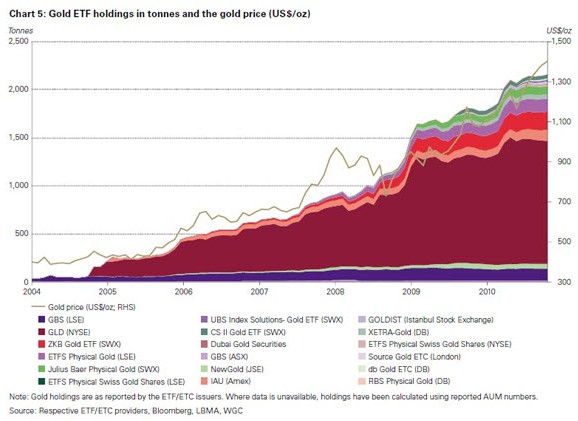

Cuando la línea azul cae por debajo del 1 y llega al cero inmediatamente los metales preciosos comienzan a subir de precio y crece su demanda. Y si el oro no ha explotado de momento como lo hizo a comienzo de los años 80 ha sido porque se han preparado unos vehículos de inversión (ETFs) que permiten apalancar sobre cada onza unas 100 peticiones, e incluso ser entregados sus títulos al vencimiento de un contrato futuro en vez del producto físico.

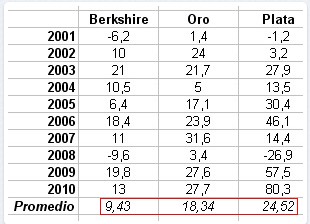

Volviendo a Buffet, en la tabla siguiente se muestra la variación anual en porcentaje del valor contable de las acciones de Bershire Hathaway, tal como se informan en la carta anual a los inversores. Y se compara con la variación anual y en porcentaje del oro y la plata. Siendo un activo que "no produce nada" para el inversor, en palabras de Buffet, resulta que ha producido más que sus inversiones.

Pero volviendo de nuevo un momento al primer gráfico, si en vez de comparar cuánto han ganado sobre sí mismos el oro, la plata y Apple lo hacemos considerando el mejor rendimiento acumulado que han obtenido sobre las inversiones de Warren Buffet, observamos entonces lo siguiente: Oro: 555%, HUI: 984% y Apple: 3.873%.

Es decir, el oro supera con creces al fondo durante esta última década que han promediado tipos reales negativos. Y en el caso de las compañías mineras de oro representadas en el HUI lo han hecho prácticamente un 1.000% mejor. Es decir, han multiplicado por diez los rendimientos del gran Buffet.

Pues por mucha experiencia y éxitos profesionales que pueda demostrar, los números indican que está siendo vencido por la inteligencia colectiva de los ahorradores cuando se trata de encontrar no ya las empresas más rentables sino el dinero más fiable. Y en este caso Buffet juega con desventaja porque nunca se saldrá del papel emitido por la Reserva Federal, pues mueve sus fichas en el mismo tablero que el banco central americano.

De hecho, no sólo se han desarrollado tipos reales negativos esta última década, sino que la expansión del crédito y la más monetaria (+165% aprox. cada uno) no han servido para aumentar el PIB per capita, pues todo lo ganado se ha perdido con la crisis.

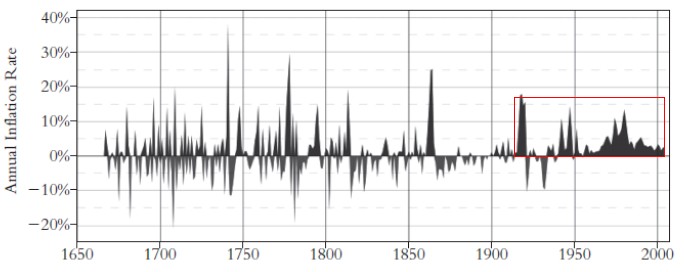

La pregunta que muchos se están haciendo es cuándo volverán a ser los tipos de interés reales positivos con la presente política monetaria y unos hidrocarburos menguantes que no pueden hacer frente a la creciente demanda. Como se puede observar en la gráfica inferior, desde el siglo XVIII ha sido normal que se alternen con frecuencia periodos de inflación con otros de deflación. Es algo completamente correcto que la economía oscile entre excesos y defectos. Pero desde que la Reserva Federal ha tomado las riendas de los asuntos monetarios parece haberlo hecho para evitar cualquier ciclo deflacionario, especialmente después de 1940.

Es posible que nos esté esperando acumulada toda la deflación que no ha podido salir y la lucha de la FED por sostener el balance de los bancos sea inútil, excepto para destrozar al dólar. Pues deflación de activos es precisamente lo que necesitamos si queremos gestionar con éxito el encarecimiento de la energía por su menor disponibilidad.

Apple, la última gran estrella

Una segunda prueba del agotamiento del ciclo económico que comenzó después de la Segunda Guerra Mundial es el caso de Apple. Una empresa dirigida por el genio de una persona que ha sabido adelantar al tramo final de este ciclo un modelo de negocio propio del ciclo siguiente. Es decir, ha conseguido revolucionar la telefonía con la movilidad que supone Inernet.

Apple sí que es creadora de nuevo capital y eso se nota en la respuesta de los inversores, que demandan más sus acciones que el oro. La prueba evidente es que desde la vuelta de Jobs a la compañía y el diseño de su estrategia sobre el iPhone ha conseguido revalorizar sus acciones unas 40 veces más que las de Buffet e incluso 4 veces más que el oro. Pero este caso es excepcional, un último ejemplo del genio emprendedor americano.

Jaques Rueff demostró cómo las intervenciones económicas de los políticos y los bancos centrales creaban falsos precios, especialmente sobre los tipos de interés y el tipo de cambio entre las divisas. En el primer caso para influir sobre las decisiones de consumo y ahorro, pero en el segundo para incentivar la recolocación de las inversiones y la creación de empleo buscándose el beneficio de devaluaciones competitivas en otros países.

Como la Reserva Federal ha estado manipulando masivamente la estructura de los tipos de interés durante la última década y el cambio del dólar con respecto al resto de divisas ha provocado que ahora tengan precios falsos tanto los tipos de interés como los tipos de cambio. Esta situación de inestabilidad ha provocado que no se deseen realizar inversiones a largo plazo en EEUU sino colocaciones a menos tiempo sobre activos refugio como son los metales preciosos y las materias primas. Excepto en modelos empresariales tan innovadores y brillantes como los de Apple o especulativos como las propiedades inmobiliarias.

Fue Irving Fisher quien advirtió con su trabajo The Debt Deflation Theory of Great Depressions que cuando la deuda crece respaldada sobre activos en vez de beneficios empresariales, al desinflarse los activos se entra en una espiral de deflación que no se detiene hasta que se ajusta de nuevo toda la economía. Es esto precisamente lo que Bernanke intenta evitar, pero unos tipos reales negativos están provocando que el dinero se dirija hacia las materias primas al mismo tiempo que el dólar se devalúa. Es decir, el intento de sostener los activos bancarios se está haciendo contra la divisa americana y la creación de nuevo capital.

En la gráfica superior las columnas de color verde indican tipos reales por debajo del 1,2%. Cuando esto sucede el dinero no encuentra mejor destino que las materias primas (línea roja), el petróleo (línea negra) y los metales preciosos (líneas verde y azul).

El Padre de Buffet corrige a su hijo

Esta situación hace pensar a algunos que podría estar produciéndose un retorno a algún tipo de patrón oro, especialmente por estar aumentando la compra del metal amarillo en China un 500% durante 2010 o por los movimientos en Utah y Virginia para legislar en favor de la circulación como moneda corriente del oro y la plata.

Está todo tan convulso que es imposible saber si van a tener éxito esas iniciativas. Especialmente porque China parece estar acercándose a una situación parecida a la crisis americana de 1929, con el agravante de que se está encontrando con restricciones energéticas que van a impedir un crecimiento económico parejo al de sus inversiones de capital.

Un sistema monetario estable es realmente necesario si queremos mantener nuestra libertad y tener éxito en la solución de la crisis, tal y como supo ver Howard Buffet (padre de Warren) en un texto antológico y de obligada lectura:

¿Existe alguna conexión entre la libertad humana y el dinero canjeable por oro? En un primer momento podría parecer que el dinero pertenece al mundo económico y la libertad humana a la esfera política. Pero cuando uno se da cuenta que uno de los primeros movimientos que hicieron Lenin, Mussolini y Hitler fue declarar ilegal la posesión privada de oro, comienza entonces a deducir que tal vez debe existir alguna conexión entre el dinero, su cenvertibilidad en oro y ese extraño premio conocido como libertad humana.

Además, cuando uno encuentra que Lenin dijo y demostró finalmente que la mejor forma de darle la vuelta al orden social para llevarlo hacia el comunismo era el dinero de papel, entonces queda impactado por la posibilidad una vez más de que exista realmente alguna relación entre el dinero respaldado por oro y la libertad humana.