Warren Buffett estornuda y el mercado se constipa. Ya conocemos el último movimiento del gurú: Lubrizol. Me imagino que muchos de ustedes, al menos los que han seguido con interés la noticia, se habrán preguntado ¿y por qué Lubrizol? La respuesta inmediata parece clara: ¡porque será una buena empresa! Y tan buena. Pero la pregunta clave es otra: ¿cómo lo sabe él? O tal vez, una más interesante: ¿Podríamos saberlo nosotros?

Comencemos por la calidad y la demanda de sus productos. Lubrizol cuenta con más de 1.600 patentes y abastece a más de 100 países repartidos en esta proporción: Norteamérica, un 35%; Europa, un 29%; Asia-Pacífico/Oriente Medio, un 28%; y, finalmente, un 8% en América Latina. Parece que podemos fiarnos del producto, ¿verdad?

Hablemos ahora de su posición financiera. En concreto, de su liquidez, esto es, la capacidad de la empresa para hacer frente a sus deudas a corto plazo (no confundir con la liquidez de una acción, concepto que tiene que ver con la facilidad de convertir esa acción en dinero).

Para ello, basta con acudir a su balance de situación. Pues bien, a 31 de diciembre de 2010 el montante de sus deudas a corto plazo -que vencen en menos de un año- asciende a 721 millones de dólares. ¿Y cuál es el importe del efectivo guardadito en sus bancos? Casi 900 millones. Seguro que, cuando Ruiz-Mateos (Nueva Rumasa) o Fernando Martín (Martinsa-Fadesa) sueñan con el paraíso les aparece una imagen de su balance similar al de Lubrizol.

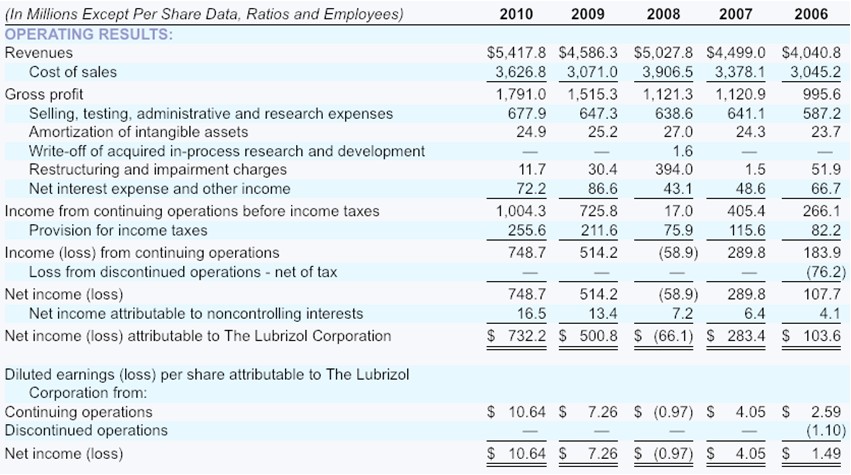

¿Y cómo va el negocio? Pues como un tiro... El siguiente cuadro es una extracto de las cuentas anuales de Lubrizol correspondientes al año 2010.

Pinchar en la imagen para ampliar

Sin entrar en detalles más complejos, basta con centrar su atención en los siguientes números:

1. El margen bruto (gross profit) que representa la diferencia entre las ventas (revenues) y el coste de esas ventas (cost of sales) sigue una tendencia creciente y, lo que es más importante, cada vez representa una fracción mayor de las ventas (pasa de un 25% en 2006 al 33% en 2010).

Para entendernos: lo que ingresa en concepto de ventas crece más rápido que el coste de los productos que vende. Y eso sólo ocurre o bien porque produce más barato o bien porque vende más caro. Lo primero es sinónimo de eficiencia, lo segundo de una posición de privilegio en el mercado. Escoja usted la que quiera.

2. Si a ese margen bruto le deducimos el resto de gastos (aquéllos que no están directamente ligados a la fabricación del producto, como los gastos de administración, comercialización o financieros) se obtiene el beneficio antes de impuestos (income from continuing operations before taxes). Pues bien, se ha multiplicado por 4 desde el 2006. Y dirán: sí, sí, pero ha sido casi nulo en 2008...

3. Vayamos al 2008 entonces. Sólo una cifra: 394 millones de euros en una partida de gastos que los americanos denominan Restructuring and impairment charges. Consultando las cuentas anuales del 2008, se encuentra la explicación a ese gasto. Se trata de una revisión en el sobreprecio (diferencia entre el valor de mercado y el valor contable de aquello que se compra) que un día pagó por la obtención de dos productos químicos que ahora explota Lubrizol: Estane© y TempRite©.

Esta revisión no implica una salida de caja y su estimación es muy sensible al entorno económico. Así las cosas, el duro 2008 provocó un descenso en las previsiones de ingresos futuros de estos dos productos. Buffett tiene bien claro que este entorno desfavorable es agua pasada. De hecho, las ventas de estos productos han vuelto a crecer en 2010 (tras la caída del 2009), superando ya a las de 2008. Resumiendo: esos 394 millones de gasto tienen un carácter excepcional, por lo que podemos obviarlos si pretendemos valorar su actividad regular.

4. Obviando pues esos 394 millones de gasto excepcional de 2008, el resultado neto a repartir entre los accionistas de la empresa (Net income attributable to The Lubrizol Corporation) no ha parado de crecer desde 2006 (sin esos 394 millones, el resultado neto de 2008 dejaría de ser negativo y pasaría a superar los 300 millones).

5. Pero, ¿cuál es el tamaño real de ese beneficio? Basta con compararlo con el capital aportado por los socios (el patrimonio neto o total equity en inglés) para hacernos una idea. Es lo que se conoce como rentabilidad financiera o rentabilidad de los accionistas. ¿La cifra en 2010? El 32%. Clarito, ¿no?

6. Y ya por último, pero no por ello menos importante, el precio al que cotiza la acción. ¿Estaba barata en el momento en el Buffett anuncia el acuerdo de compra?

Ahora es el momento de introducir una brillante, por sencilla, ecuación: si una empresa es capaz de mantener un beneficio por acción (BPA) constante a lo largo del tiempo, basta con dividir ese BPA por la rentabilidad que usted le exige a esa acción para obtener una aproximación de cuál podría ser su valor real (pero ojo, asumiendo que no crece, por lo que se trata de una estimación conservadora).

Pues bien, por un lado, sabemos que el BPA del ejercicio 2010 (última fila del cuadro 1) ascendió 10,64 dólares, y, por otro, no parece razonable exigirle a las acciones de Lubrizol más rentabilidad que el bono portugués a 10 años, que es del 7,5%. Luego ya tenemos el cociente: 10,64/0,075 = 141,86 dólares por acción.

El viernes 11 de marzo las acciones de Lubrizol cierran a un precio de 105,44 dólares. El lunes 14 de marzo Buffett y Lubrizol anuncian el acuerdo: Buffett se hace con el 100% de Lubrizol a un precio de 135 dólares por acción.

Sólo hace falta una cosa más: tener efectivo para llevar a cabo la compra. Y Buffett, lo que es efectivo, tiene. Vaya si tiene. Por algo es el tercer hombre más rico del planeta...