La eurozona vive una "crisis de supervivencia". La caída de los países periféricos, los denominados PIGS (Portugal, Irlanda, Grecia y España), corre el riesgo de no frenarse ahí ya que, en caso de que la crisis de deuda pública se traslade a España, ésta podría saltar posteriormente a Italia e, incluso, Francia, uno de los grandes baluartes de la moneda única. Si los PIGS caen, la eurozona corre el riesgo de hundirse y, con ella, la propia Unión Europea. Este pesimista diagnóstico procede, ni más ni menos, que del presidente permanente del Consejo Europeo, Herman Van Rompuy.

Primero fue Grecia, que tras salir a la luz el falseamiento de sus cuentas públicas en 2009, fue incapaz de cubrir sus necesidades financieras en el mercado. La UE y el Fondo Monetario Internacional (FMI) activaron entonces el rescate para evitar su quiebra, perdiendo así su soberanía económica.

Sin embargo, la ayuda no ha evitado la caída de nuevos estados miembros. El pasado mayo, y ante el riesgo de quiebra inminente de España, las autoridades comunitarias aprobaron, junto al FMI, un Fondo de rescate de 750.000 millones de euros para tranquilizar a los inversores. Poco ha durado la calma. Seis meses después, la quiebra del sistema financiero irlandés amenaza con tumbar al Gobierno de Dublín que, en estos momentos, negocia con la Comisión Europea, el FMI y el Banco Central Europeo (BCE) un nuevo plan de salvamento. De culminarse, ya serían dos los países rescatados del total de 16 que conforman la Unión Monetaria.

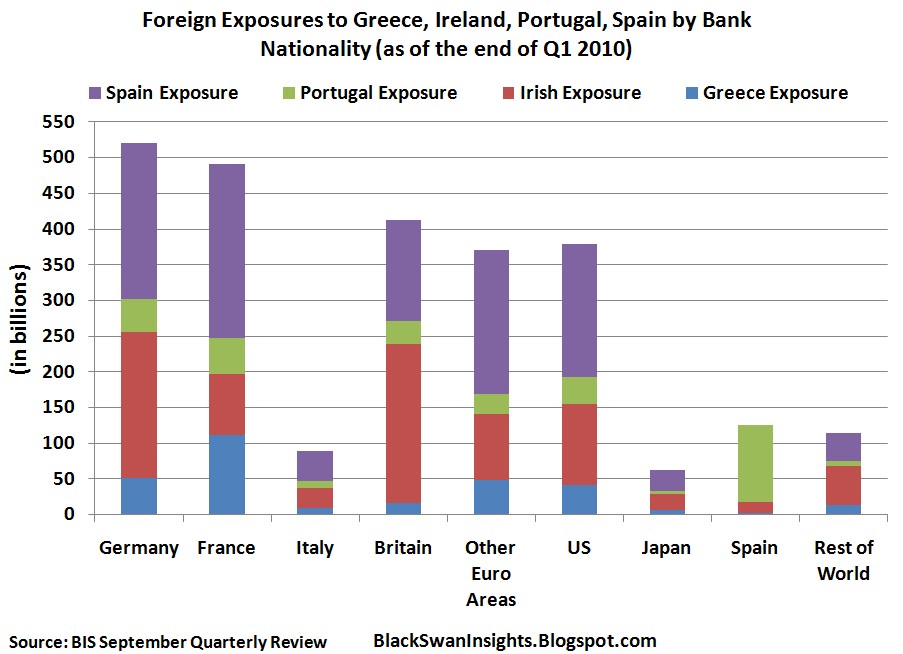

Con este nuevo rescate, la Comisión pretende, nuevamente, frenar el temible efecto contagio, que ya atosiga de cerca a Portugal y con algo más de distancia a España –uno de los 10 países con mayor probabilidad de quiebra del mundo-. Y es que, el agujero que podría dejar Irlanda es considerable: la exposición de la banca foránea (excluyendo los residentes) a la deuda irlandesa (pública y privada) asciende a 843.000 millones de dólares (unos 617.000 millones de euros al cambio actual). Los bancos británicos y alemanes serían los más afectados con casi 163.000 y 152.000 millones, respectivamente, según datos del Banco Internacional de Pagos (BIS) del primer trimestre de 2010.

Claro que esta cifra se queda pequeña si se suma la exposición del conjunto de países periféricos en riesgo. La exposición total de la banca internacional a los denominados PIGS asciende a 2,6 billones de dólares (1,9 billones de euros). Curiosamente, la exposición a estos países creció durante el primer trimestre de 2010 frente a datos de 2009, según el BIS, momento en el que estalló la crisis de deuda pública en la zona euro. Y ello, gracias, entre otras razones, a la financiación ilimitada y casi gratuita (interés del 1%) que aplicó el BCE desde el estallido de la crisis financiera en 2008, ya que permitió que los bancos aumentaran sus compras de bonos soberanos (en teoría, el activo de menor riesgo).

Pinchar en la imagen para ampliar

La cuestión es que España se lleva el pastel. La exposición internacional a su deuda (pública y privada) se sitúa en 1,1 billones de dólares (unos 807.000 millones de euros), casi la mitad del conjunto de los PIGS. Tan sólo los bancos franceses y alemanes se juegan en España 461.000 millones de dólares (337.000 millones de euros). De ahí que el principal temor de los inversores no sea Grecia, ni Irlanda ni Portugal, sino España.

Ésta es la pieza clave. Un punto de inflexión que las autoridades comunitarias quieren evitar a toda costa, ya que el hipotético rescate español superaría en mucho la factura de Grecia, Irlanda o Portugal. El mercado teme que la caída de España agote el Fondo de rescate europeo e, incluso, que el dinero dotado inicialmente resulte insuficiente para ello.

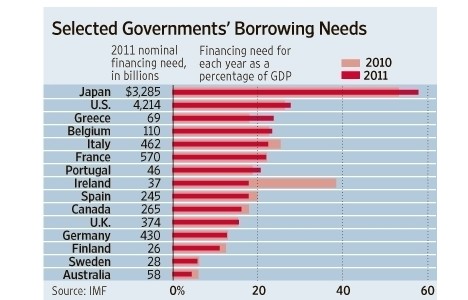

Pinchar en la imagen para ampliar

Asimismo, los PIGS lideran los descuadres presupuestarios de la zona euro. En 2009 los déficit públicos más elevados se produjeron en Grecia (-15,4% del PIB), Irlanda (-14,4%), España (-11,1%) y Portugal (-9.3%).

Pinchar en la imagen para ampliar (Fuente: Nada es Gratis)

De hecho, los PIIGS (incluyendo a Italia) lideran, igualmente, las necesidades de financiación pública previstas para 2011. En el caso de España, éstas rondan los 245.000 millones de euros, casi una cuarta parte del PIB. Un difícil ejercicio si sigue aumentando el coste (tipo de interés) que exige el mercado para comprar sus bonos públicos.

De ahí, precisamente, las recientes advertencias lanzadas por los organismos internacionales para forzar un nuevo ajuste presupuestario así como profundas reformas estructurales por parte del Gobierno socialista que preside José Luis Rodríguez Zapatero.

Nuevos avisos

La OCDE alerta este jueves de que la confianza de los inversores sigue en niveles "críticos"y de que un nivel elevado de los diferenciales podría traducirse en un deterioro de los costes de financiación en el sector privado, especialmente cuando el BCE retire las medidas extraordinarias de liquidez a la banca nacional. "Este riesgo pone de relieve la necesidad de lograr la consolidación fiscal y presiona para realizar reformas estructurales".

No es el único. La Comisión Europea indicó ayer que, dada la situación, no basta con prolongar la edad de jubilación, e insta a España a reformar el mercado laboral. También subrayó la necesidad de que España lleve a cabo la consolidación presupuestaria prometida con el objetivo de reducir la deuda pública y aumentar la capacidad del país de financiar el incremento del gasto público en un futuro. Hasta el propio Banco de España insistió hace escasas semanas en la necesidad de un Plan B de austeridad para cumplir los compromisos presupuestarios marcados por Bruselas, al tiempo que trata de acelerar la aún incompleta reestructuración de las cajas de ahorros.

España, el gran problema

El tiempo corre y España centra la preocupación de los grandes inversores. Desde hace meses llueven las advertencias internacionales a este respecto: "España es demasiado grande para ser rescatada" (Credit Suisse); la caída de España podría poner a Francia y Alemania "de rodillas" (Deutsche Bank); "Grecia es el telonero, España el espectáculo principal" (Wall Street Journal)...

"Algunos de los principales hedge fund (fondos de inversión e alto riesgo) del mundo creen que la cuestión que ahora mismo se plantea la eurozona es qué va a ocurrir con España", indica Sam Jones en el Financial Times. "Mientras los políticos europeos estudian cómo abordar la situación de Irlanda, las gestoras de hedge fund comienzan ya a pensar en cómo una crisis periférica en la isla podría, de contagiar a Portugal y España, convertirse en una crisis sistémica para la eurozona en su conjunto".

Guillaume Fonkenell, jefe de inversión de Pharo, uno de los mayores fondos europeos, señala que "si el mercado pierde la confianza en España, sobrarían las apuestas. España es demasiado grande para ser objeto de un rescate", advierte.

Igualmente, Bridgewater, la mayor gestora de hedge fund del mundo, advertía ya en febrero de que España era la principal preocupación de la eurozona. "Creemos que el crédito soberano de España entraña muchos más riesgos de lo que se piensa. En nuestra opinión, es muy probable que España no pueda vender la deuda que necesita para financiar sus déficit".

Y añadía lo siguiente: si los credit default swaps (CDS) -un seguro para garantizar inversiones en caso de impago) de España alcanzase los 650 puntos básicos (hoy rondan los 250) el país entraría en una verdadera crisis, "un punto de no retorno" que haría tambalear los cimientos de la Unión Monetaria. De hecho, Jones advierte de que los hedge funds ya han empezado a protegerse contra los bonos españoles, dando por hecho que la crisis de España llegará en el primer trimestre de 2011.

Algunos de los mayores fondos de inversión del mundo han comenzado ya a desprenderse de activos españoles, reduciendo su exposición en sus carteras a los bonos soberanos e, incluso, a la deuda que emiten algunas cajas con aval del Estado. Muchos apuestan abiertamente contra el euro, ya que la caída de España miniaría la credibilidad de la moneda única.

Todos los escenarios abiertos

No es para menos. Y es que, llegado el caso, los analistas no descartan ya ningún escenario. En este sentido, cabe destacar que el mero rescate de Grecia, y la correspondiente pérdida de soberanía, ha provocado toda una oleada de protestas sociales, huelgas generales e, incluso, atentados con bombas en Atenas a lo largo de los últimos meses en señal de protesta.

Por su parte, la crisis de Irlanda ha logrado incorporar a la UE el mecanismo ideado por la canciller alemana, Angela Merkel, para permitir la "quiebra ordenada de países", algo impensable hace escasos meses; asimismo, la firma de inversión Hedgeye difundía un rumor consistente en que Dublín estaría amenazando con abandonar el euro para evitar un rescate condicionado de la UE que implicaría la pérdida de sus soberanía (sobre todo, fiscal, dado su bajo Impuesto de Sociedades); el Gobierno portugués indicó la semana pasada que tampoco descartaba abandonar el euro...

Ante las tensiones políticas y sociales que han generado estos pequeños rescates, los inversores se preguntan qué pasará entonces si la crisis de deuda desembarca en España. ¿Qué hará entonces el Eurogrupo? Muchos aventuran que tan sólo caben tres opciones: el Gobierno único europeo (armonización fiscal, pérdida de soberanía económica, eurobonos y un único Tesoro), la desintegración de la zona euro (abandono o expulsión de países) o la monetización de la deuda de los PIGS por parte del BCE.

John Taylor, que dirige el mayor hedge fund de divisas del mundo (FX Concept), señala que la primera opción resultará muy complicada ante las reticencias de los distintos gobiernos a ceder poder a Bruselas, tal y como está evidenciando en estos momentos el Gobierno de Dublín. Por ello, "el colapso de Europa ha comenzado", senetencia. El euro ha sido percibido hasta ahora como si se tratase únicamente del marco alemán, pero la crisis griega, irlandesa y portuguesa ha borrado esta ilusión. "El euro ha iniciado su declive" y en el futuro su precio se hundirá como el de la antigua "lira italiana".

"La horrible verdad comienza a abrirse paso en los líderes de Europa", alerta el euroescéptico Ambrose Evans Pritchard, uno de los analistas más influyentes de Reino Unido. "Todo el proyecto europeo se encuentra en riesgo de desintegración, con consecuencias estratégicas y económicas que son muy difíciles de predecir". El prestigioso inversor Jim Rogers también prevé ve un futuro negro para la UE y la divisa única: "El euro no sobrevivirá a esta década".

Otros, sin embargo, coinciden en que el BCE no lo permitirá y antes apostará por monetizar la deuda de los PIIGS: "El BCE seguirá la política de Robert Mugabe", según el exitoso inversor Marc Faber. ¿Problema? Alemania rechazaría frontalmente esta opción de ahí que, desde el país germano, algunos aboguen por el regreso al marco alemán e, incluso, la ruptura de la zona euro en dos. Hoy por hoy, todo es posible, nadie descarta ya ninguna opción. Y todo ello depende, en gran medida, de España y, por tanto, de Zapatero.