El Ibex 35 no levanta cabeza. Este lunes volvió a darse un buen batacazo, tras perder un 2,33%, que se suma al 7% que se dejó la semana pasada. Desde que comenzó 2010, los inversores han perdido un 22% de media en la bolsa española, una tendencia que se ha agudizado en las últimas semanas. Todos los parqués europeos bajaban pero, como es habitual en las últimas jornadas, el índice español y el italiano (Milán caía un 2,5%) se llevaban la palma.

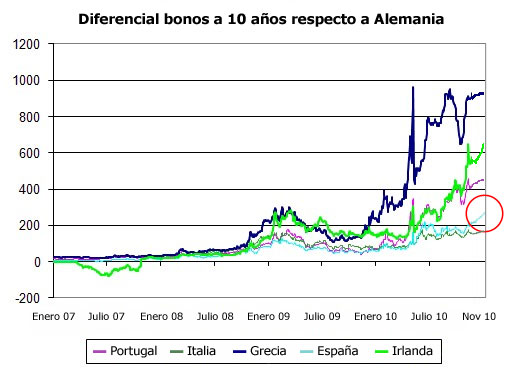

Es evidente que la crisis de deuda y las dudas sobre el eventual rescate de la UE a los países periféricos están lastrando al Ibex, que se contagia de la desconfianza en el conjunto de la economía española. Así, la prima de riesgo volvía a tocar un nuevo máximo, superando a lo largo de la jornada los 270 puntos básicos, cuando hace apenas diez días estaba por debajo del nivel de los 200 puntos.

La prima de riesgo señala la diferencia entre el coste de la deuda pública española y la alemana. Es decir, que al Tesoro español le costará ahora más endeudarse que al germano, lo que complicará aún más cumplir con los objetivos de déficit y deuda pública, algo que ya ha anticipado este mismo lunes la Comisión Europea.

El problema es dónde puede acabar esta cifra. Cada jornada, los periódicos publican el mismo titular: "La prima de riesgo vuelve a romper un nuevo récord". Pero claro, cuando esa cabecera se repite cinco días seguidos supone que la actual plusmarca ya ha perdido de vista la cifra de hace sólo una semana.

Viendo los datos de la última semana, dos cuestiones llaman la atención. En primer lugar el coste de la deuda en términos absolutos ha vuelto a niveles del año 2002. El bono a diez años se vendía al 5,4%, tras una subida de 25 puntos básicos: esto quiere decir que si alguien tiene deuda española a diez años y quiere deshacerse de ella, debe aceptar que el precio sea tal, que el nuevo comprador obtenga una rentabilidad del 5,4%. Mientras, el bund aleman subía dos centésimas, hasta el 2,76%. Estar por encima del 5% es un nivel elevado en un momento en el que los tipos de interés oficiales están muy bajos y retrotrae al Tesoro español a niveles de 2002.

En segundo lugar, y mirando el pasado reciente (ver gráfico superior), la situación española también es preocupante. Hace apenas ocho meses, el diferencial de los bonos irlandeses y portugueses estaba por debajo de los 200 puntos básicos y este lunes se situaba en 624 y 408 puntos respectivamente. El país celta ya ha aceptado el rescate del FMI y la UE, y los mercados dan por descontado que los lusos serán los siguientes. Ahora mismo, España sigue lejos de sus niveles, pero la evolución de su deuda parece seguir paso a paso el camino que marcaron aquellos dos países en la primavera de este 2010.

En aquel momento, los responsables políticos de la UE y de los países implicados aseguraron que su situación no tenía nada que ver con la griega, que sus finanzas estaban mucho más saneadas y que no necesitarían un rescate por parte de las autoridades comunitarias. Fueron unas declaraciones muy similares a las que ahora se hacen respecto a España. Por eso, la pregunta es cada vez más insistente, ¿será la siguiente en caer?