El programa TARP (Troubled Asset Relief Program, también conocido como Plan Paulson, por el ex secretario del Tesoro Henry Paulson) para aliviar la crisis financiera norteamericana ha tenido éxito "en parte", según el trigésimo y definitivo informe oficial publicado el miércoles por el Panel del Congreso para la supervisión del propio programa para "activos problemáticos". Sin embargo, la lista de "peros" con los que el informe matiza ese éxito es larga y de mucha enjundia. Y lo que no menciona es todavía más ilustrativo y menos favorable.

El programa fue creado el 3 de octubre de 2008 para cerrarse, según lo previsto, el 3 de octubre de 2010. Y el Panel, según sus estatutos, se cierra ahora, seis meses después, con este informe final.

Costes y beneficios del programa

A día de hoy, el TARP ha recuperado 243.000 millones de dólares de los 245.000 millones que había distribuido entre los bancos. Cuando este proceso haya concluido definitivamente -calcula el Tesoro- los contribuyentes americanos habrán recibido unos beneficios de 20.000 millones de dólares a medida que los bancos devuelvan con intereses las ayudas prestadas por el TARP. Estos intereses se fijaron al 5% para los cinco primeros años y al 9% para los siguientes.

Algunos bancos han reconocido que planean devolver lo pendiente con cargo a los nuevos programas de ayuda que el Gobierno de EEUU ya ha anunciado una vez concluido el TARP. Pero no todo lo distribuido va a devolverse y, por ello, el TARP, en su conjunto, se saldará con pérdidas para los contribuyentes.

El Panel reconoce que, según los cálculos de la Oficina Presupuestaria del Congreso, el coste final del programa TARP será de 25.000 millones de dólares, una cifra enorme pero muy inferior a los 356.000 millones estimados inicialmente por la propia Oficina. Sin embargo, según el Panel, "a pesar de que esta estimación de coste tan reducida sea esperanzadora, no necesariamente valida la administración que el Tesoro ha realizado del TARP".

Eso se debe, en gran medida, a que los programas para la prevención de ejecuciones inmobiliarias podrían haber costado unos 50.000 millones de dólares a cargo del TARP, pero no han llegado a implementarse. Por ello, el informe concluye que "el TARP costará menos de lo esperado porque conseguirá mucho menos de lo imaginado por los propietarios de viviendas americanos."

Pinchar en la imagen para ampliar

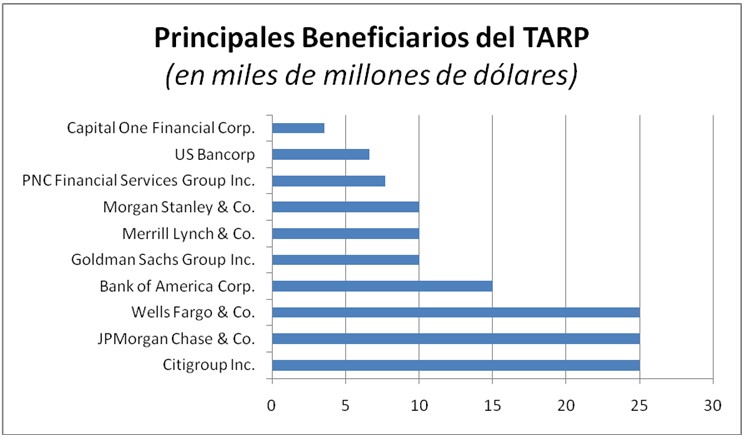

Riesgo moral

Pero es en las consecuencias de difícil cuantificación donde el Panel advierte, no ya de las carencias del TARP, sino de los daños que ha causado. Así, en el punto álgido de la crisis bancaria, 18 grandes instituciones financieras recibieron 208.600 millones de dólares prácticamente de la noche a la mañana sin tener que demostrar su capacidad para devolver esos importes ni cumplir muchos requisitos. Mientras tanto, otras instituciones financieras menores no recibieron esas ayudas.

El informe detalla hasta tres implicaciones:

1. La primera consecuencia fue que las empresas de rating, lógicamente, tuvieron en cuenta este trato desigual al valorar a unos y a otros y, en consecuencia, a las pequeñas instituciones les sale ahora todavía más caro recurrir al crédito.

Esta distorsión en el mercado, como reconoce el propio Panel, es de muy difícil cuantificación, pero nada deseable para el buen funcionamiento del mercado. Como señalan los críticos, contribuye a que haya menos competencia, más concentración en el sector y, en definitiva, unos precios más elevados para el consumidor. Y, ciertamente, tampoco contribuye a la buena imagen del TARP.

2. La segunda consecuencia consiste en la creación de riesgo moral por parte del TARP: "Al proteger a los bancos muy grandes de la insolvencia y el colapso [...] ahora pueden decidir racionalmente tomar riesgos inflados porque esperan que, si su apuesta falla, los contribuyentes cargarán con la pérdida. Irónicamente -concluye el panel- estos riesgos inflados pueden crear un riesgo sistémico todavía mayor e incrementar la probabilidad de futuras crisis y rescates financieros." Es decir, una de las consecuencias más destacables del TARP ha sido, precisamente, agravar el riesgo financiero que pretendía aliviar.

3. La tercera consecuencia tiene que ver con los rescates a empresas no financieras, en concreto las automovilísticas. Estas ayudas han extendido el riesgo moral más allá del sector financiero. O sea, no sólo no alivia adecuadamente el riesgo en el sector financiero sino que lo propaga artificialmente al sector industrial estadounidense.

El estigma del TARP

Todo ello lleva al Panel a considerar que el TARP, a los ojos del público americano, ha quedado estigmatizado: "La percepción general es que el TARP ha restablecido la estabilidad al sector financiero mediante las rescates a los bancos de Wall Street y a los fabricantes nacionales de automóviles, mientras hacía poco por los 13,9 millones de trabajadores en paro, los 2,4 millones de propietarios de viviendas que están en riesgo inminente de ejecución hipotecaria o las innumerables familias que, de algún modo, se esfuerzan por llegar a final de mes".

El propio presidente del Panel, Ted Kaufman, ha reconocido que "claramente aquí debería haber habido mucho más para en Main Street", expresión que se traduciría como Calle Mayor, con la que comúnmente se suele referir a la economía real y al ciudadano medio en contraposición a las grandes instituciones financieras de Wall Street.

Otro de los puntos oscuros del TARP es la falta de transparencia, según ha denunciado el Panel desde su primer informe. No es que el Tesoro se haya negado a facilitar información sobre lo que hacía, sino que en muchos casos no ha recopilado ninguna información relevante. Es el caso de las ayudas millonarias concedidas con tanta generosidad a las grandes instituciones financieras; el Tesoro jamás se preocupó por enterarse de a qué se destinaba ese dinero. Por lo tanto, "el público jamás sabrá qué propósito se le dio a su dinero".

Finalmente, el informe llama la atención sobre otro aspecto de la falta de transparencia: la incapacidad del Tesoro a la hora de articular objetivos claros para muchos de los programas TARP o modificarlos a medida que evolucionaban.

Así, a principios de 2009 el presidente anunció que el Programa Modificado de Hogares Asequibles (HAMP) evitaría unos tres o cuatro millones de ejecuciones hipotecarias. Pero en estos momentos el programa tiene su objetivo máximo fijado en 800.000 y el Tesoro jamás ha modificado ese objetivo. "En ausencia de objetivos significativos -dice el informe- el público no tiene manera de responsabilizar al Tesoro y el Tesoro no tiene ningún objetivo claro al que dirigirse en sus propias deliberaciones".

El Partido Republicano, por su parte, ya tiene el ojo puesto en estos fallidos programas contra las ejecuciones para cerrarlos, pero la Casa Blanca replica con amenaza de veto presidencial.

Además del TARP...

A pesar de todo esto, cabe tener en cuenta que el TARP no ha representado el grueso de las ayudas públicas concedidas al sector financiero norteamericano. Recuérdese que la burbuja inmobiliaria en Estados Unidos la gestaron, aparte de la Reserva Federal (FED), las dos grandes entidades patrocinadas por el Gobierno, las grandes agencias hipotecarias Fannie Mae y Freddie Mac.

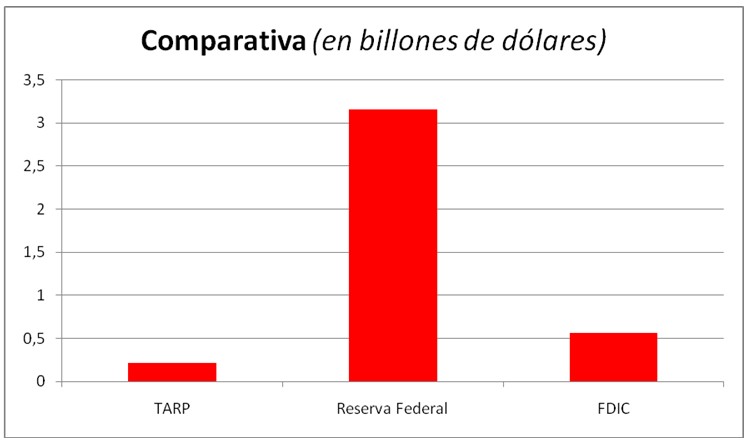

Y la cuestión es que la Reserva Federal ha comprado nada menos que 1,1 billones de dólares de esos "activos problemáticos" de Fannie Y Freddie, al margen de los programas TARP, cuyo coste neto para el contribuyente -recordemos- no asciende a más de 25.000 millones, según el Panel.

Es más, según la Oficina Presupuestaria del Congreso, el rescate financiero de Fannie y Freddie costará a los contribuyentes unos 380.000 millones de dólares hasta el ejercicio 2021, factura que tampoco se ha incluido en el coste del TARP.

Y, además de esos 1,1 billones inyectados a Fannie y Freddie, la FED y otros programas del FDIC (Fondo de Garantía de Depósitos en EEUU) se han gastado otros 2 billones de dólares de los contribuyentes que tampoco computan en el TARP.

De este modo, es evidente que esos más de 3 billones de dólares en ayudas al sector financiero no incluidos en el TARP adolecen más si cabe de esas deficiencias de transparencia y falta de claridad en los objetivos que denuncia el Panel. Distorsionan también el funcionamiento del mercado financiero y, por supuesto, crean y amplifican el riesgo moral.

Además, al tratarse en su mayoría de adquisiciones realizadas por la Reserva Federal y no de ayudas públicas puntuales, tampoco procede la "devolución" a los contribuyentes. Y todo ello en una magnitud que supera en 120 veces los 25.000 millones de precio final del TARP para los contribuyentes.

Varios miembros del Panel han llegado a afirmar que "los esfuerzos del Gobierno dentro y fuera del TARP han sembrado las semillas para la próxima crisis".