El sector privado tiene estos acontecimientos muy recientes y debería grabar estas lecciones con fuego, porque es precisamente lo que sucedió en la fase expansiva del ciclo.

Ahora, desde que la crisis económica se hiciera realidad, empresas y familias tratan de ajustarse como pueden a las circunstancias financieras reales, que estaban bastante lejos de las expectativas y ficciones sobre las que actuaban, consumiendo y endeudándose masivamente.

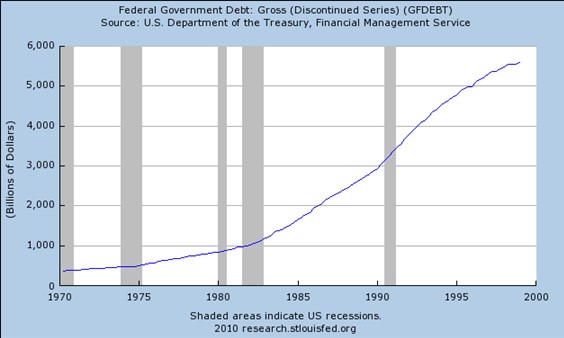

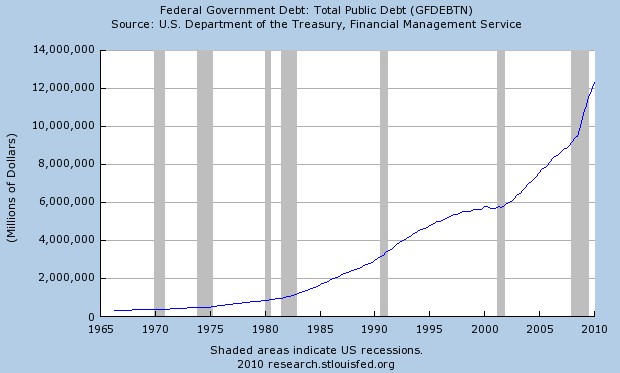

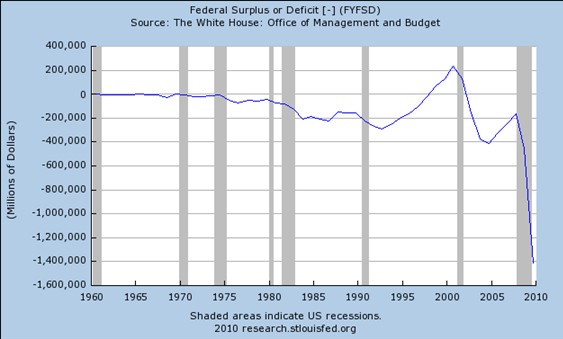

Sin embargo, las cosas con las finanzas gubernamentales son un poco diferentes, al menos para países como Estados Unidos, como muestra el hecho de que pueda tener una deuda creciente año a año y déficits públicos casi permanentes en las últimas décadas (ver gráficos).

Pero en última instancia, las restricciones sobre la expansión de la deuda y los desmanes fiscales existen, y éstos se manifiestan en los riesgos de impago de la deuda soberana. La capacidad que los gobernantes tienen para endeudar masivamente a una economía parece ser menor de lo que les gustaría a ellos.

Indudablemente, el sistema fiduciario actual amplía notablemente esta capacidad, permitiéndoles una manga ancha que otros sistemas como el patrón oro no permiten. Con todo, lo cierto es que los estados también quiebran, como se ha analizado desde este periódico.

Esta es la realidad que transmiten Kenneth Rogoff y Carmen Reinhart en un estudio del National Bureau of Economic Research, donde se muestra que las crisis financieras más importantes de los últimos ocho siglos se han llevado por delante a países enteros. En otras palabras, que las quiebras bancarias suelen derivar, históricamente, en suspensión de pagos por parte de Estados y elevada inflación.

Evolución de la Deuda del gobierno federal estadounidense bruta desde 1970 hasta 2000, en miles de millones de dólares

Deuda pública total, incluida la de las agencias federales, hasta 2010

Russell Roberts, economista y profesor de la Universidad George Mason, afirmaba en una conferencia del pasado diciembre que Estados Unidos ya no puede afirmar que su riesgo de default (impago) sea nulo, si bien éste sigue siendo muy bajo.

Nouriel Roubini, profesor de la Universidad de Nueva York y director del prestigioso portal Roubini.com, ha alertado en más de una ocasión acerca del enorme aumento de la deuda pública norteamericana, y habla de riesgos en la deuda soberana e insostenibilidad. Aunque su punto de mira está en los países más débiles de la periferia Europea (obviamente Grecia, junto a Irlanda y España), advierte sobre países como Reino Unido e, incluso, la primera potencia mundial.

Y estas advertencias no son para menos, dado que la Administración Obama parece empeñada en superar todos los records históricos referentes al gasto y déficit públicos. No en vano, ante los últimos datos de déficit conocidos en EEUU, el mismo secretario del Tesoro, Tim Geithner, ha reconocido que son “altamente insostenibles”. El siguiente gráfico ilustra bien esta realidad, con una línea que parece no encontrar suelo.

En este contexto se sitúan las advertencias del Servicio de Inversores de Moody’s, una de las tres agencias de calificación (rating) a nivel mundial. Esta entidad, según informa Christian Sciente Monitor, ha alertado a EEUU de que si no acomete reducciones significativas en su gasto público, existirán riesgos de perder la máxima calificación de su deuda (triple A); calificación que ha permitido en primer lugar su masivo endeudamiento y su posición de país más seguro y fiable del mundo.

Estas calificaciones crediticias, que emiten las agencias Moody’s, Fitch y Standard & Poor’s, se basan en la seguridad y desempeño de una economía, e indican a los prestamistas y acreedores cuán probable es que el deudor o quien pide prestado, como en este caso el Gobierno norteamericano, vaya a devolver el préstamo. A pesar de los flagrantes errores en relación a las hipotecas subprime, infravalorando los riesgos, la opinión de estas agencias sigue teniendo gran relevancia para los inversores.

El máximo estatus y seguridad de la deuda pública norteamericana podría estar en duda si Obama mantiene su actual política fiscal. La alerta de Moody’s supone una importante señal para los inversores. Lo que pocos años atrás sólo habían podido llegar a imaginar lunáticos y catastrofistas económicos, ahora ya no se descarta. La crisis actual ha traído consigo cambios de una magnitud que pocos podían prever. Para algunos analistas, el mundo económico y financiero que ha perdurado después de la Segunda Guerra Mundial ha tocado a su fin.

Efectos de la degradación de EEUU

Las consecuencias que podría generar una degradación de la calidad de los bonos del Tesoro norteamericano serían serias e importantes. En primer lugar, sería una señal inequívoca de que EEUU ya no es el país más seguro para invertir el dinero, lo que minaría su capacidad para atraer capitales y recibir la financiación exterior que tanto necesita. A buen seguro limitaría su capacidad de endeudamiento público, obligando a recortes drásticos en el gasto.

En segundo lugar, muy probablemente, los inversores, por el aumento del riesgo, exigirían mayores tipos de interés para los bonos, lo que incrementaría el coste de la deuda pública, generando así mayores impuestos futuros y, en el peor de los casos, una espiral alcista de la deuda pública –debido a sus mayores intereses- que sería muy difícil frenar. Ello podría generar el incentivo al Gobierno de tratar de rebajar de cualquier forma disponible la deuda pública. Una de estas formas es la de recurrir a la inflación, lo que traería importantes riesgos.

No obstante, Moody’s matizó que su alerta no significa que vaya a rebajar la calidad de la deuda americana, o que tenga perspectivas de hacerlo. La calificación de triple A de todos los gobiernos está bien asentada, aseguraban. Por ello, aún puede ser pronto para caer en escenarios demasiado pesimistas.

Pero el toque de atención de la agencia de calificación al Gobierno de Obama es claro: cuidado con lo que hacéis con las cuentas públicas. De seguir así, podemos llegar a rebajaros la calificación. Queda por ver qué es lo que hará la Administración norteamericana para calmar estas preocupaciones. De momento, no parecen encaminados a reducciones sustanciales del gasto, y siguen prometiendo mejoras y aumentos en los “gastos sociales” relacionados con el Estado del Bienestar.

El caso de la reforma sanitaria es uno de los más importantes. De hecho, en parte ha sido concebida por sus defensores como una reforma que contribuirá a reducir los costes de la sanidad, y así aliviar las dificultades de las finanzas públicas. Pero lo cierto es que existen dudas acerca de que realmente vayan a conseguirlo, como sostiene William Anderson.

En efecto, este economista afirma que “dado que esta medida impone nuevos mandatos y requerimientos, va a aumentar los subsidios de los servicios médicos y ordena a las compañías de seguros a cubrir a los solicitantes independientemente de su estado de salud a uno se le hace difícil encontrar los ahorros en costes”.

Está por ver si el Gobierno Obama será capaz de poner bajo control la deuda pública estadounidense, implementando los recortes de gasto y reformas que sean necesarias. Para Bill Bonner, editor del newsletter financiero The Daily Reckoning, esto se presenta muy complicado. La razón principal es que “la mayor parte del déficit no viene por las reacciones de emergencia a la crisis financiera”, sino que se debe a “programas (públicos característicos del Estado del Bienestar, como el Medicare y Medicaid en el cuidado sanitario) que ya estaban funcionando antes de que sucediera la crisis”.

Es decir, a pesar de las políticas fiscales discrecionales de Obama, una parte importante de este déficit ya venía de atrás, pero era camuflado por unos boyantes ingresos fiscales característicos de una fase expansiva. Una parte de la responsabilidad también habría que buscársela a la expansión del Estado que ha llevado a cabon el ex presidente George W. Bush.

Y este tipo de programas públicos a los que se refiere Bonner “son difíciles de recortar, dado que requiere importantes acciones de voluntad política para deshacerse de ellos”. Por tanto, la realidad es es, según este analista, que “EEUU necesita pedir prestado cantidades enormes de dinero simplemente para continuar yendo a la deriva de la manera como ha llegado a acostumbrarse”. Y concluye: “No hay un final a la vista a los déficits… no hay manera práctica para reducirlos… y no hay salida para la espiral de deuda”.

La insolvencia de la mayor potencia económica del mundo ya no sólo es una pesadilla improbable sino que, de seguir por esta senda, podría llegar a hacerse realidad.